Batopin rolt namens de vier grootbanken een nieuw netwerk van geldautomaten uit, weg van de bankkantoren. Tegen 2024 komen er 2400 cashverdelers op 750 locaties, onthult CEO Kris De Ryck.

Dit artikel, waarin de bankneutrale geldautomaten werden aangekondigd, verscheen eind vorig jaar in Trends.

Dorp verliest laatste geldautomaat. Het was enkele weken geleden een grote kop in de regionale pers. De inwoners van Haasdonk moeten voortaan naar het naburige dorp als ze cash willen afhalen. Ze zijn boos en vinden het “een schande”, net zoals de handelaars en de lokale cafébaas. De bankbediende spreekt van een “algemene tendens, waardoor niet elk dorp een bankkantoor overhoudt”.

Tot vorig jaar telde de deelgemeente van Beveren nog drie bankkantoren. Eind oktober deed BNP Paribas Fortis er als laatste de deur dicht en staat de teller op nul. Haasdonk is geen alleenstaand geval. Tientallen andere gemeenten overkwam de voorbije jaren hetzelfde. De banken zetten in op hun digitale kanalen en bouwen in versneld tempo hun kantorennet af. Daardoor sneuvelen ook de geldautomaten bij bosjes. “Telkens zijn de reacties heel emotioneel”, beseft Kris De Ryck, de CEO van Batopin.

Batopin is een afkorting van Belgian ATM Optimization Initiative. Het gezamenlijke initiatief van de vier grootbanken in België (BNP Paribas Fortis, KBC, ING België en Belfius) moet een oplossing bieden voor het probleem van de verdwenen geldautomaten. Het neemt het operationele beheer van de automaten van de grootbanken over en zal er een nieuw netwerk van maken, met een nieuwe merknaam. Voor de banken moet dat de kosten drukken, voor de klanten moet dat leiden tot een beter verspreid net van cashverdeelpunten. Kris De Ryck werd begin dit jaar aangezocht om Batopin te leiden. Hij spiegelt zich aan vergelijkbare initiatieven in het buitenland, zoals Bankomat in Zweden en Geldmaat in Nederland (zie kader Belg blijft veel cash gebruiken).

Lees verder onder de video

“We koppelen de geldautomaten los van de bankkantoren”, legt De Ryck uit. “Tot nu vond je vaak drie tot vijf bankkantoren in elkaars buurt, elk met een eigen geldverdeler. Op andere plaatsen moest je dan weer een kwartier rijden, omdat er geen bankkantoor in de buurt was. Dat onevenwicht willen we herstellen.”

Batopin zal zijn neutrale netwerk zo uitbouwen dat 95 procent van de Belgen een geldautomaat vindt in een straal van 5 kilometer rond zijn woning. Op drukke plaatsen ¬ zoals winkelstraten, stations en kantoorwijken ¬ komen er meer automaten. “We houden rekening met de plaatsen waar mensen werken, winkelen of zich verplaatsen”, aldus De Ryck.

Eenmalig effect

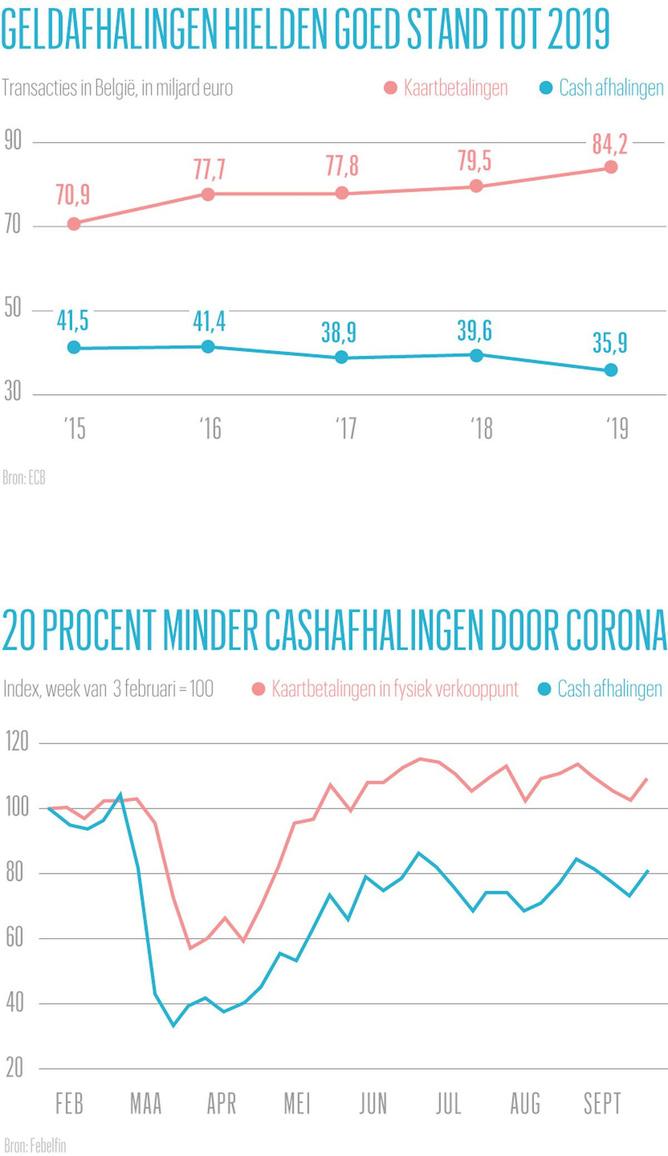

De coronacrisis heeft het gebruik van cash nochtans fors doen afnemen. Contactloos betalen met de kaart kreeg een boost. “Cash afhalen aan de geldautomaat is met 20 procent gedaald sinds de uitbraak van de epidemie”, legt De Ryck uit. “Betalen met de kaart in een fysiek verkooppunt is met 10 procent gestegen. Dat is deels een eenmalig effect van de epidemie en de lockdown. Wij schatten de structurele shift van cash naar digitale betalingen dit jaar op 15 procent. In een volgende fase verwachten wij dat het gebruik van cash met 6 procent per jaar blijft dalen.”

Daarmee wil De Ryck niet gezegd hebben dat cash snel zal verdwijnen. “Cash is een heel taai beestje”, zegt hij. “Ik weet waarover ik praat. Ik heb er als CEO van Bancontact vijf jaar tegen gevochten. Velen dromen van een cashloze maatschappij, maar het zal eerder met minder cash dan cashloos zijn. Ik ga ervan uit dat cash er over tien of twintig jaar nog altijd is. Zelfs in coronatijden zijn de cashafhalingen maar teruggevallen op 80 procent van het normale niveau. Dat toont aan dat mensen hun gewoontes maar heel langzaam veranderen.”

Dat hebben ook de banken begrepen. Voor hen is de verdeling van cash een belangrijke kostenpost, terwijl een geldautomaat niet langer iets is waarmee ze zich commercieel kunnen onderscheiden. “Als je aanvaardt dat cash nog een hele tijd gebruikt zal worden, zonder dat je daar commercieel voordeel uithaalt, moet je ervoor zorgen dat de exploitatie zo kostenefficiënt mogelijk gebeurt”, aldus De Ryck.

De helft minder

Dat wil Batopin doen door de geografische spreiding van de cashautomaten te optimaliseren. De vier grootbanken hebben nu nog zo’n 5800 automaten op naar schatting 2300 locaties. Het nieuwe netwerk van Batopin zal 2400 verdelers op 750 locaties tellen.

De Ryck verzekert dat een betere dekking en een minstens even goede bereikbaarheid voor de klant mogelijk zijn met iets meer dan de helft minder toestellen: “Het voordeel van een neutraal netwerk als Batopin is dat we van nul konden herbeginnen. We zijn vertrokken van het idee dat we een retailer zijn die zijn winkels inplant op de best mogelijke plaatsen, zowel demografisch als geografisch. Met 750 locaties in België bouwen we eigenlijk de grootste winkelketen van het land.”

Geen enkele grootbank heeft in ons land nog 750 locaties. Mede door de digitalisering ging het aantal agentschappen de voorbije jaren snel naar beneden en die evolutie zal ook de volgende jaren voortgaan. BNP Paribas Fortis, de grootste bank van het land, wil tegen eind 2021 nog iets meer dan 400 kantoren overhouden. KBC, ING België en Belfius zitten elk aan 600 agentschappen, maar daarvan verdwijnen er jaarlijks tientallen.

Geen wachtrijen

Toch blijft de vraag of 2400 toestellen op 750 locaties volstaan, al is de spreiding beter. “In theorie hebben we genoeg aan 654 locaties om de vijfkilometerregel te realiseren en de huidige dekking van het net van de grootbanken te evenaren”, zegt De Ryck. “Maar we voegen er honderd locaties aan toe. Op die manier zullen we tegen 2024 gemiddeld 60.000 transacties per terminal per jaar halen, wat betekent dat er geen wachtrijen zijn. Op drukke plaatsen installeren we tot vier terminals. Bovendien zijn er ook nog de geldautomaten van de andere banken (zie kader Kleine banken groeperen zich in Jofico), waarop ook de klanten van de grootbanken een beroep kunnen doen, en omgekeerd.”

De geldautomaten van Batopin zullen drie functies hebben: geld opnemen, de pincode wijzigen en cash storten. Die laatste functie mikt vooral op zelfstandigen en winkeliers, en zal niet overal beschikbaar zijn. “Tegen eind maart 2021 willen we alle locaties vastgelegd hebben”, schetst De Ryck de timing. “Midden volgend jaar nemen we het eerste cashpunt in gebruik en lanceren we de nieuwe merknaam. De machines waar je ook cash kunt storten, worden vanaf 2022 in gebruik genomen. Tegen eind 2024 moet het hele netwerk uitgerold zijn.”

Kosten controleren

In een eerste fase zal Batopin recent in gebruik genomen geldautomaten van de grootbanken overnemen. Maar er komen ook nieuwe toestellen. Het is de bedoeling dat de banken hun eigen automaten in een dorp of gemeente buiten dienst stellen, maar pas nadat Batopin een lokaal cashverdeelpunt in gebruik heeft genomen. Er komen cashpunten in kleine winkelpanden die vergelijkbaar zijn met de automatenruimtes in de bankkantoren vandaag, of in de gevel van een gebouw, of als kiosken op een drukke plaats.

Welk bedrag met de investering gemoeid is, wil De Ryck niet kwijt. Het lijdt weinig twijfel dat het om veel geld gaat, wellicht vele tientallen miljoenen euro’s. “Dat bewijst het engagement van de grootbanken”, beklemtoont De Ryck. “Ze nemen hun maatschappelijke verantwoordelijkheid door de toegang tot cash te verzekeren, ook al kost het heel veel geld.”

Batopin betekent voor hen niet eens een enorme besparing, zegt Kris De Ryck: “Ons project moet er vooral voor zorgen dat de kosten niet exploderen. Het verdelen van cash gaat voor de banken gepaard met veel vaste kosten, die jaarlijks toenemen (bijvoorbeeld voor het waardetransport, nvdr), terwijl het aantal transacties daalt. Door samen te werken willen de vier grootbanken die kosten onder controle houden.”

95 procent

van de Belgen moet in een straal van 5 kilometer rond zijn woning een Batopin-geldautomaat vinden.

Kris De Ryck

. Geboren in 1967 in Heist-op-den-Berg

. Burgerlijk ingenieur-architect aan KU Leuven

. Werkt tussen 1992 en 1999 voor de studie- en architectenbureaus Dynamic Engineering en Smits Engineering

. 1999-2011: verschillende functies bij KBC Bank, vooral met betrekking tot betalingen

. 2011-2016: CEO van Bancontact

. 2017-2020: CEO van Belgian Mobile ID (Itsme)

. Sinds 1 juni 2020: CEO van Batopin

De Belg blijft veel cash gebruiken

Het gebruik van cash varieert in Europa sterk van land tot land. In Scandinavië gebeurt nauwelijks 15 à 25 procent van de betalingen in cash, in Zuid-Europa is dat 80 procent. In ons land gebeurt nog 60 procent van de betalingen contant. In Nederland is dat slechts 45 procent.

“België zit op het gebied van digitalisering zowat op hetzelfde niveau als Nederland”, zegt De Ryck. “Digitaal en mobiel betalen zijn er de voorbije jaren ingeburgerd geraakt. Toch heeft een Belg gemiddeld bijna zes geldautomaten ter beschikking in een straal van 5 kilometer rondom zijn woning. In Nederland zijn dat er drie. Dat maakt het Belgische cashverdeelnetwerk suboptimaal (te groot en te duur, gezien de acceptatie van het digitale betalen, nvdr).”

Kleine banken groeperen zich in Jofico

Naast de vier grootbanken hebben ook vijf kleine banken de handen in elkaar geslagen voor hun geldautomaten. Het gaat om Argenta, Crelan, AXA Bank, vdk bank en bpost. Ze hebben daarvoor de coöperatieve vennootschap Jofico opgericht. De samenwerking neemt een andere vorm aan dan Batopin. Terwijl Batopin een nieuw net en een nieuw merk creëert, overkoepelt Jofico het beheer van de automaten van elke afzonderlijke bank. De kleine banken houden dus vast aan de koppeling van bankkantoor en geldautomaat, en het gebruik van hun eigen merknaam.

Dat er twee initiatieven zijn die allebei mikken op een grotere efficiëntie, toont het verschil in visie tussen de grote en de kleine banken aan. “Een consensus vinden is niet gemakkelijk”, geeft Kris De Ryck, de CEO van Batopin, toe. “Voor de grootbanken is de link tussen een bankkantoor en een geldautomaat niet zo belangrijk meer. Daardoor kunnen ze een stap verder gaan in de zoektocht naar efficiëntiewinst. Voor zelfstandige bankagenten is een geldautomaat wel nog commercieel aantrekkelijk, om mensen over de vloer te krijgen. Ik sluit een samenwerking op termijn evenwel niet uit. Batopin staat in elk geval open voor andere dan de vier grootbanken.”

60 procent

van de betalingen gebeurt in België in cash, tegenover 45 procent in Nederland.