Te midden van alle coronaperikelen krijgen bedrijfsleiders er nog een kopzorg bij: hoe raken ze op een betaalbare manier aan de nodige grondstoffen en componenten? Prijsstijgingen en schaarste knallen door de aanvoerketens. Misschien zijn we te afhankelijk geworden van de lange bevoorradingsketens uit Azië, en moet de aanvoer weerbaarder maar duurder worden.

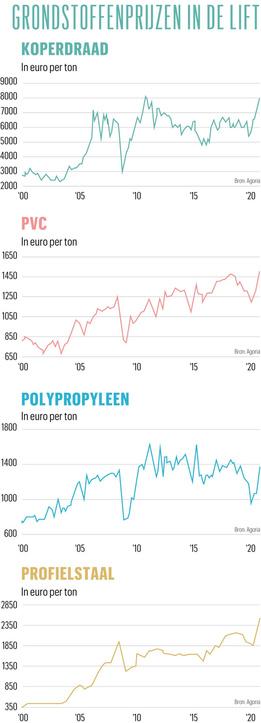

Als een ketting maar zo sterk is als de zwakste schakel, dan lijkt de wereldwijde productieketen op breken te staan. Door de blokkade van het Suezkanaal door het containerschip Ever Given slibde een levensader van het zeetransport tijdelijk dicht, terwijl het al zoeken was naar beschikbare zeecontainers. Een strenge winteruitbraak in Texas verstoorde in februari de productie van polymeren, een basisgrondstof voor veel sectoren. Een brand in een Japanse fabriek verscherpte de schaarste van halfgeleiders, nog zo’n cruciale component van de wereldeconomie. En de prijzen van verschillende grondstoffen, van staal tot hout, stegen de voorbije maanden verrassend snel (zie grafieken).

Heel wat bedrijven hebben zich verkeken op de bijzonder vreemde conjunctuur van de jongste kwartalen. Eerst legde covid-19 de economie brutaal lam, maar vanaf de zomer van 2020 herstelde de wereldwijde conjunctuur onverwachts sterk. “De logistieke keten is volledig verstoord door een zweepslageffect dat niet nieuw is en volledig voorspelbaar was. Tijdens de financiële crisis hebben we precies hetzelfde meegemaakt, met dezelfde prijsstijgingen en schaarste van dezelfde grondstoffen en componenten. Het probleem is groot doordat de doorlooptijden met de Aziatische leveranciers lang zijn en de reactiesnelheid traag is. Het zal nog een tijdje duren voor dat zweepslageffect uitdooft”, zegt Robert Boute, professor operationsmanagement aan de Vlerick Business School.

Die tijdelijke stress op de aanvoerketens is onvoldoende om het economische herstel van de rails te duwen, maar het bezorgt veel bedrijfsleiders wel een hoop extra hoofdbrekens. “De normalisatie zal langer duren dan gedacht. Bij Picanol zijn we in de hoogste staat van paraatheid”, zegt Luc Tack, de CEO van Picanol en Tessenderlo Group (zie kader ‘Ik heb liever mijn geld in het magazijn dan op de bank’). Ook andere bedrijven moeten alle zeilen bijzetten om de stijging van de inputkosten en het risico op schaarste het hoofd te bieden (zie kader Hoe pakken deze bedrijven de prijsstijgingen aan?).

Vooral het tekort aan halfgeleiders of chips baart zorgen, omdat dat lang kan aanslepen. Kleine afnemers kunnen de markt nog afschuimen naar duurdere leveranciers, maar grote kopers, zoals de autobouwers, moeten soms de band stilleggen. Machinebouwers en andere industriële spelers houden hun hart vast. “Het duurt twee jaar om nieuwe capaciteit te bouwen. Het risico op tekorten kan dus nog enkele kwartalen aanhouden”, zegt Patrick Slaets, conjunctuuranalist bij Agoria, dat de belangen van de maakindustrie verdedigt.

Een aantal sectoren trekt aan de alarmbel als reactie op de prijsstijgingen en de schaarste. “Er is grote ongerustheid bij onze bedrijven”, zegt Fa Quix, directeur-generaal van Fedustria, de federatie van de textiel-, hout- en meubelindustrie. “Het probleem is dubbel. Onze bedrijven vrezen de volgende weken productieproblemen en ze worden geconfronteerd met stijgende grondstoffenprijzen. Soms worden aankoopcontracten geschonden. Bedrijven staan dan voor de keuze tussen meer betalen of niks krijgen.”

Prijsverhogingen zijn onvermijdelijk

“Het grootste probleem is de volatiliteit van de grondstoffenprijzen”, zegt Patrick Slaets. “Iedereen werd verrast, en niemand heeft zich ingedekt. De prijzen daalden tijdens de covid-19-crisis sterk, maar de mondiale conjunctuur hervatte krachtiger dan verwacht, waardoor de prijzen de voorbije maanden met 25 tot 30 procent zijn hersteld. Het ergste lijkt achter de rug. We moeten de kalmte bewaren en we mogen ook niet te veel klagen. De prijzen zijn gestegen omdat de conjunctuur opknapt. Dat maakt die prijsverhogingen beter verteerbaar.”

Klanten hogere prijzen in de maag splitsen is natuurlijk niet prettig. “Dat zijn heel onaangename discussies”, zegt Fa Quix. “De uitkomst is afhankelijk van de marktmacht van het bedrijf en de slagkracht van de concurrentie. Maar als je wordt geconfronteerd met prijsstijgingen van 30 procent in enkele weken tijd, en als grondstoffen gemiddeld 30 procent van je totale kosten uitmaken, moet je iets doen.”

In vergelijking met de concurrentie uit de Verenigde Staten en Azië zitten de Europese bedrijven gekneld tussen hamer en aambeeld. De grondstoffenprijzen worden hoger gestuwd door de herneming van de vraag in de Verenigde Staten en Azië. Europese bedrijven kunnen die hogere kosten moeilijker doorrekenen omdat het herstel in Europa achterblijft en de afzetmarkten hier nog stagneren. “We worden in de tang genomen. Het is een perfecte storm”, zegt Fa Quix.

Zweepslagen voorkomen

Op korte termijn kunnen bedrijven niet anders dan de zweepslag incasseren. Maar wat kunnen ze op lange termijn doen om het risico op foltering te verminderen? Een van de meest voor de hand liggende oplossingen is grotere voorraden aan te leggen. Dan ruilen bedrijven wat kostenefficiëntie in voor meer weerbaarheid. “Het just-in-timeprincipe wordt wat afgebouwd. Wie nu een risicoanalyse maakt, zal zijn aanbodketen verstevigen met buffers en voorraden. Dat is een heel slimme beslissing die veel bedrijven nu maken”, zegt Patrick Slaets.

De vraag is hoe sterk het geheugen van de bedrijven is. Robert Boute: “Bedrijven verhogen hun voorraden als de onzekerheid toeneemt. Bovendien zijn die voorraden dankzij de lage rente goedkoop te financieren. Maar let op: als de bedrijven beslissen hun voorraden op te bouwen, gaat er een nieuwe zweepslag door de hele aanvoerketting. Maar hoelang blijft dat duren? Straks bouwen de bedrijven hun voorraden mogelijk weer af.”

Robert Boute pleit daarom voor meer wendbaarheid en een kortere aanvoerketen om de risico’s te verminderen: “Je kunt sneller inspelen op fluctuaties in de vraag als je kortere levertijden hebt. Dat betekent dat je leveranciers dichter bij huis zitten. In de fietsindustrie zijn bijvoorbeeld lokale producenten een alternatief voor de Aziatische spelers. We zijn door de lage lonen in Azië en de lage kosten voor zeetransport verblind geweest voor de risico’s van een lange keten. De lagere kosten zie je in de resultatenrekeningen, maar de verkopen die je mist door voorraadproblemen niet. Lange ketens zijn goed tot het mis gaat. Bedrijven moeten zorgen voor alternatieven. Dat maakt de aanvoerketen nog complexer, maar wel resistenter voor tegenslagen.”

Productie terughalen

Bedrijven kunnen nog een stap verder zetten door de hele aanvoerketen te reorganiseren en de productie terug naar Europa te halen. “Dat is naïef”, zegt Parag Khanna van het adviesbureau Futuremap in de Financial Times. “Achter een aanvoerketen zit een andere aanvoerketen. De stap maken van just in time naar just at home is moeilijker dan het lijkt.” Het vaccin van BioNTech/Pfizer bijvoorbeeld bestaat uit 280 onderdelen, gemaakt op verschillende continenten. Die productie organiseer je niet in een handomdraai binnen de grenzen van de Europese Unie.

Fa Quix: “Zullen de productieketens zich verleggen na covid-19? Dat is allemaal mooi in theorie, maar heel moeilijk in de praktijk. Het duurt jaren om hier weer capaciteit op te bouwen, en tegen dan kampt de textielsector mogelijk opnieuw met overcapaciteit. Dan wordt het moeilijk de fabrieken in Europa rendabel te laten draaien. Er waren duidelijke redenen om hier te vertrekken, maar die zijn er niet om terug te keren. Tegelijk zijn we in onze sectoren enorm afhankelijk van Azië. Europa is naïef geweest om zoveel productiecapaciteit te laten verhuizen. Denk eraan hoe moeilijk het was om zelfs de productie van mondmaskers hier op punt te krijgen. We moeten proberen een zo groot mogelijk deel van de waardeketen dicht bij Europa te houden.”

De grote reshoring is niet gebeurd na covid-19, zegt Robert Boute. “De bedrijven zullen hun productie niet massaal verleggen, maar je

Wereldhandel is nog niet dood

Toch is het te vroeg om een kruis te maken over de globalisering. Optimisten zeggen dat de productieketens en de wereldmarkten zo verbonden en flexibel zijn dat tegenslagen en veranderingen nog relatief vlot worden verteerd. De staaldraadproducent Bekaert bijvoorbeeld kon in de tweede helft van vorig jaar zijn wereldwijd vertakte productienetwerk in de strijd gooien om marktaandeel af te snoepen van de concurrentie, die als gevolg van covid-19 met productieproblemen kampte.

“De mondiale aanvoerketens bleken het voorbije jaar opmerkelijk veerkrachtig”, zei Ngozi Okonjo-Iweala, de directeur van de Wereldhandelsorganisatie. Tijdens de pandemie bleven de benzinestations en de winkelrekken gevuld en bleven de bestelbusjes rondrijden. “Sommigen zeggen dat we van een globalisering naar een slowbalisering gaan. Dat is niet het geval. Het is te vroeg om de dood van de wereldhandel aan te kondigen. We gaan wel naar een reorganisatie van de globalisering. Grote delen zijn nog niet geïntegreerd in de wereldeconomie. Afrika is amper goed voor 2 à 3 procent van de wereldhandel.”

Niettemin zal de recente stress in de wereldwijde mechaniek straks onvermijdelijk doorsijpelen in de winkelprijzen. Maar verwacht geen hyperinflatie. De inflatie kan later dit jaar 2 tot 3 procent aantikken in Europa, om daarna opnieuw af te koelen. Ook voor Jerome Powell, de voorzitter van de Amerikaanse centrale bank, gaat het om tijdelijke prijsstijgingen. “De impact is niet groot en niet duurzaam”, zei hij vorige maand aan het Amerikaanse Congres. Ook de Europese Centrale Bank is er nog gerust op. Maar mocht de inflatie toch een structureel karakter krijgen, dan moet het beleid mogelijk worden omgegooid. Dan wacht de wereldeconomie nog een paar pijnlijke monetaire zweepslagen.

Hoe pakken deze bedrijven de prijsstijgingen aan?

Deceuninck Raamprofielen – CEO Francis Van Eeckhout

“Voor onze basisgrondstof pvc kampen we met een prijsstijging van 50 tot 150 procent vergeleken met de prijzen van voor corona. Ik schat dat de prijsstijgingen voor producten als polyethyleen tot midden volgend jaar zullen aanslepen. Kun je dat nog tijdelijk noemen?

“Niet alleen de prijs speelt, ook de beschikbaarheid van grondstoffen. Voorraden aanleggen is er niet bij. Dat wij actief zijn in recyclage helpt, maar het is elke maand vechten om de maand erna voldoende voorraad binnen te halen.

“We moeten de prijsstijgingen vertraagd doorrekenen aan onze klanten, anders zijn we niet gezond bezig. Onze klanten moeten die ook op hun beurt kunnen doorrekenen. Bouwheren moeten ermee rekening houden dat budgetten voor isolatie en ramen omhooggaan.”

Verhelst Bouwmaterialen – CEO Kathleen Verhelst

“De prijs van isolatiemateriaal steeg sinds september met de helft. Staal werd sindsdien 40 procent duurder. Ook kunststof verwerkte een klim van 8 tot 10 procent. De prijs van hout steeg sinds december met 30 procent.

“De vraag naar materiaal neemt toe doordat de Belgische bouwsector stevig aantrekt en de voorraden afnemen. De aanvoer gebeurt erg traag. De internationale productie van grondstoffen stagneerde tijdelijk door de crisis en is nog niet naar het normale niveau teruggekeerd. De Chinese economie herstelde sneller dan verwacht. De prijsstijging is waarschijnlijk meer dan een tijdelijk effect, want het ziet ernaar uit dat China het economisch steeds beter blijft doen. We proberen de prijsstijgingen te counteren door meer voorraden aan te leggen.

“We rekenen de prijsstijging door bij onze klanten, de aannemers. We kondigen de verwachte prijsstijging zo vroeg mogelijk aan. Wij vragen aan onze leveranciers hetzelfde te doen, om te vermijden dat de hele keten in de problemen komt. Heel wat leveranciers lieten al weten dat de grondstoffen de volgende maanden nog duurder worden. Een deel van de verklaring is een structureel hogere vraag. Dit probleem is niet in een paar maanden opgelost.”

Soudal Lijmen – CEO Dirk Coorevits

“Zowat alle grondstoffen voor de chemische industrie zijn schaars. Er komen grote gaten in de bevoorrading. Er zijn fabrieken voor basischemicaliën dicht voor onderhoud, er zijn er ontploft in China en er is een heel grote fabriek stukgevroren in Houston. BASF heeft force majeure aangekondigd, net als Huntsman en Covestro. Dat zorgt voor een enorme flessenhals. Het is alle hens aan dek om iets te krijgen. Iedereen koopt wat hij kan krijgen, ook op de spotmarkt, maar die prijzen zijn hallucinant hoog. En ze zullen nog stijgen. Ik vrees dat ze heel dit jaar hoog zullen blijven.

“Wij kopen een deeltje van onze grondstoffen aan in het Verre Oosten, maar gelukkig niet al te veel, want daar is een enorme schaarste aan containers en schepen. Dat maakt dat ook de prijzen van containers zijn omhooggeschoten, tot 8000 dollar om een container van Azië naar Europa te brengen. Daar kwam de blokkade van het Suezkanaal bovenop. De wereldhandel werd tien dagen achteruitgeslagen. Dat zal straks wegen op de Antwerpse haven en het spoor.

“Dat alles betekent dat onze eindproducten 10 tot 30 procent duurder moeten worden. We rekenen die prijsverhogingen mondjesmaat door aan onze klanten.”

LVD Machinebouw – CEO Carl Dewulf

“De wet van Murphy sloeg toe via sneeuwstormen in de Verenigde Staten, een gebrek aan containercapaciteit en covid-19. Daar komt de brand bij het Japanse Renesas, een belangrijke leverancier van halfgeleiders, bovenop. Dan moet je snel en wendbaar reageren, averechts denken en voldoende voorraad opbouwen. We hebben een beperkt gebrek aan optische componenten door het plotse aantrekken van de conjunctuur. Dat is tijdelijk, zonder effect op de prijs. Wél drastische prijsverhogingen en tekorten zijn er bij staal. De prijs van stalen platen voor de machinebouw en scheepswerven stijgt tot 15 procent. Voor dunne staalplaten is dat 30 procent. Maar het woord ‘schaarste’ vind ik overdreven. Ja, de logistieke keten staat wat onder druk. Maar het gaat wellicht om een tijdelijk fenomeen. We redden ons uit de slag.”

Resilux Petflessen – CEO Dirk De Cuyper

“Elke dag schommelen de prijzen van plastic. Er is van alles te kort, omdat de economie met horten en stoten weer op gang komt. In China en Noord-Amerika is de heropleving alweer bezig. In Europa volgt die in het derde kwartaal. Ik verwacht pas over zes maanden een nieuw evenwicht. Het inflatiespook is er voor mij nu al. Dat gaat een tijd blijven, want bedrijven zullen marges willen halen. De consumenten zullen het geld dat ze hebben gespaard uitgeven.”

X-Fab Halfgeleiders – Woordvoerder Uta Steinbrecher

“We zien dit als een felle zweepslag die door de aanvoerketen rolt. De situatie zal de volgende kwartalen normaliseren. Op middellange termijn zie wij geen capaciteitsproblemen. De oorzaak van de schaarste in halfgeleiders is dat spelers zoals elektronicaproducenten hun productie en hun bestellingen verminderden door de coronacrisis, zonder na te denken over de impact op de aanvoerketens. In de auto-industrie wordt soms gewerkt met just-in-timeschema’s, maar de productie van computerchips heeft een voorbereidingstijd van ongeveer een halfjaar nodig. De prijzen stijgen, maar X-Fab speelt dat spel niet mee. Een onderdeel van onze langetermijnrelatie met onze klanten is dat we stabiele prijzen hanteren. We verhogen onze prijzen niet bij een plotseling toenemende vraag, maar verlagen die ook niet bij een afnemende vraag. Aan de aanvoerkant houden we ook controle dankzij langetermijncontracten met onze leveranciers van wafers” (de ultradunne lagen met halfgeleidermateriaal waar computerchips uit worden gesneden, nvdr).

Barco Beeldtechnologie – Vice president investor relations Carl Vanden Bussche

“We zijn niet immuun voor de verstoring van de aanvoerketens, maar de impact is beperkt voor Barco. We ervaren ook geen materiële prijsstijgingen. We werken wel nauwer samen met onze leveranciers en delen uitgebreider onze projecties. Zo kunnen ze hun productie beter plannen. We hebben ons netwerk van leveranciers uitgebouwd om aan risicobeheersing te kunnen doen. We monitoren de aanvoerketen en sluiten niet uit dat een beperkt aantal componenten iets later aankomt. Die vertraging kunnen we gemakkelijk rechttrekken in het tweede kwartaal.”

Solvay Chemie – Woordvoerder Peter Boelaert

“Sinds enkele maanden stijgen wereldwijd de prijzen van grondstoffen en de transportkosten. Bij Solvay is zo’n 60 procent van de verkoop ‘formula-based’, waarbij wordt geanticipeerd op prijsschommelingen. Er zijn uiteraard verschillen tussen de bedrijfssegmenten, maar in sommige gevallen gaat het om prijsstijgingen tot 10 procent. Die worden doorgerekend aan de klanten. Het is een tijdelijk fenomeen, waarmee Solvay rekening heeft gehouden in zijn vooruitzichten voor het eerste kwartaal.”

Spadel Mineraalwater – Woordvoerder Charlotte Giroud

“We merken de voorbije maanden inderdaad een toenemende druk op de grondstoffenprijzen. De prijs voor pet, de grondstof die we gebruiken voor een groot deel van onze flessen, ligt twee keer hoger dan vijf maanden geleden. De prijzen van de verpakkingsfolie, doppen, papier en karton volgen dezelfde stijgende trend. Die evolutie is wellicht meer tijdelijk dan structureel. Het is verbonden aan factoren zoals de stijging van de olieprijs, het containertekort tussen China en Europa, de vermindering van de productiecapaciteit van de fabrikanten door covid-19 en slecht weer in de Verenigde Staten.”

Marc Beerlandt (MSC Belgium): ‘De hele wereld zal de impact voelen’

“Deze situatie hebben we nog nooit meegemaakt”, zegt Marc Beerlandt van MSC Belgium, de Belgische tak van de op één na grootste containerrederij ter wereld. “Iedereen stelt nu vast hoe belangrijk de rol van de scheepvaart in de globalisering is. De hele wereld zal de impact hiervan voelen.”

De maritieme sector hanteert momenteel nooit geziene tarieven. De Freightos Baltic Index, een index voor de prijs van het containervervoer, klokte eind februari af op 4311 dollar. Dat is vier keer meer dan het jaar voordien. Sindsdien zijn de prijzen licht gedaald naar ongeveer 4100 dollar. Tegelijk zijn er lange wachtrijen voor de havens in Noord-Amerika, maar ook in Europa. Er gaan wereldwijd ongeveer 180 miljoen containers om in het transport, maar “die bevinden zich grotendeels op de verkeerde plaats”, weet Beerlandt.

Dat komt vooral door corona. Door de pandemie ging vorig jaar eerst China in lockdown, gevolgd door Europa en de Verenigde Staten. Veel industriële productie en transport werd uitgesteld van de eerste jaarhelft naar de tweede. Ondanks de pandemie daalde het totale getransporteerde volume vorig jaar met amper 1,5 procent.

Dat zette een nooit geziene druk op de maritieme vervoerscapaciteit, terwijl de schaarse containerruimte nog verder werd ingepalmd door de al even onvoorziene vraag naar medisch materiaal om de pandemie te bestrijden. Bovendien legde de pandemie ook het luchtverkeer grotendeels lam, waardoor kostbare goederen die normaal per vliegtuig worden vervoerd, zoals iPhones, nu ook voor het zeetransport kozen.

In sommige Amerikaanse havens bedraagt de wachttijd twee weken en wordt pas in de zomer verbetering verwacht. In Azië was er dan weer een tekort aan containers om hun productie naar Europa en de Verenigde Staten te krijgen, wat de tarieven daar deed exploderen. De vraag om lege containers is zo groot dat Amerikaanse bedrijven op hun beurt nauwelijks nog containers vinden, omdat drie kwart van de containers leeg naar Azië vertrekt.

Daarbovenop kwam dan nog de Ever Given, het containerschip dat bijna een week lang het Suezkanaal blokkeerde. Die zorgde voor een week respijt aan de overbezette containerkades, maar doordat de opgehouden schepen daar nu en masse bij komen, zullen de wachttijden opnieuw toenemen.

Luc Tack (CEO Picanol): ‘Ik heb liever mijn geld in het magazijn dan op de bank’

“Je moet de prijsverhogingen van meer dan 10 procent simpelweg aanvaarden. Anders raak je niet meer aan onderdelen”, stelt Luc Tack, de CEO en referentieaandeelhouder van Picanol en Tessenderlo Group.

“In tegenstelling tot een aantal concurrenten hebben we geen serieuze problemen in onze aanvoerketen”, zegt Luc Tack, de sterke man van Picanol en Tessenderlo Group. “Voor de bevoorrading van metalen hebben we gelukkig volop ingezet op de lokale maakindustrie. We werken ook vrij circulair, met onder meer staalafval van autowrakken die we verwerken in onze gieterij. We werken volledig geïntegreerd en gerobotiseerd. Daar profiteren ook onze klanten van, zoals Atlas Copco.”

Dat betekent niet dat Picanol geen impact voelt. “Ook wij worden geconfronteerd met de stijging van de grondstoffenprijzen. Schrootprijzen en energiekosten gaan omhoog. Die prijsstijgingen moeten we doorrekenen.” Volgens Tack gaat het om stijgingen van 8 tot 10 procent.

Veel forser zijn de prijsstijgingen voor elektronicacomponenten. “We zitten in een verkopersmarkt (de vraag is groter dan het aanbod, nvdr). Als koper moet je de prijsverhogingen van meer dan 10 procent simpelweg aanvaarden. Anders raak je niet meer aan onderdelen. Bij Picanol hebben we snel en proactief gereageerd en hebben we de prijsstijgingen meteen aanvaard. Onze elektronicafabrieken in Europa, in Ieper en Roemenië, zijn daarbij cruciaal.”

Voor de aanvoer van onderdelen speelt het vrachtvervoer een grote rol. “Niet alleen de kostprijs van het product is gestegen door de hogere grondstoffenprijzen, ook de containervrachttarieven zijn fors opgelopen. Tijdens de coronacrisis zijn veel schepen uit de vaart genomen. Maar nu herstelt de wereldeconomie veel sneller dan verwacht en is er een tekort aan schepen. Verschillende schepen lagen bovendien op de verkeerde locatie. Gelukkig is het vastgelopen schip in het Suezkanaal weer los, want anders zouden de tarieven nog zijn gestegen. Nu zijn ze al meer dan verdubbeld in vergelijking met tijdens de crisis.”

Voor Tessenderlo hebben vooral de prijsverhogingen van de polymeren een impact. “We hebben gelukkig enkele langetermijncontracten gelinkt aan indexen. Op de spotmarkt hebben we prijsstijgingen van verschillende polymeren gezien van 1300 euro naar 1600 tot 2000 euro per ton.”

Moeizame normalisering

“Bedrijven kunnen niet anders dan de prijsstijgingen van grondstoffen, componenten en vrachtvervoer door te rekenen in hun verkoopprijzen”, zegt Tack. “Tenzij je weinig of geen werk hebt, of je de relatie met je langetermijnklanten, die het moeilijk hebben, niet op het spel wilt zetten. Door de trage vaccinaties in de Europese Unie in vergelijking met de Verenigde Staten en de genormaliseerde situatie in Azië is de situatie hier veel moeilijker. Daar trekt de vraag alweer volop aan. Bij ons is dat minder het geval, waardoor het doorrekenen van de stijgende prijzen minder vanzelfsprekend is.”

Over de vraag of deze periode van schaarste en prijsverhogingen snel achter ons zal liggen, is Luc Tack opvallend gereserveerd. “Voor een aantal grondstoffen en componenten mogen we een normalisering verwachten tegen het derde of het vierde kwartaal. Maar niet voor alles. De normalisering zal een stuk moeizamer verlopen dan eerst gedacht. Ik lees dat velen optimistisch zijn dat de inflatieopstoot tijdelijk zal zijn en niet structureel. Daar durf ik geen weddenschap over aan te gaan. Bij Picanol zijn we heel waakzaam. In elektronica zie ik de problemen meerdere maanden aanhouden, misschien wel jaren. Dat is mee te wijten aan de structurele vraag naar elektronicacomponenten door de uitrol van 5G en de doorbraak van de elektrische wagen. Kijk naar de beslissing van Intel om maar liefst 20 miljard dollar te investeren in nieuwe fabrieken. Het duurt jaren eer die er zijn. Dat wijst op het structurele karakter van de vraag.”

Is die situatie niet allemaal de schuld van de bedrijven, met hun strikt voorraadbeheer en hun just-in-timemanagement? “Ik ben altijd een grote tegenstander van just-in-timemanagement geweest”, zegt Tack. “Voor mij staat dat gelijk aan just-too-latemanagement. Consultancybureaus hebben me al vaak gezegd dat ik te veel bedrijfskapitaal heb. Met 42 jaar op de teller als industrieel, ben ik op dat gebied ouderwets. Maar ik heb liever mijn geld in het magazijn dan op de bank. Momenteel blijkt dat geen verkeerde filosofie. Anderen zullen leren van deze situatie, maar ze zullen nog wel even afzien.”