De Dacia Sandero was in de eerste helft van 2023 de op één na populairste wagen in België. Het merk is een fenomeen in de autosector: geen enkele andere Europese fabrikant slaagt erin zulke winstgevende en goedkope auto’s te verkopen. Het Roemeense merk van de Renault-groep wil voortgroeien, zonder prioriteit te geven aan elektrificatie.

Het hart van Dacia klopt in een grote wit-zilveren kubus in het westen van Boekarest. Het nieuwe hoofdkantoor, dat in 2019 werd gebouwd, ligt naast een centrum waar zo’n dertig ontwerpers de auto’s van de toekomst voor het Roemeense merk uittekenen. Ze werken regelmatig online samen met collega’s in Frankrijk. “In jullie gedachten is Dacia misschien een goedkope Roemeense auto, gemaakt door arbeiders die sigaretten roken”, grapt Denis Le Vot, de CEO van Dacia, die begin juni enkele tientallen Europese journalisten verwelkomde in zijn hoofdkantoor in Boekarest. “Ik wil dat beeld uit de wereld en het lagekostenlabel vervangen door een best value for money-label.”

Goudklompje

Sinds de overname door de Renault-groep in 1999 heeft het Roemeense merk een lange weg afgelegd. De naam verwijst naar de Daciërs, een lokale bevolking uit de Romeinse tijd. Het ontwerp van de Dacia-auto’s wordt bepaald in Roemenië en Frankrijk. De productie is verdeeld over een fabriek op 100 kilometer van Boekarest, in Mioveni, en twee vestigingen in Marokko, met een totale capaciteit van meer dan 700.000 voertuigen per jaar.

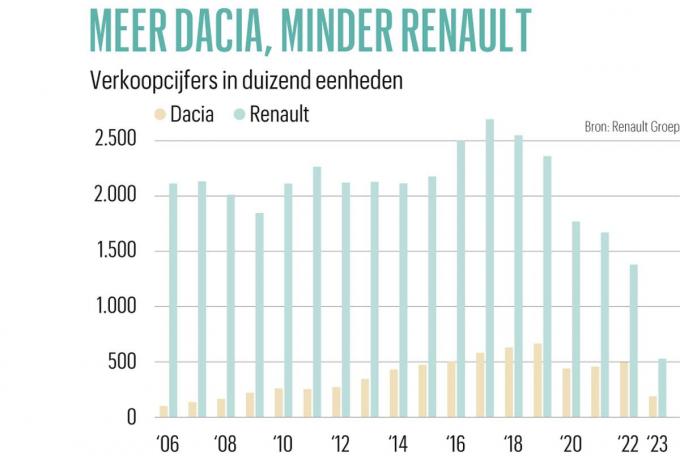

Renault kocht Dacia oorspronkelijk om auto’s te leveren aan opkomende markten. Het project verschoof vervolgens naar goedkope auto’s die ook in West-Europa werden verkocht, wat leidde tot een verschuiving in het assortiment, het ontwerp en de uitrusting. Wat aanvankelijk een nogal marginale activiteit was, is uitgegroeid tot een goudklompje voor de Renault-groep. Dit jaar verkoopt de Franse groep voor elke twee Renaults één Dacia. Het Roemeense merk blijft groeien: met 34,6 procent van januari tot mei, tegenover 12,6 procent voor Renault. Terwijl Renault inzet op een hogere verkoopprijs per voertuig, richt Dacia zich op volume.

Met een Europees marktaandeel van 4,5 procent heeft Dacia al Ford, Citroën, Fiat en Opel ingehaald, terwijl het nog steeds geld verdient, wat een hele prestatie is in de budgetautosector. De managers van Dacia hebben het over een marge van “dubbele cijfers”, terwijl de groep streeft naar een brutomarge van 6 procent in 2023.

“Dacia is op dit moment het meest onderscheidende element van de Renault-groep”, zegt Philippe Houchois, analist bij Jefferies. “Het merk is uniek. Niemand anders in Europa kan winstgevende auto’s aanbieden tegen zo’n lage prijs. VW en Stellantis kijken hoe ze daarop kunnen reageren.”

Het recept van Dacia is om platforms van de Renault-groep te hergebruiken en te produceren in landen met lage arbeidskosten. In Roemenië ligt het gemiddelde loon in de fabriek rond 1.200 euro per maand. De fabriek zal zich specialiseren in SUV’s (de Duster en binnenkort de Bigster), terwijl Marokko zich richt op modellen in het lagere segment (zoals de Sandero en de Jogger).

Dacia is goed op weg om het record van 735.000 verkochte auto’s van 2019 te evenaren en zelfs te overtreffen. De Dacia Sandero was in de eerste zes maanden van dit jaar de op één na meest ingeschreven auto in ons land, na de Volvo XC40. De prijzen zijn gestegen, maar blijven gematigd. De Sandero begint bij 11.990 euro, de Duster bij 17.990 euro. Dacia biedt zelfs een goedkope, in China geproduceerde elektrische auto aan, de Spring, vanaf 20.990 euro. De markt van het merk bestaat voor 80 procent uit particuliere klanten.

Lees verder onder de grafiek

IKEA-auto

“Het merk spreekt consumenten aan die niet al te geobsedeerd zijn door auto’s, mensen die meestal tweedehandsauto’s kopen, waarvan de prijzen aanzienlijk zijn gestegen”, merkt Philippe Houchois op. Volgens Denis Le Vot trekt het ook steeds meer kopers van generalistische merken aan, die zijn afgeschrikt door de recente prijsstijgingen en kiezen voor een Duster of een Jogger met een maximale uitrusting.

De CEO is van mening dat er nog een grote markt te veroveren valt, door voertuigen uit te brengen die groter zijn dan de huidige modellen, het C-segment van de VW Golf, de Peugeot 308 (of 3008) of de Skoda Octavia. De Sandero, de Jogger en de Duster zitten in het B-segment. Maar de markt van het C-segment is veel groter en veel winstgevender. Crossovers (SUV’s) in dat segment zijn goed voor 2,5 miljoen voertuigen per jaar in Europa.

Het is ook een manier om het merk te versterken in de Noord-Europese landen (Duitsland, Groot-Brittannië, Scandinavië), waar Dacia minder succesvol is omdat daar de voorkeur wordt gegeven aan grotere modellen. “We moeten op de radar van Duitse managers komen, wat betekent dat we ons imago en logo moeten veranderen. We moeten aantrekkelijker worden.”

Geen kortingen

Een van de redenen voor de lagere kosten bij Dacia is de distributie. De dealers kregen vanaf het begin een verlaagde commissie, zonder enige korting. Dat was een gewaagde zet. Vaak verkopen dealers zowel Renault als Dacia. De komst van het Roemeense merk verhoogde de verkoop.

Dacia houdt vast aan het dealerprincipe, terwijl andere merken (Stellantis, BMW, Mercedes) opschuiven in de richting van het agentmodel om de distributiekosten te verlagen. De dealer koopt het voertuig om het, met commissie, door te verkopen aan de eindklant. Met een agent verkoopt de fabrikant rechtstreeks aan de eindklant. De agent fungeert als een betaalde dienstverlener, voor de levering, maar bepaalt niet langer de prijs voor de klant. De Renault-groep is van mening dat de Dacia-ervaring hetzelfde resultaat oplevert als het agentmodel.

Om die nieuwe markten te bereiken, lanceert Dacia over twee jaar de Bigster – een codenaam –, een SUV die iets groter is dan de Duster. Later komen er nog twee andere modellen, waarschijnlijk een berline en een stationcar. Ze zullen allemaal gebaseerd zijn op hetzelfde platform als dat van de Sandero en de Jogger.

Het succes van die strategie, die Dacia verder zou kunnen brengen dan 1 miljoen auto’s per jaar, hangt af van hoe het merk wordt gezien. De managers hopen dat het in de hoofden van de mensen een ‘IKEA-auto’ wordt die het essentiële biedt. “Je zult bijvoorbeeld geen elektrische stoelen vinden”, zegt Denis Le Vot. “Volgens ons zijn die niet nodig. En je hebt er kabels voor nodig, ze vreten aan de capaciteit van de batterij…”

Die strategie lijkt sterk op die van het Tsjechische merk Skoda, dat in 1991 door de VW-groep werd gekocht om auto’s te verkopen die goedkoper waren dan de Duitse, en dat nu winstgevender is dan het VW-merk, met een verbeterd imago. “We gaan nog een stap verder met onze kostenbeheersing”, zegt Le Vot daarover. De goedkoopste Skoda, de Fabia, heeft een startprijs van 18.785 euro. Dat is veel meer dan de goedkoopste Dacia. Die aanpak is noodzakelijk. “In de loop der jaren heeft Dacia wat moeten opschuiven in het gamma, omdat je niet altijd lagere kosten kunt vinden”, analyseert Philippe Houchois. Er is een zekere parallel met het merk Renault. De CEO van de groep, Luca de Meo, dringt erop aan grotere, duurdere modellen uit te brengen en kleine, verliesgevende modellen op te geven.

Elektrificatie

Waar de nevenmerken Renault en Dacia duidelijk van mening over verschillen, is over de elektrificatie. Renault gaat zo snel mogelijk en wil zich profileren als een elektrisch merk dat na 2030 geen auto’s op brandstof meer zal produceren. Dacia neemt zijn tijd. “In 2028 brengen we een nieuwe Sandero met een elektrische motor uit. We zullen gebruikmaken van de kant-en-klare technologie van de Renault-groep”, zegt Denis Le Vot. Hij ontkent dat hij elektrische aandrijving uit de weg gaat, en wijst erop dat Dacia de kleine Spring met een actieradius van 230 kilometer verkoopt, “wat ongeveer 12 procent van de verkoop vertegenwoordigt”.

Dacia’s positionering maakt het onmogelijk om sneller te gaan. “Wie kan 45.000 euro betalen voor een elektrische auto in Griekenland, of zelfs in mijn woonplaats in Bretagne?” zegt Denis Le Vot. Daarom denkt hij niet aan dure elektrische auto’s met een actieradius van 600 kilometer, die supersnel opladen. Zolang het mogelijk is, zal Dacia brandstofmotoren blijven gebruiken.

Dat lijkt in tegenspraak met de deadline van 2035 die de Europese Commissie heeft gesteld. Tegen dan mogen er alleen nog nulemissieauto’s worden verkocht, elektrisch of op waterstof. Maar er is een uitzondering voor verbrandingsmotoren met een nulemissie. Die draaien op e-brandstoffen, die koolstofneutraal kunnen zijn. Maar dat type brandstof lijkt nog altijd veel te duur. “We zullen zien. De prijs van die brandstof, die in grote hoeveelheden wordt geproduceerd, zou moeten dalen”, zegt Denis Le Vot. “Als ze 3 euro per liter kost, zal het goed zijn voor Porsche, als ze 1,5 euro per liter kost, zal het goed zijn voor Dacia.”

Dubbele strategie

De Renault-groep volgt dus twee tegenstrijdige strategieën: een snelle elektrificatie voor Renault en daarnaast een langzame elektrificatie voor Dacia. Het is alsof de Franse groep voorbereid wil zijn op elk scenario. “Ze houdt er rekening mee dat het elektrificatieproject van 2035 een grote kans heeft om te mislukken of vertraagd te worden”, zegt analist Philippe Houchois. “Er zijn ook industriële problemen en sociale gevolgen. De eerste barst al: een recent rapport van de Europese Rekenkamer (zie kader Doelstelling 2035 in gevaar?) wijst op de knelpunten in de batterijproductie in Europa, die mogelijk niet voldoende is om de deadline van 2035 te halen.

Doelstelling 2035 in gevaar?

De strategie van Dacia kan nog meer renderen als de deadline van 2035 voor de overstap naar nulemissieauto’s zou worden herzien. Daar is nog geen sprake van, maar er beginnen twijfels te rijzen. Een recent rapport van de Europese Rekenkamer waarschuwt dat Europa de race om de batterijproductie kan verliezen.

Enkele van de redenen: een tekort aan bepaalde materialen zoals lithium en nikkel vanaf 2030, en het risico op vertraging bij het opvoeren van de productie in Europa. “Door de stijgende kosten van bijvoorbeeld energie en grondstoffen zouden batterijen, en dus ook elektrische voertuigen, onbetaalbaar kunnen worden voor velen”, aldus het document. Er wordt op gewezen dat de Europese Commissie niet over voldoende recente gegevens beschikt om haar beleid op dat gebied te controleren. Sommige gegevens dateren van 2016. De Commissie heeft zelfs geen precieze gegevens over de huidige batterijproductie.