Door de coronacrisis kopen de consumenten meer online en betalen ze in de winkels minder met cash geld. Dat maakt van elektronisch betalen een sector met groeipotentieel, die almaar meer spelers aantrekt.

Dat de coronapandemie een invloed op ons betalingsgedrag had, is wellicht een understatement. De winkels, de cafés en de restaurants waren lang dicht, de mensen moesten verplicht thuiswerken. De onlinebetalingen, om zaken op een website te kopen, namen een hoge vlucht. En in verkooppunten kende het contactloos betalen met de kaart (zonder de pincode in te voeren) zijn grote doorbraak. Contant geld geraakte in het verdomhoekje. Cash was vies, het virus kon zich verspreiden op biljetten en munten.

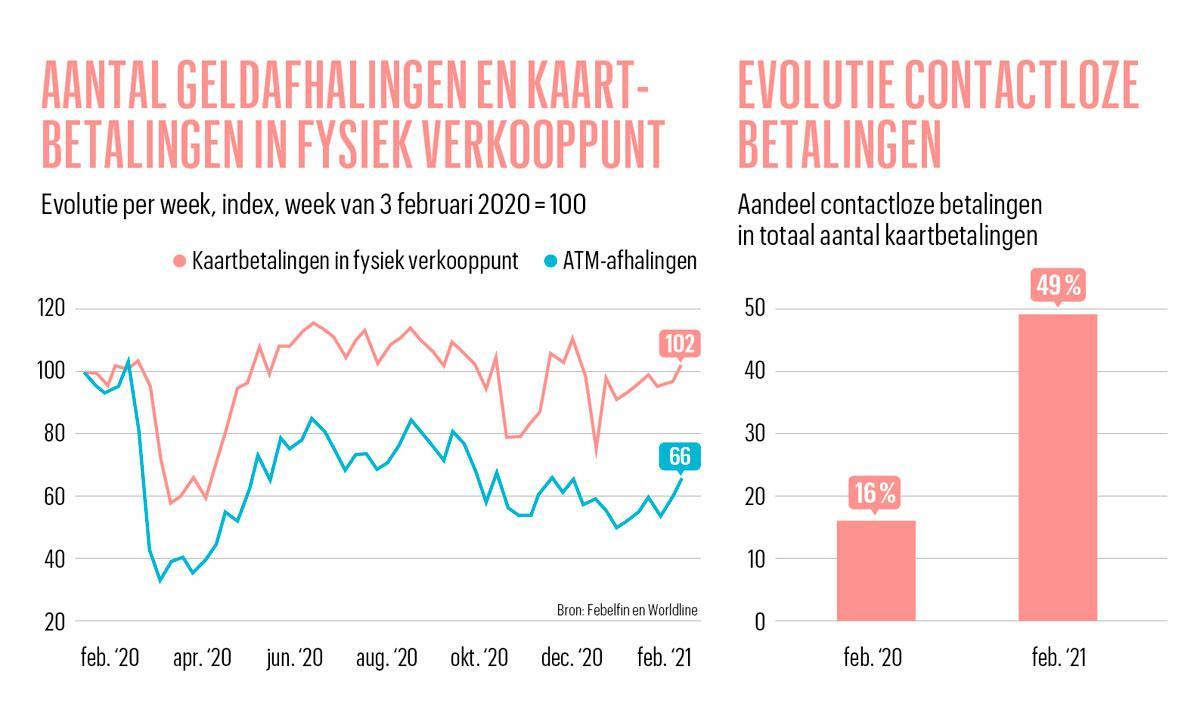

De bankenfederatie Febelfin heeft een enquête gepubliceerd, waaruit moet blijken dat mensen almaar meer de bankkaart of de smartphone bovenhalen om te betalen. Dat verhaal mag dan kloppen, het verdient ook nuancering. Uit de cijfers blijkt dat het aantal kaartbetalingen in een verkooppunt eind februari 2021 amper 2 procent hoger lag dan voor de coronapandemie, een jaar eerder ( zie grafieken). Ook bij de mobiele betalingen met de smartphone bleef de toename relatief beperkt. 35 procent van de Belgen heeft al eens mobiel betaald in een fysieke winkel, tegen 30 procent voor de crisis. Uit de enquête blijkt bovendien dat slechts vier op de tien Belgen zegt goed vertrouwd te zijn met betalen met de smartphone in een fysieke winkel.

Groei dankzij e-commerce

“Als het elektronisch betalen in België in de lift zit, is dat hoofdzakelijk toe te schrijven aan de groei van de e-commerce”, zegt Vincent Roland, Belgisch directielid van de Europese marktleider in betaal- en transactiediensten Worldline. Daar is het aantal transacties bijna verdubbeld. Voor de pandemie waren in ons land 800.000 transacties per dag gelinkt aan e-commerce. Sinds eind vorig jaar ligt dat niveau bijna stabiel op 1,5 miljoen bij de handelaars die klant zijn van Worldline.

“Veel consumenten hebben van online kopen een gewoonte gemaakt”, stelt Roland vast. “Maar ook heel wat handelaars hebben de weg naar het internet gevonden. Naar schatting 20.000 kleinere zaken zijn in 2020 in België gestart met een webshop. De toename van de online- en mobiele betalingen in e-commerce is structureel.”

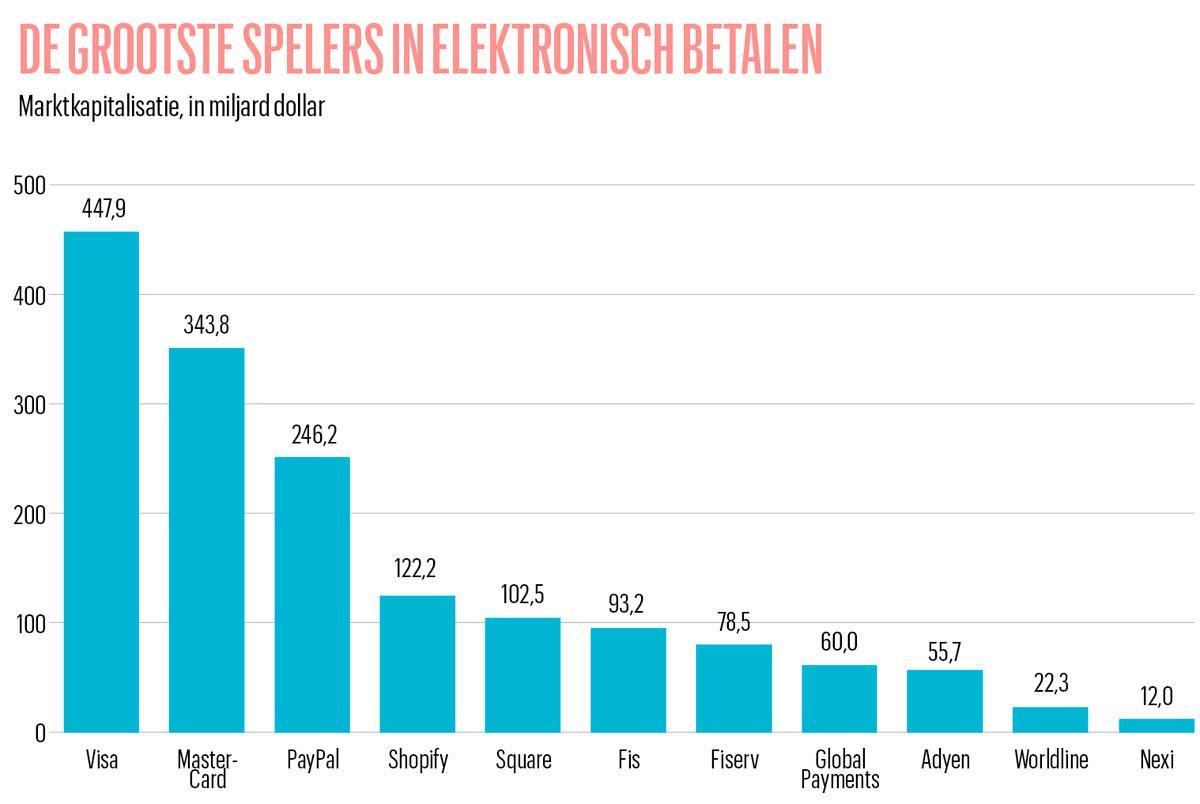

Worldline bedient wereldwijd meer dan een miljoen handelaars en retailbedrijven, en werkt voor meer dan 1200 financiële instellingen. Op wereldschaal is het Franse bedrijf het nummer vier, na de Amerikaanse bedrijven FIS, Fiserv en GlobalPayments. In België is Worldline de grootste speler, die het gros van de transacties over de netwerken van Visa, Mastercard en Bancontact verwerkt.

Nieuwe betaalmethodes

De wereld van het elektronisch betalen is volop in beweging, doordat het aantal digitale betaalmethodes hand over hand toeneemt. Zo ontstaan almaar meer toepassingen en toestellen om mobiele betalingen uit te voeren. Rechtstreeks betalen aan de handelaar kan in ons land met Payconiq. Bankenapps maken instantoverschrijvingen mogelijk. De grote technologiebedrijven pushen elk hun eigen betaalmethode, van Apple Pay tot Google Pay. En dan zijn er nog de echte technologiediehards, die het liefst betalen met een wearable, zoals een polshorloge.

Voor een bedrijf als Worldline maakt dat de zaken er niet eenvoudiger op. “Wij staan open voor alle mogelijke betaalmethodes van alle mogelijke aanbieders”, zegt Roland. “Dat is in het belang van onze klanten, de handelaars. Zij willen dat hun klanten kunnen betalen zonder te moeten nadenken over de betaalmethode. Daarom maakten wij als eerste ook de toegang tot Chinese betaalschema’s zoals Alipay en WeChat Pay in Europa mogelijk.”

De verwerking van betalingstransacties is een volumebusiness met lage marges. Daarom is er al jaren een consolidatie bezig in de sector. Schaalgrootte is cruciaal. Maar de groei van e-commerce heeft ook nieuwe spelers naar de sector gelokt, zoals de Amerikaanse bedrijven Stripe en Square. Stripe, bijvoorbeeld, evolueerde van een websitebouwer naar een aanbieder van betalingsdiensten. Dichter bij huis springt vooral het Nederlandse Adyen in het oog, dat zich in geen tijd wist te ontwikkelen van een onlinebetaalbedrijf tot een gigant met een beurswaarde van ruim 50 miljard euro.

Heel wat banken hebben dan weer het speelveld verlaten. Vele hebben hun betalingsactiviteiten uitbesteed (in België vooral aan Worldline), omdat ze het als een commodity beschouwen. “Wij stellen ons zeer open op voor banken die hun betaalactiviteiten liever uitbesteden”, zegt Roland. “Die trend is al jaren bezig. Vorig jaar nog hebben we de betaalactiviteiten van Unicredit en Commerzbank in Worldline geïntegreerd.”

Tegen de stroom in

De Franse bank BNP Paribas en haar Belgische dochter BNP Paribas Fortis varen tegen die stroom in. De grootste bank van het land begon enkele jaren geleden met de uitbouw van haar dochterbedrijf Axepta, een specialist in betalingsactiviteiten voor handelaars en bedrijven. Axepta maakte in België onlangs een kwantumsprong met de overname van een deel van de activiteiten van het Franse Ingenico. Dat was oorspronkelijk een leverancier van betaalterminals aan verkooppunten. Door de overname van het Belgische Ogone in 2013 voor 360 miljoen euro werd de Franse groep ook een belangrijke speler in online- en mobiele betalingen. Begin vorig jaar legde Worldine 8 miljard euro op tafel om Ingenico in te lijven. Om de concurrentie op de Belgische betaaldienstenmarkt te waarborgen, moest Worldline van Europa de betaalactiviteiten in fysieke winkels in België verkopen. Axepta greep zijn kans. Daardoor wordt het filiaal van BNP Paribas Fortis het nummer twee in betaaldiensten in ons land. Het aantal klanten verdubbelt tot ruim 30.000.

Wat ziet de bank in een activiteit die andere banken uitbesteden omdat ze te weinig toegevoegde waarde biedt? “Het is ons vooral te doen om de versterking van de relatie met de klanten en de link naar cashmanagement”, vertelt Stijn Cloet, de CEO van Axepta BNP Paribas Benelux. “De groep BNP Paribas is zeer actief in cashmanagement: het helpen van bedrijfsklanten met het beheer van hun geldstromen. Bij sommige handelaars komt tot 80 procent van hun omzet binnen via kaartbetalingen. Daarom is het een strategische keuze van de bank om op die markt actief te zijn.”

De veelvoud aan betaalmiddelen en -mogelijkheden maakt de zaken complex voor handelaars, en daar wil de bank iets aan doen, zegt Cloet: “Wij kunnen de zaken vereenvoudigen, waardoor het geld sneller beschikbaar is, en de klant begeleiden naar de beste of de goedkoopste oplossing. Axepta harmoniseert ook de rapportering en bezorgt de handelaar een geïntegreerde dataflow.”

Rijk zal de bank daar niet van worden, geeft Cloet toe, maar de dienstverlening versterkt wel de relatie met de klant: “Door eenvoudige betalingsoplossingen te bieden, verdiepen we onze relatie met bedrijfsklanten. In enkele jaren hebben we een portefeuille van 13.000 klanten opgebouwd. Met de overname van de activiteiten van Ingenico verdubbelt dat aantal, en zijn we groot genoeg om Axepta als een volwaardig alternatief met een eigen licentie in de markt te zetten.”

De overname duwt het marktaandeel van Axepta in de kmo-markt naar ergens tussen 10 en 15 procent. Daarmee kan de dochter van BNP Paribas Fortis zich profileren als een uitdager voor Worldline. “Het is in het belang van de handelaar dat er een sterke tweede speler op de Belgische markt actief is”, zegt Cloet. “We denken dat we onze klanten efficiëntiewinst, rijkere data en een betere shoppingervaring kunnen bieden.”

Ook Worldline zet in op het uitbreiden van de dienstverlening aan de handelaars, zegt Roland: “Worldline kan banken en handelaars heel veel data bieden, en die data inzichtelijk maken. Dat kan hen helpen bij het uitstippelen van hun commercieel beleid, en meer inkomsten opleveren.”

Markt met groeipotentieel

Volgens Cloet zit nog veel groeipotentieel in de Belgische markt van elektronische betalingen, niet alleen in e-commerce maar ook in de winkels. Hij verwijst naar het plan van minister van Financiën Vincent Van Peteghem, die de winkels wil verplichten elektronisch betalen mogelijk te maken. Dat past in de strijd tegen fraude en zwart geld.

De winkeliers zouden zelf kunnen beslissen welke vorm van elektronisch betalen ze aanbieden. Het goedkoopste instrument voor kleine zaken met relatief weinig transacties is Payconiq. Een transactie via Payconiq kost de handelaar 6 eurocent. Kaarttransacties en betaalterminals kunnen twee tot drie keer zo duur zijn. “Wij geloven sterk in de ontwikkeling van directe overschrijvingen van de ene rekening naar de andere, zoals bij Payconiq gebeurt”, zegt Roland.

“Mobiele betalingen worden de norm”, voorspelt de Worldline-directeur. “De mobiele telefoon zal op termijn de plastic kaart vervangen als betaalmiddel. Dat is misschien niet voor direct, want de kaart is veilig, gemakkelijk en snel. Het zal nog even duren voor de smartphone die inhaalbeweging maakt.”

Een eerste stap in die evolutie wordt de ‘ tap on phone‘-betaalmethode, die volgens Roland en Cloet grote mogelijkheden biedt. De klant houdt daarbij zijn contactloze kaart niet tegen een betaalterminal maar tegen de smartphone van de handelaar. “Tap on phone maakt mobiel elektronisch betalen mogelijk tegen een uiterst lage kostprijs voor de handelaar”, zegt Cloet. “Dat kan de groei fors versnellen.”

Nieuwe risico’s

De keerzijde van de medaille is dat met de groei van elektronisch betalen ook nieuwe risico’s opduiken. Almaar meer mensen worden het slachtoffer van phishing door te reageren op een mail of een sms. Dat kan zo ver gaan dat hackers de besturing van de computer of de smartphone overnemen. Wie zijn code of paswoord prijsgeeft, kan in een handomdraai zijn rekening geplunderd zien.

Niet alleen particulieren zijn daarvan het slachtoffer. Het internetbedrijf bol.com schreef bijvoorbeeld 750.000 euro over op de Spaanse rekening van oplichters, in de veronderstelling dat het om een bedrijfsrekening van Brabantia ging. De Nederlandse fabrikant van huishoudelijke artikelen moest naar de rechter trekken om alsnog zijn geld te krijgen van bol.com.

Maar de grootste vrees is een systeemcrisis. Fed-voorzitter Jerome Powell omschreef cyberaanvallen op financiële instellingen en betalingssystemen als een van de belangrijkste risico’s voor de toekomst. Die zouden het financieel systeem tot stilstand kunnen brengen. Stel je maar eens voor dat banken door een cyberaanval niet kunnen bijhouden welke betalingen uitgevoerd worden, en hoe de geldstromen van de ene naar de andere financiële instelling eruitzien.

Ook in Zweden is een alarm afgegaan. In dat land is het gebruik van cash al het verst teruggedrongen. Van de Zweden tussen 18 en 34 gebruikt driekwart nooit of nauwelijks contant geld. Dat beeld van een cashloze maatschappij mag de banken, de overheid en jonge consumenten dan als muziek in de oren klinken, de centrale bank van Zweden maakt zich daar grote zorgen over. De cashvoorraden in het land zijn zo klein geworden (ongeveer 1% van het bbp), dat ze niet zouden volstaan om een crash of een hacking van de digitale netwerken op te vangen.

“Als het licht uitgaat, moeten we kunnen terugvallen op cash, om betalingen te verrichten”, waarschuwde gouverneur Stefan Ingves, de gouverneur van de Riksbank. “Zo niet dreigt de Zweedse economie stil te vallen.” Hij pleit voor wetgeving die de banken verplicht een minimum aan contanten en aan cashautomaten aan te houden. Kortom: wat sommigen ook mogen beweren, cash is bijlange nog niet dood.

Europa wil een eigen betaalschema

80 procent van de kaartbetalingen in Europa verloopt via de kaartschema’s van de Amerikaanse bedrijven Visa en Mastercard. “De Europese kaartschema’s zijn nationaal, zoals dat van Bancontact in België”, legt Vincent Roland van Worldline uit. “Daardoor vloeit bij elke grensoverschrijdende transactie in Europa geld naar de Amerikaanse spelers.”

Daar wil Europa iets aan doen. Enkele Europese grootbanken richtten medio vorig jaar de tijdelijke vereniging European Payments Initiative (EPI) op. De Europese betalingsafhandelaars Worldline en Nexi/Nets sloten zich daarbij aan.

EPI wil een Europees alternatief zijn voor de dominante Amerikaanse spelers. De onderneming moet een nieuw netwerk in de markt zetten, inclusief kaarten en een mobiele walletapp, dat betalingen online, in winkels en tussen personen mogelijk maakt. Europeanen zouden geld kunnen afhalen en digitaal betalen met respect voor de Europese veiligheids- en privacyregels. EPI wil bovendien goedkoper, sneller en veiliger zijn dan de Amerikaanse schema’s. Tegen september moet duidelijk worden of het project kans op slagen maakt.

Het plan is belangrijk voor de Europese banksector. Intussen hebben 31 banken uit 7 landen zich aangesloten, waaronder bekende grootbanken als Deutsche Bank, BNP Paribas, ING en Santander. Vanuit België was KBC een van de stichtende leden. Het project geniet de steun van de Europese Centrale Bank (ECB) en de Europese Commissie. Dat heeft te maken met de bezorgdheid over de opmars van de Amerikaanse techgiganten zoals Google en Apple, die hun eigen betalingstoepassingen lanceren. De ECB ziet in het EPI ook een bouwsteen in haar plannen voor de lancering van een digitale euro.

80 procent van de kaartbetalingen in Europa verloopt via de kaartschema’s van de Amerikaanse bedrijven Visa en Mastercard.

35 procent van de Belgen heeft al eens mobiel betaald in een fysieke winkel, tegen 30 procent voor de crisis.

4 op de tien Belgen zegt goed vertrouwd te zijn met betalen met de smartphone in een fysieke winkel.