Terug van weggeweest: inflatie. Of beter: de angst voor inflatie. Dat mag niet verbazen, want de biljoenen aan economische stimulansen vliegen ons om de oren en de olieprijzen stijgen. Toch zijn de geruchten over de wedergeboorte van de inflatie sterk overdreven.

“Inflatie is altijd en overal een monetair fenomeen”, luidt een bekende uitspraak van Milton Friedman. De Amerikaanse monetaire econoom bedoelde dat inflatie het logische gevolg is, als de centrale bank maar genoeg geld in de economie pompt. Viel dat even tegen de voorbije jaren. De westerse centrale banken joegen de geldhoeveelheid door de stratosfeer, maar de inflatie gaf geen krimp.

Hoe is dat mogelijk? Een eenvoudig schema van vraag en aanbod maakt al veel duidelijk. De vraag naar goederen en diensten was de voorbije jaren lager dan het aanbod. De privésector spaarde te veel en investeerde te weinig, waardoor de prijzen de neiging hadden om te dalen en de langetermijnrente belachelijk laag werd. Om dat gebrek aan bestedingen te verklaren, verwijzen economen naar de vergrijzing, de ongelijkheid, de zwakke economische groei en de relatief lage lonen. De vergrijzing speelt een hoofdrol. “Wie langer leeft, spaart meer. In Duitsland daalt de bevolking op arbeidsleeftijd bijvoorbeeld al meer dan twintig jaar. Duitsland is sinds 2000 een almaar grotere spaarder geworden. Ook Japan is een spaarder gebleven en blijft zitten met deflatie”, zegt Freddy Heylen, hoogleraar economie aan UGent.

Bij een slechte uitvoering van het stimuleringsbeleid riskeren de Verenigde Staten achter te blijven met hogere schulden, meer inflatie en een aangetaste geloofwaardigheid van de centrale bank.

De overheid kan dat gat in de vraag opvullen, maar het begrotingsbeleid lag lang gebonden aan strakke begrotingsregels, zeker in Europa. De centrale banken trekken dan maar de kar, maar riskeren in hun ijver veeleer financiële zeepbellen te oogsten dan een herleving van de vraag. De centrale banken kunnen geld uitlenen, maar geen geld spenderen. De westerse economie raakte gevangen in een evenwicht van een zwakke groei, een lage inflatie en een lage rente.

Het beleid kantelt

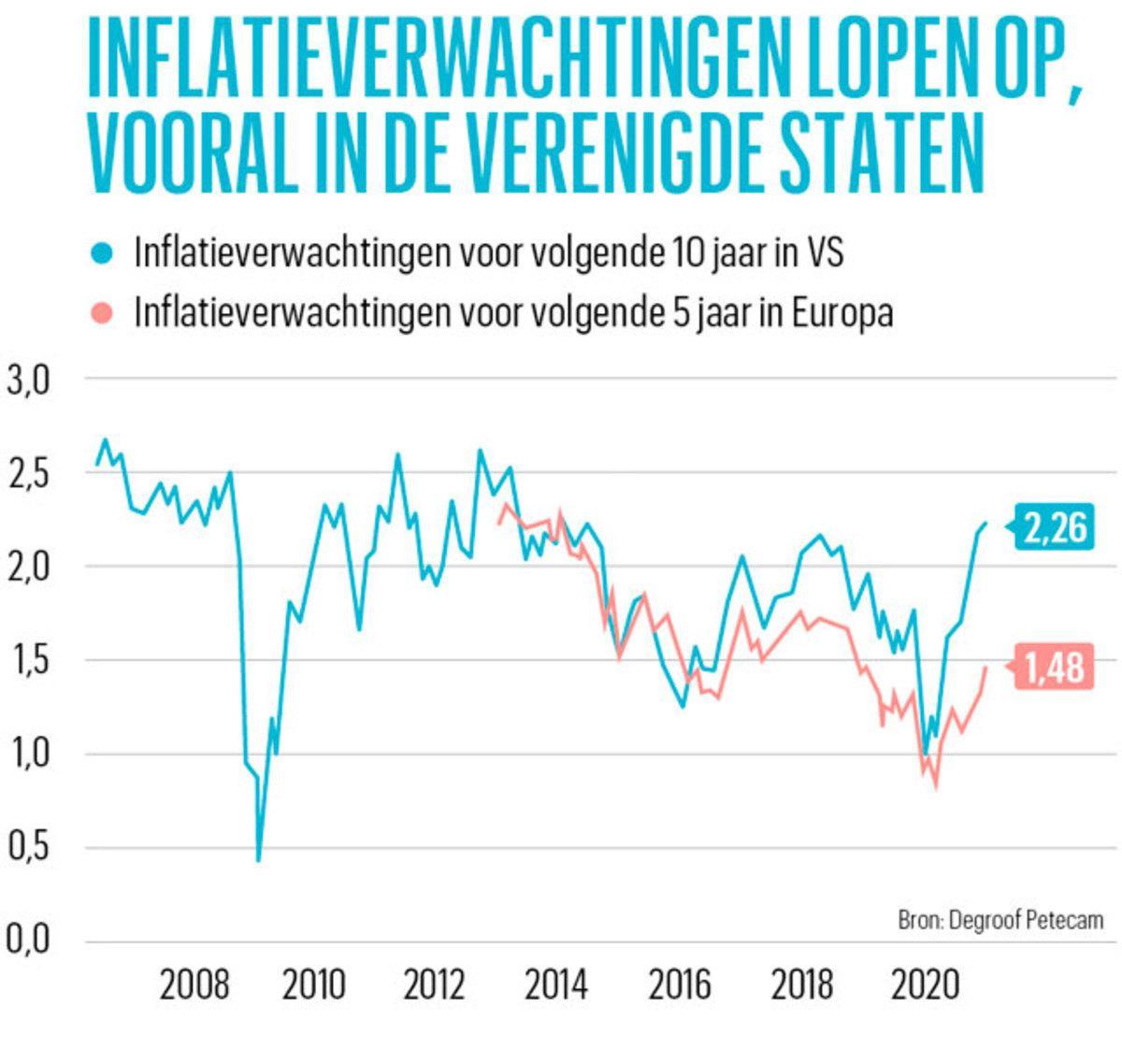

Maar kijk, de voorbije weken stak zowaar een scheutje inflatie enthousiast het hoofd boven water. Tegelijk dook de vrees voor een verder stijgende inflatie weer op, wat turbulentie veroorzaakt op de financiële markten. Stel u daar nog niet te veel bij voor. De inflatieverwachtingen op lange termijn kropen voorlopig enkel uit een diep dal. Enkel in de Verenigde Staten stegen ze boven 2 procent. Dat valt volgens de definitie van de centrale bank nog altijd onder de noemer ‘prijsstabiliteit’.

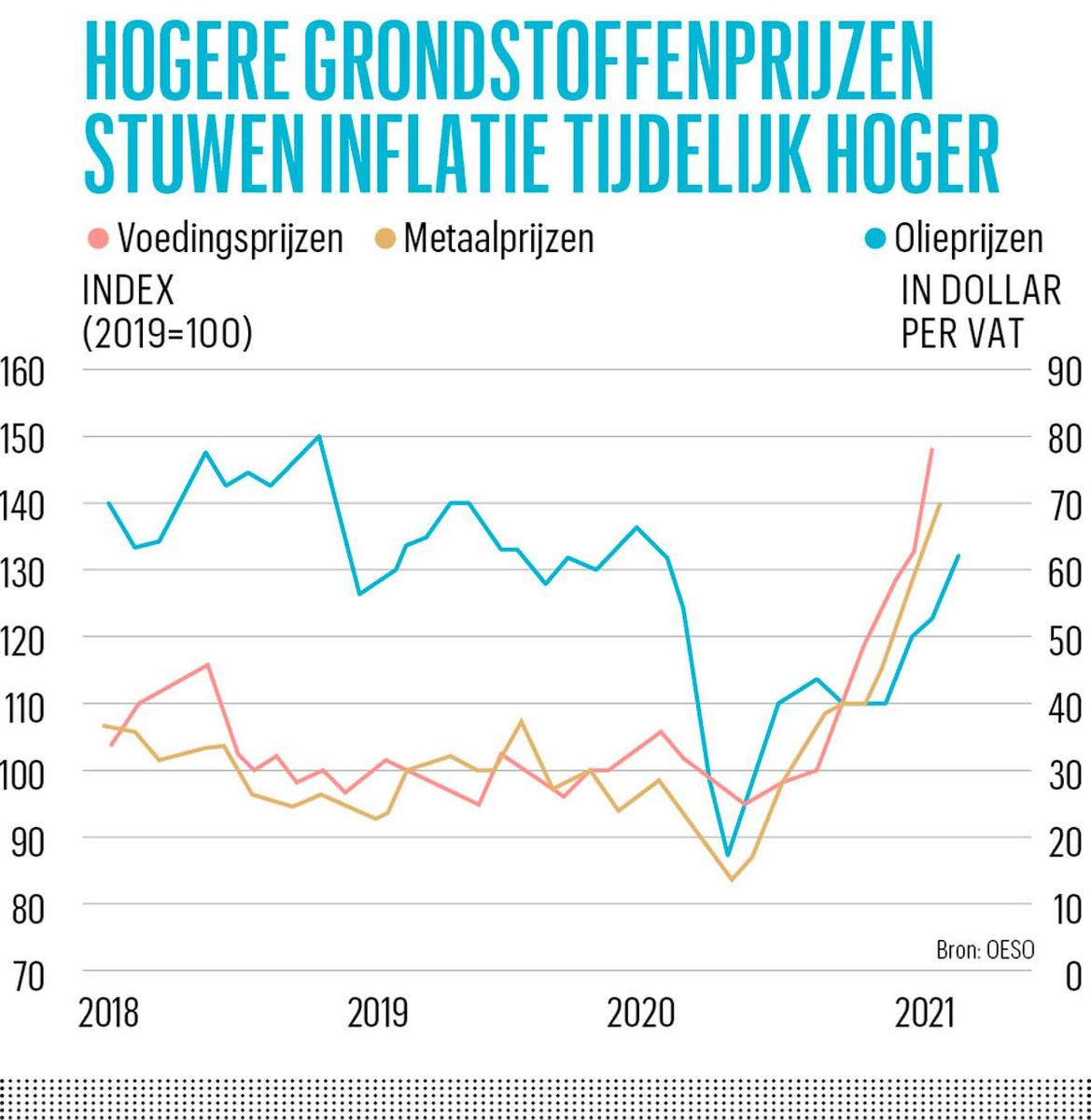

Toch lijkt een belangrijk keerpunt bereikt. Sinds enkele maanden wordt de inflatie gevoed door stijgende grondstoffenprijzen, al zit niemand te wachten op die ‘slechte’ inflatie. Normaal is die inflatiestijging tijdelijk (zie kader Goed versus slechte inflatie) en heeft ze weinig tot geen impact op de onderliggende inflatie. Ook de consumenten kunnen de inflatie stuwen, als ze een deel van de spaarreserves uitgeven die ze tijdens de coronacrisis hebben opgebouwd. In België hebben de gezinnen ruim 20 miljard euro extra opzijgezet. Maar zelfs als ze een deel daarvan aanspreken, zal dat hoogstens voor een steekvlamconsumptie en een tijdelijk inflatievuurtje zorgen.

Dat kan niet worden gezegd van de fundamentele kentering in het budgettaire beleid. Die kan de situatie wel veranderen, omdat overheidsbestedingen de vraag aanvuren en dus inflatoir zijn. “Beleidsmakers reageren nu fundamenteel anders dan na de financiële crisis. Een expansief budgettair beleid wordt nu gezien als een deel van de oplossing. Er zijn uiteraard grenzen aan dat beleid, maar er wordt beter begrepen dat besparen pas kan als de economie volledig hersteld is”, zegt Hans Bevers, hoofdeconoom van Degroof Petercam.

Ook de centrale banken nemen een bocht. Ze worden toleranter voor inflatie en zetten volledige werkgelegenheid hoger op de agenda. Jerome Powell, de voorzitter van de Amerikaanse centrale bank (Fed), haalde vorige week nog de schouders op bij de stijgende inflatieverwachtingen. De Fed denkt pas aan een eerste verhoging van de beleidsrente als er weer sprake is van volledige werkgelegenheid. Dat zou pas in 2024 gebeuren. Vroeger draaide de centrale bank de tapkraan dicht voor het feest uit de hand liep, nu wacht ze tot iedereen op de dansvloer staat.

Diepe kloof

Opvallend is dat het feest in de Verenigde Staten veel sneller op gang komt dan in Europa. “In de Verenigde Staten kan de onderliggende inflatie de volgende jaren klimmen naar 2 procent of meer. In Europa zal de onderliggende inflatie nog jaren zwak blijven”, zegt Hans Bevers.

Dat verschil is een logisch gevolg van de andere reactie op de coronacrisis in de Verenigde Staten en Europa. ‘Act Big’ is het credo van de Amerikaanse president Joe Biden en zijn minister van Financiën Janet Yellen. Met een nooit gezien stimuleringsprogramma van 1900 miljard dollar willen zij de economische littekens van de coronacrisis tot een minimum beperken. In een tweede fase komen daar nog eens voor 2000 miljard dollar overheidsinvesteringen bij, onder meer in hernieuwbare energie. Naast de budgettaire zweepslag voor de economie maken de Verenigde Staten ook veel sneller dan Europa werk van de vaccinatie van de bevolking. Een snellere vaccinatie betekent een sneller herstel. Ook het startpunt is verschillend. De Amerikaanse economie heeft minder geleden onder de coronacrisis.

In Europa is de schade groter, verloopt de vaccinatie veel trager en is de budgettaire impuls dit jaar veel kleiner. De Amerikanen krijgen vandaag het vaccin en een inkomenscheque, terwijl het Europese herstelfonds het geld pas na de zomer laat stromen. Dat beleidsverschil graaft al snel een diepe welvaartskloof tussen de Verenigde Staten en Europa. De Europese economie zou midden 2022 weer de omvang van voor de coronacrisis bereiken. De Amerikaanse economie zou dan al ruim 5 procent groter zijn dan aan het begin van de pandemie. Door het trage herstel en de nog grote reservecapaciteit van de Europese economie verwacht de Europese Centrale Bank (ECB) op lange termijn nog geen inflatiedruk. In 2023 zou de inflatie 1,4 procent bedragen.

De Amerikaanse demarrage heeft vervelende bijwerkingen voor Europa. In het spoor van een krachtig herstel zullen ook de Amerikaanse inflatie en rente stijgen. Voor dat land is die rentestijging verteerbaar. De reële rente is er nog altijd negatief. “De Fed voelt zich nog comfortabel bij die rentestijging en laat betijen. De financieringsvoorwaarden zijn in de Verenigde Staten nog heel soepel”, zegt Hans Bevers.

Europa zit in een lastiger parket. Door de communicerende vaten van de financiële markten dreigt de hogere Amerikaanse rente ook de langetermijnrente in Europa te doen stijgen. Daar is de Europese economie nog niet klaar voor. “We zien dat al. Als we dit niet aanpakken, dreigen krappere financieringsvoorwaarden, die niet consistent zijn met onze vooruitzichten en die niet vriendelijk zijn voor ons herstel”, zei ECB-bestuurslid Fabio Panetta begin maart. Een week later greep de ECB in. Om de rentestijgingen in Europa een halt toe te roepen, versnelde ze de aankoop van overheidsobligaties.

Mogelijk overdrijven de Verenigde Staten. De injectie van 1900 miljard dollar komt neer op bijna 10 procent van het Amerikaanse bruto binnenlands product (bbp), terwijl de economie 3 procent onder de normale bedrijvigheid zit. Dat kan leiden tot een oververhitting van de economie, en tot inflatie. Daar staat tegenover dat de schade op de arbeidsmarkt nog groot is: 9,5 miljoen banen gingen verloren, vooral bij kwetsbare groepen. De weg naar volledige werkgelegenheid is dus lang, wat de kans op volgehouden loonstijgingen beperkt. Inflatie gedijt vooral bij gevoelige loonstijgingen, die de bestedingen voeden. Dat is noch in de Verenigde Staten, noch Europa het geval. De OESO verwacht niet dat het Amerikaanse stimuleringsplan voor hogere lonen en een duurzame inflatiedruk zal zorgen. “In Europa is er geen risico op een loon-prijsspiraal, die de aanjager van inflatie is”, zegt Hans Bevers.

In Europa is er geen risico op een loonprijs-spiraal, wat de aanjager van inflatie is’ Hans Bevers, Degroof Petercam

Kortom: wordt het Amerikaanse Act Big-beleid goed uitgevoerd, dan kan het de langdurige stagnatie breken. Maar bij een slechte uitvoering, riskeren de Verenigde Staten achter te blijven met hogere schulden, meer inflatie en een aangetaste geloofwaardigheid van de centrale bank. Dan zijn ze geen stap verder, maar enkele problemen rijker.

Risico op hyperinflatie

Inflatie is als tandpasta. Eens ze uit de tube is, is ze er moeilijk weer in te krijgen. Kan de inflatie toch uit de hand lopen? Vergeet niet dat de overheden met hun extra bestedingen een vuurtje stoken op een vulkaan van een fel gestegen geldhoeveelheid. Friedman indachtig, zouden bij zo’n geldcreatie ook de prijzen moeten stijgen. Dat is niet gebeurd, omdat de geldcreatie zich nauwelijks vertaalt in extra bestedingen in de economie. Dat geld zit als bankreserves opgesloten in de kringloop tussen de commerciële banken en de centrale bank.

Dat kan veranderen, als de bedrijven en de gezinnen hun spaarzaamheid afwerpen. De enorme bankreserves geven de commerciële banken de mogelijkheid veel meer kredieten toe te kennen. Kredietcreatie is de echte motor van de inflatie, omdat de geldcreatie dan in de economie belandt. Dat proces kan op toerental komen als de bedrijven en de gezinnen als gekken beginnen te lenen en te spenderen, bijvoorbeeld omdat ze verwachten dat de prijzen zullen stijgen. Dat is nog niet het geval, zeker in Europa. De kredietvraag blijft pover. Mocht de vlam toch in de pan slaan, dan weten de centrale bank wat ze moeten doen: het geldbeleid verkrappen door de rente te verhogen en de geldbasis te verminderen. Dat is niet waarschijnlijk, omdat de inflatieverwachtingen zo laag zijn.

Er is nog een scenario waarin de inflatie toch op hol kan staan. Stel dat de overheden grote tekorten opbouwen en ze er niet in slagen die terug te dringen wanneer de economie weer op toerental is. En stel dat ze niet langer lenen om hun tekorten te financieren, maar rechtstreeks bij de centrale bank aankloppen voor extra geld. Als ze de centrale bank verplichten dat te doen, ligt de weg naar hyperinflatie open. Die ontstaat meestal als centrale banken rechtstreeks de overheidstekorten financieren, en zo de bestedingen aanvuren. Dat mogen de centrale banken vandaag niet doen, maar dat verandert als de politici de onafhankelijkheid van de centrale bank afschaffen en het monetaire beleid ondergeschikt maken aan het budgettaire beleid.

Een variatie op dat thema is de moderne monetaire theorie (MMT), die ervoor pleit enkele nobele doelstellingen, zoals de vergroening van de energiebevoorrading, rechtstreeks te laten financieren door de centrale banken. In een economie met reservecapaciteit kan de MMT tijdelijk werken. Maar zodra de economie normaal draait, komt de MMT neer op een rechtstreekse financiering van de overheden en is inflatie onvermijdelijk. De avonturen van het verleden tonen aan dat we dan een veel te hoge inflatie krijgen. Dan zal inflatie opnieuw altijd en overal een monetair fenomeen zijn.

Reeks: de economie na corona (3)

De coronacrisis jaagt een nooit geziene schokgolf door onze economie. Die veroorzaakt een hoop onzekerheid en verwarring. Hoe komen we uit de crisis? Wie betaalt de factuur? Krijgen we inflatie? Trends gaat in een vierdelige reeks op zoek naar antwoorden. In de eerste aflevering legde Freddy Heylen, docent macro-economie, uit hoe het beleid de economie uit het slop kan trekken. Vorige week analyseren we wat nodig is om van het Belgische relancebeleid een succes te maken. Deze week bekijken we in welke mate het massale stimuleringsbeleid een stevige portie inflatie kan veroorzaken. En in de slotaflevering beantwoorden we de vraag wie de crisis gaat betalen en hoe de hoge overheidsschuld kan worden afgebouwd.

2 procent of meer zou de inflatie de komende jaren bedragen in de Verenigde Staten.

Goede versus slechte inflatie

Op een inflatie die stijgt omdat olie en andere grondstoffen duurder worden, zit niemand te wachten. Dat geldt zeker voor grondstofarme economieën zoals de Belgische. Zo werkt een stijging van de olieprijs als een belastingverhoging, waarvan de opbrengst naar het buitenland gaat. Die kosteninflatie tast onze koopkracht en onze economische groei aan. Ook stijgende kosten voor zeecontainertransport, ijzererts, koper en een aantal edelmetalen sijpelen door in de consumptieprijzen.

België mag zich opmaken voor een inflatieopstootje in het zog van hogere invoerprijzen (zie grafiek). “In Europa kan de inflatie boven 2 procent stijgen, in de Verenigde Staten is tot 4 procent mogelijk”, meent Hans Bevers, de hoofdeconoom van Degroof Petercam. Omdat de Belgische economie energie-intensief is, dreigt de inflatie hier sneller te stijgen dan bij de handelspartners. Dat is slecht voor onze concurrentiepositie, want onze producten worden sneller duurder. Gelukkig werkt dat fenomeen ook in de andere richting: als de energie- en grondstoffenprijzen dalen, zakt ook de Belgische inflatie sneller dan in de buurlanden.

De inflatie kan een extra zetje krijgen, als na de pandemie wat flessenhalzen in het productieproces opduiken, die voor hogere prijzen zorgen. De schaarste aan halfgeleiders is daar een voorbeeld van. Maar dat is tijdelijk. Centrale banken zullen daardoor hun beleid niet aanpassen.

Als de inflatie richting 2 procent kruipt, doordat de vraag en de economie weer op toeren komen, is dat goed nieuws. Zelfs als de inflatie stijgt naar 3 tot zelfs 5 procent, bijvoorbeeld door een combinatie van een krachtig herstel en hogere grondstoffenprijzen, is er geen man overboord. Onverwachte inflatie veroorzaakt een herverdeling van schuldeisers naar schuldenaars, maar de totale welvaart hoeft er niet onder te leiden. “Inflatie wordt vaak slecht begrepen. We zijn allemaal kopers en verkopers”, zei de Amerikaanse econoom Alan Blinder. Wat we duurder kopen, zullen we ook duurder betaald krijgen. Voor de economie als geheel is er geen effect. Studies tonen aan dat inflatie schadelijk wordt voor de economie vanaf 8 à 10 procent. “De kosten van inflatie zijn de voorbije decennia sterk overdreven, terwijl de kosten van werkloosheid erg onderschat werden”, zegt Freddy Heylen, hoogleraar economie aan UGent.