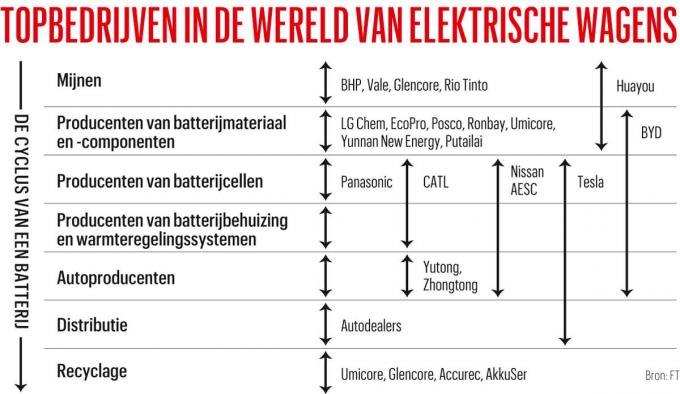

Autofabrikanten, mijnbouwers en batterijgroepen proberen zich te positioneren in de nieuwe wereld van de elektrische wagens. “Een winnaar van vandaag kan morgen een verliezer zijn, en omgekeerd.”

Net zoals John D. Rockefellers Standard Oil de negentiende- eeuwse ruwe-olie-industrie ging domineren, terwijl zijn rivalen ten onder gingen, zal het komende batterijtijdperk kampioenen en achterblijvers kennen. Sommige winnaars zullen geheel nieuwe bedrijven zijn, terwijl grote bedrijven zullen overleven en zich aanpassen om nieuwe gebieden te domineren.

Autofabrikanten, mijnbouwbedrijven en batterijontwikkelaars proberen allemaal een plekje te veroveren in de wereld van de volgende generatie batterijen. “De markt verandert zo snel en is zo dynamisch”, zegt Michael Finelli, de voorzitter van groei-initiatieven bij Solvay, dat gespecialiseerde chemicaliën voor batterijen ontwikkelt. “Een winnaar van vandaag kan morgen een verliezer zijn, en omgekeerd.”

Mijnbouwers krijgen de overhand

Welke technologie ook dominant wordt, batterijen die de elektrische voertuigen van morgen aandrijven, zullen enorme hoeveelheden mijnbouw en verwerking vereisen. Motoren van elektrische auto’s bevatten zeldzame metalen, die niet worden gebruikt in verbrandingsmotoren, terwijl voor het grootste deel van het komende decennium tekorten worden voorspeld van lithium, nikkel en kobalt, die worden gebruikt in hun batterijen.

Mijnbouwers als BHP en grondstoffenhandelaren als Glencore zullen daarom veel baat hebben bij de revolutie van de elektrische wagen, nu er in de Europese Unie en de Verenigde Staten een verbod dreigt voor nieuwe benzine- en dieselvoertuigen, wat hun de overhand geeft in hun relaties met batterij- en autobedrijven.

Maar de snel veranderende technologie wakkert de vraag naar verschillende metalen aan. Lithiummijnbouwers zoals Albemarle en SQM, die de afgelopen jaren hebben geprofiteerd van de torenhoge prijzen van het mineraal, beweren dat hun materiaal de kern vormt van veel soorten batterijen en dus een minder onzekere toekomst tegemoet gaat. Maar zelfs zij worden geconfronteerd met het vooruitzicht dat hun marktpositie zal afnemen als andere soorten batterijen, zoals natrium-ionbatterijen, een hoge vlucht nemen.

De grondstoffen moeten ook worden verwerkt tot chemicaliën die geschikt zijn voor batterijen, een industrie die wordt gedomineerd door China. Nu de geopolitieke bezorgdheid over het land toeneemt, is de stormloop op alternatieve bronnen begonnen, waarbij westerse groepen als Albemarle, Pilbara Minerals en Syrah Resources in een race verwikkeld zijn om elders verwerkingscapaciteiten te ontwikkelen.

CATL achterna

De concurrentie tussen batterijproducenten ontwikkelt zich tot een volledig Aziatische strijd, met het Chinese CATL als wereldleider. Het Koreaanse bedrijf LG Energy Solution en de Chinese groep BYD proberen elkaar in te halen, met het Japanse Panasonic en het Koreaanse SK On en Samsung SDI in de running.

De Chinese groepen hebben geprofiteerd van een bloeiende binnenlandse markt voor elektrische auto’s, waar de verkoop van plug-inhybrides en pure batterijvoertuigen steeg van 1,2 miljoen in 2019 tot 6,9 miljoen vorig jaar. Hoewel de groei is afgenomen, werden in de eerste helft van dit jaar bijna 4 miljoen elektrische wagens verkocht in het land – bijna een derde van alle autoverkopen.

Toch gaan Chinese auto- en batterijbedrijven een onzekere toekomst tegemoet in de Verenigde Staten na de invoering van de Inflation Reduction Act, die miljarden dollars subsidie biedt aan bedrijven die batterijen produceren zonder Chinese onderdelen. LGES zet in op een snelle groei van de Amerikaanse elektrische-automarkt om de kloof te dichten met CATL, waarvan het wereldwijde marktaandeel van 37 procent ongeveer drie keer zo groot is als dat van de naaste concurrent. “Onze ambitie is op lange termijn wereldwijd het nummer één te worden”, zei Robert Lee, hoofd van de Noord-Amerikaanse activiteiten van LGES, eerder dit jaar in de Financial Times.

Het Japanse Panasonic, dat levert aan Tesla en samenwerkt met Toyota, is in gesprek met Mazda en Subaru om zijn batterijcapaciteit in de Verenigde Staten te verviervoudigen. Het bedrijf heeft prioriteit gegeven aan de ontwikkeling van een lithium-ionbatterij met een veel hogere energiecapaciteit dan de huidige apparaten, maar wil ook de risico’s van de toeleveringsketen beperken om competitief te blijven. “We zullen moeten zorgen voor toeleveringsketens buiten China en we bewegen ons in die richting”, zei CEO Yuki Kusumi in mei.

De batterijrevolutie heeft de onderhandelingspositie in de toeleveringsketen van de auto-industrie veranderd. Net als mijnbouwbedrijven krijgen ook batterijfabrikanten meer macht over autofabrikanten. UBS-analist Tim Bush merkt op dat LGES een belang van 51 procent heeft in zijn joint venture van 4,4 miljard dollar met Honda voor de productie van accu’s in Ohio – een symbolische omslag tussen een autobedrijf en zijn leverancier, die ondenkbaar zou zijn geweest in het tijdperk vóór de elektrische auto.

Maar de batterijfabrikanten maken zich zorgen dat de joint ventures kunnen leiden tot de overdracht van hun knowhow in batterijfabricage naar de autofabrikanten waaraan ze leveren, waardoor de machtsverhoudingen weer verschuiven. De onderzoeksbudgetten van de batterijgroepen geven een idee van welke bedrijven de beste positie hebben. CATL, Samsung en LG geven het meest uit aan onderzoek en ontwikkeling in de sector, waarbij CATL meer uitgeeft dan bijna alle andere Chinese batterijbedrijven samen, volgens Neil Beveridge van Bernstein.

Autofabrikanten zoeken controle

Autofabrikanten produceren traditioneel slechts een handvol van hun onderdelen en besteden het grootste deel uit aan toeleveranciers. Accuvoertuigen, die slechts een fractie van de bewegende onderdelen van hun voorgangers bevatten, veranderen die verhouding. De belangrijkste vraag die autofabrikanten moeten beantwoorden, is hoeveel van de batterij ze bezitten.

Sommige autofabrikanten hebben besloten te investeren in hun eigen batterijsystemen. Het voordeel van het bezit van de technologie is dat autobedrijven hun eigen ontwikkelingen kunnen monopoliseren en – cruciaal – hun eigen levering kunnen garanderen. General Motors heeft een systeem ontwikkeld dat als basis zal dienen voor alle nieuwe elektrische modellen. “We vonden dat we ons lot in eigen handen moesten nemen”, zegt Sham Kunjur, het hoofd van de grondstoffenafdeling van de groep. “Als je ons drie of vier jaar geleden had gevraagd of we rechtstreeks betrokken zouden zijn bij mijnbouwbedrijven, hadden we duidelijk nee gezegd, maar soms maakt nood inventief.”

Het Duitse Volkswagen heeft Power Co opgericht, dat in een deel van zijn batterijbehoeften zal voorzien. “De wereld van elektrische auto’s zal worden bepaald door de batterijkosten, het is dus volkomen logisch daar een zekere controle over te hebben”, zegt Thomas Schmall, die toezicht houdt op nieuwe technologie en de inkoop van onderdelen bij ’s werelds op één na grootste autofabrikant. Volkswagen gelooft ook dat het bezit van de technologie het mogelijk zal maken doorbraken te realiseren waar anderen geen toegang toe hebben. Nissan heeft in 2018 zijn batterijbedrijf AESC verkocht aan het Chinese Envision, omdat het ervan overtuigd was dat batterijen uiteindelijk gemeengoed zouden worden. Het bezit van technologie brengt het risico mee dat autofabrikanten zich vastpinnen op een standaard die vervolgens wordt ingehaald, terwijl ze ook kostbare uitgaven onttrekken aan andere onderdelen van hun bedrijf.

Off the record zeggen sommige topmanagers dat ze beginnen te geloven dat investeren in batterijen een vergissing is. Er zijn al tekenen dat de moordende concurrentie tussen batterijfabrikanten de winstmarges begint te verkleinen. “Ik geloof niet dat er een concurrentievoordeel zal zijn op het gebied van accutechnologie”, zegt een Europese topdirecteur. “Het logische voor elke autofabrikant zou zijn om de levering van batterijen over te laten aan een groep specialisten en het te behandelen als een grondstof.”

Zelfs Tesla, de marktleider in volledig elektrische voertuigen, heeft zijn houding ten opzichte van een verticale integratie afgezwakt door voor zijn populairste modellen batterijen in te kopen bij CATL.

Bloed op de vloer

In de wereld van de volgende generatie batterijen zijn veel autofabrikanten, batterijproducenten en materiaalgroepen zich verder aan het vertakken in de toeleveringsketen. Het Koreaanse conglomeraat Posco Group, een van ’s werelds grootste staalproducenten, kondigde vorige maand plannen aan om tegen 2030 47 miljard dollar te investeren in batterijmaterialen in een poging om een “geïntegreerde waardeketen” op te zetten die mineraalproductie, transport, verwerking en productie omvat.

Maar de onvoorspelbare aard van de markt betekent dat rendement niet gegarandeerd kan worden, zelfs niet na flinke investeringen. Vijf jaar geleden werd gedacht dat lithium-ijzer-fosfaatbatterijen geen toekomst hadden. Nu zijn ze de dominante technologie in China, veruit de grootste markt voor elektrische wagens.

“We komen misschien in een wereld waarin de markt heel meedogenloos wordt”, zegt Steve LeVine, auteur van The Powerhouse, een boek over de uitvinding van de lithium-ionbatterij. “Er zal een klein aantal winnaars zijn, veel verliezers en veel bloed op de vloer.”

4 miljoen

elektrische wagens zijn in de eerste helft van dit jaar verkocht in China.