De waardering van gehypete groene aandelen is in 2021 teruggevallen naar realistische niveaus. Zijn het koopjes of vallende messen die beleggers het beste niet proberen te vangen?

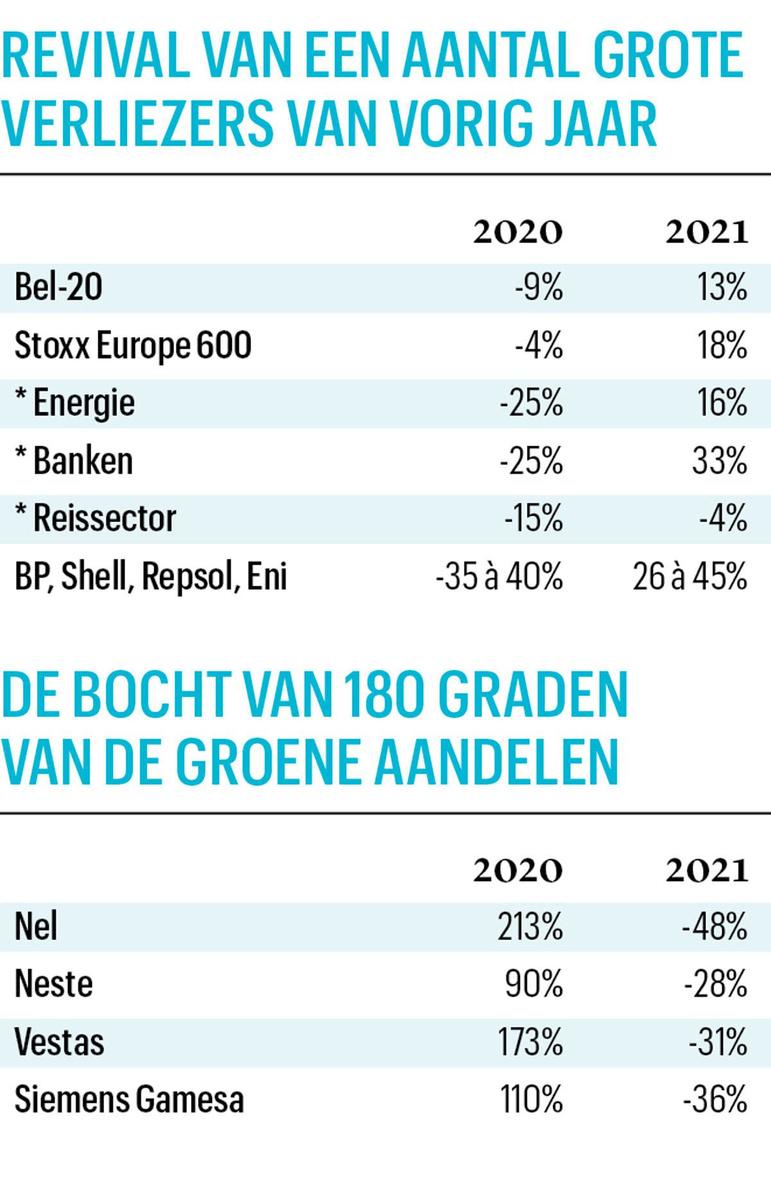

“Beleg in groen, alleen al voor de poen”, adviseerden we een jaar geleden in Trends, nadat slechts twee categorieën aandelen beleggers veel geld hadden opgeleverd in 2020: groene en technologieaandelen. In de eerste weken van 2021 gingen veel van die groene beleggingen door op hun elan, daarna vielen ze van hun voetstuk. “Als een aandeel met meer dan 100 procent is gestegen, is een correctie van 30 procent niet zo gek. De meeste duurzame spelers hebben jaar na jaar bijzonder goed gescoord. Het was wat te veel van het goede”, zegt Philippe Gijsels, de hoofdstrateeg van BNP Paribas Fortis.

Neem de koers van het Finse Neste, waarvan de Belgische topman Peter Vanacker vorige week zijn vertrek aankondigde. Het aandeel is 28 procent minder waard dan eind vorig jaar, maar wel nog 262 procent meer dan vijf jaar geleden. Het voormalige staatsoliebedrijf sloeg jaren geleden de bladzijde om en maakt nu diesel van afvalstromen, zoals gebruikt frituurvet. Met die hernieuwbare diesel kunnen auto’s en vliegtuigen hun CO2-uitstoot met respectievelijk 90 en 80 procent terugdringen.

Tegelijk zagen we oliemajors zoals Shell, Repsol, BP en Eni in 2021 heropleven. “De transitie naar een duurzamere wereld vindt niet plaats in een verre toekomst, maar gebeurt nu”, schrijft Elga Bartsch, de hoofdeconoom van BlackRock Investment Institute, in een nota met lessen voor de toekomst uit 2021. Dat een vat Brent-olie uit de Noordzee de helft duurder werd in 2021 en de olieproducenten dus meer winst maken, bewijst voor Bartsch alleen maar dat de weg naar schone energie vol hobbels zit. “De meeste beleggers willen niet meer in fossiele brandstoffen investeren, maar je hebt die energie wel nog nodig. Zonder investeringen zul je af en toe olie en gas te kort hebben, met prijspieken tot gevolg, zoals nu”, meent Gijsels.

Alle belangrijke Amerikaanse beursindexen noteren dicht bij hun record, maar slechts 40 procent van de aandelen neemt deel aan de stijging’ Philippe Gijsels, hoofdstrateeg BNP Paribas Fortis

Niet enkel Neste, ook Vestas (-31%) en Siemens Gamesa (-36%), die onderdelen voor windmolens maken, en tal van andere groene jongens vielen het afgelopen jaar terug. Is het een gezonde adempauze of is er meer aan de hand? Er zijn wel fenomenen die doorgewinterde beleggers zorgen baren. “Ik volg de markten nu 30 of 35 jaar – ik ben de tel kwijt”, geeft Gijsels toe. “Maar dit heb ik nog nooit gezien. Alle belangrijke Amerikaanse beursindexen noteren dicht bij hun record, maar slechts 40 procent van de aandelen in die indexen neemt deel aan de stijging.” In Europa doet zich iets vergelijkbaars voor.

Tweespalt in techbedrijven

De stijging van de Amerikaanse indexen steunt vooral op een handvol grote, veelal technologie- of technologiegerelateerde aandelen. Denk aan de populaire bouwer van elektrische wagens Tesla (+38%) en de iPhone-maker Apple (+35%). De beurskapitalisatie van Microsoft is, mede dankzij de videoconferencingapp Teams, sinds Nieuwjaar meer dan de helft groter geworden. Grote internetbedrijven hebben goed geboerd in 2021, zoals de Google-moeder Alphabet (+71%), de streamingdienst Netflix (+17%) en Meta (+23%), het bedrijf boven Facebook. “De rest van de markt brokkelt af”, waarschuwt Gijsels. “Dat kan twee kanten uitgaan: ofwel komt er een inhaalbeweging van de afgestrafte aandelen, ofwel zullen de indexen te langen leste de rest van de markt naar beneden volgen.”

De grote winnaars van 2021 zijn de bouwers van machines of onderdelen voor halfgeleiders, zoals het Nederlandse trio ASML (+55%), ASMI (+101%) en BESI (+56%). Het wereldwijde tekort aan computerchips kwam ter sprake bij een brede waaier van bedrijven die resultaten rapporteerden: van autobouwers tot spelletjesmakers als Sony (+33%). Heel de wereld smacht naar chips. “Tegelijk vindt een slachtpartij plaats onder de kleine en minder bekende internetbedrijven”, stelt Gijsels vast.

Stockpicking werkt al twaalf jaar niet meer, sinds de financiële crisis van 2008 en het goedkopegeldbeleid van de centrale banken’ Philippe Gijsels, hoofdstrateeg BNP Paribas Fortis

Bij Peloton, de verkoper van slimme hometrainers en loopbanden, staat de teller in 2021 nu al op -72 procent. De specialist in virtuele gezondheidszorg Teladoc Health is ruim de helft van zijn beurswaarde kwijtgeraakt. Ook de digitale verzekeraar Lemonade zit op een jaarverlies van 59 procent. Het zijn maar enkele van de namen die Gijsels opsomt. Hoe verklaart hij die tweespalt in technologie?

De rol van de rente

De strateeg ziet verschillende oorzaken. “Er wordt almaar meer geld in de indexen geïnvesteerd, waardoor vooral geld naar de grote bedrijven vloeit. De beleggers gaan almaar minder op zoek naar de zeldzame beursparels. Dat is jammer, want dat is net het leuke aan beleggen: het beter proberen te doen dan de markt, het nieuwe Alphabet ontdekken. Maar stockpicking werkt eigenlijk al twaalf jaar niet meer, sinds de financiële crisis van 2008 en het goedkopegeldbeleid van de centrale banken.”

Een andere oorzaak is de vrees voor een rentestijging. In het eerste kwartaal van 2021 leek het even heel snel te gaan: de Amerikaanse tienjaarsrente verdubbelde bijna. Sindsdien ging ze op en neer. “Bij technologiebedrijven, of andere bedrijven die nog geen winst maken, speelt die rente een grote rol in de waardering”, merkt Gijsels op. De belofte van hoge toekomstige winsten wordt plots veel minder waard, als gerekend wordt met een hogere rentevoet. Als beleggers met obligaties zonder veel te riskeren hoge rendementen kunnen halen, waarom zouden ze dan nog zoveel risico nemen?

“Een deel van die groene bedrijven zit ook in de hoek van de groeibedrijven: ze hebben een beloftevolle techniek of businessmodel om de energietransitie te begeleiden of klimaatissues te tackelen, maar maken nog niet veel winst”, meent Gijsels. Dat klinkt als een plausibele verklaring voor de instorting van het Noorse Nel (-48%), dat pas in 2023 winstgevend denkt te zijn met zijn oplossingen voor de productie, de bewaring en de distributie van waterstof. Nel is een duurzame belofte, die ook een heel dure belofte was geworden. We waarschuwden vorig jaar al voor overdrijving. Ook batterij-aandelen of bedrijven met oplossingen voor energieopslag zitten in die hoek.

Dichter bij huis zien we ook enkele voorbeelden van duurzame beloftes die het nog grotendeels moeten waarmaken: Ekopak (oplossingen voor waterverbruik), dat in juni 2021 naar de beurs van Brussel kwam, en Avantium (duurzaam plastic), waarvan de beursgang van 2017 dateert. Ekopak noteert wel 28 procent hoger dan de prijs waartegen het naar de beurs is getrokken. En Avantium schoot vorige vrijdag ruim 35 procent hoger, nadat het de start van de bouw van een grote fabriek had aangekondigd. Het aandeel is na de recente koerssprong wel nog altijd 60 procent minder waard dan zijn introductieprijs.

Ontgoochelingen

Hoe zit het met de propositie dat duurzaam beleggen op lange termijn beter zou renderen dan gewoon beleggen? Voor Bartsch en haar collega’s bij de vermogensbeheerder BlackRock is het duidelijk. “De tectonische verschuiving naar duurzaam investeren is aan de gang.” Bartsch verwijst naar de gigantische geldstromen die naar duurzame beleggingsfondsen gaan. We zagen ook in de cijfers van de Belgische beleggingsfondsen dat enkel nog duurzame producten veel geld aantrekken. Bartsch: “Wij zijn ervan overtuigd dat duurzame beleggingen nog vele jaren een beter rendement opleveren. Sectoren die hun CO2-uitstoot kunnen verminderen, kunnen hun kapitaalkosten doen dalen. Bedrijven die veel uitstoten, wachten ook niet op nieuwe regels van de overheid, maar veranderen hun businessmodel nu al, waardoor investeringskansen opduiken.”

De transitie naar een meer duurzame wereld vindt niet plaats in een verre toekomst, maar gebeurt nu’Elga Bartsch, hoofeconoom van BlackRock Investment Institute

Gijsels ziet die vooral in grondstoffen voor windmolens, zonnepanelen en batterijen: koper, kobalt, nikkel, zink en lithium. “Daar zitten flessenhalzen. Er zullen koper en andere metalen te kort zijn, omdat er te weinig in het aanbod is geïnvesteerd.” Mijnbouwers staan niet meteen bekend als de meest duurzame bedrijven. Ze verbruiken veel energie en verminken het landschap. Er is wel een mentaliteitswijziging. Dankzij seismologische technieken kunnen ze bijvoorbeeld veel gerichter boren. “Beleggers kunnen de mijnbouwsector uitsluiten uit hun portefeuille óf voor de beste leerlingen van de klas gaan”, zegt Gijsels. “Hoe dan ook hebben we die grondstoffen nodig voor de transitie. Je kunt niet alles uit recyclage halen.”

Vorige maandag nog trok AMG (+7%), voluit Advanced Metallurgical Group, zijn winstprognose stevig op, onder meer door de hogere lithiumprijzen. AMG recycleert metalen, maar heeft ook mijnen en “een portefeuille van activiteiten gericht op de vermindering van CO2-uitstoot”, vindt analist Frank Claassen van Degroof Petercam. Claassen waarschuwt wel dat al veel van het potentieel van AMG in de koers zit. Ook de Belgische materiaaltechnologiegroep Umicore recycleert grondstoffen uit elektronica. Het aandeel verloor vorige week 12,5 procent na de aankondiging van een strategische ommekeer in de batterij-afdeling, die op korte termijn winst zal kosten. De analisten reageerden teleurgesteld, maar blijven geloven in het langetermijnpotentieel van Umicore.

Met het bredere plaatje is dat net zo. “Zowel de Verenigde Staten als Europa investeren in groene infrastructuur. De hele wereld is ermee bezig. Die transitie kun je vergelijken met de overgang van het stenen naar het bronzen tijdperk. Bij zo’n grote stap moet je rekening houden met volatiliteit en ontgoochelingen. Maar het pad is duidelijk”, vindt Gijsels. Het duurzame investeringsverhaal voor de lange termijn is intact, al mogen beleggers hun ogen niet sluiten voor de occasionele beurshype.