Veel beleggers en analisten zien in de snel draaiende IPO-markt een signaal dat de markten oververhit raken.

Gaan millennials anders met geld om dan babyboomers? We laten hen graag zelf aan het woord.

Thomas Laureys werkt in de financiële wereld en schrijft regelmatig voor Beste Belegger. In deze aflevering maakt hij de vergelijking tussen de huidige situatie op de financiële markten en het dotcomtijdperk.

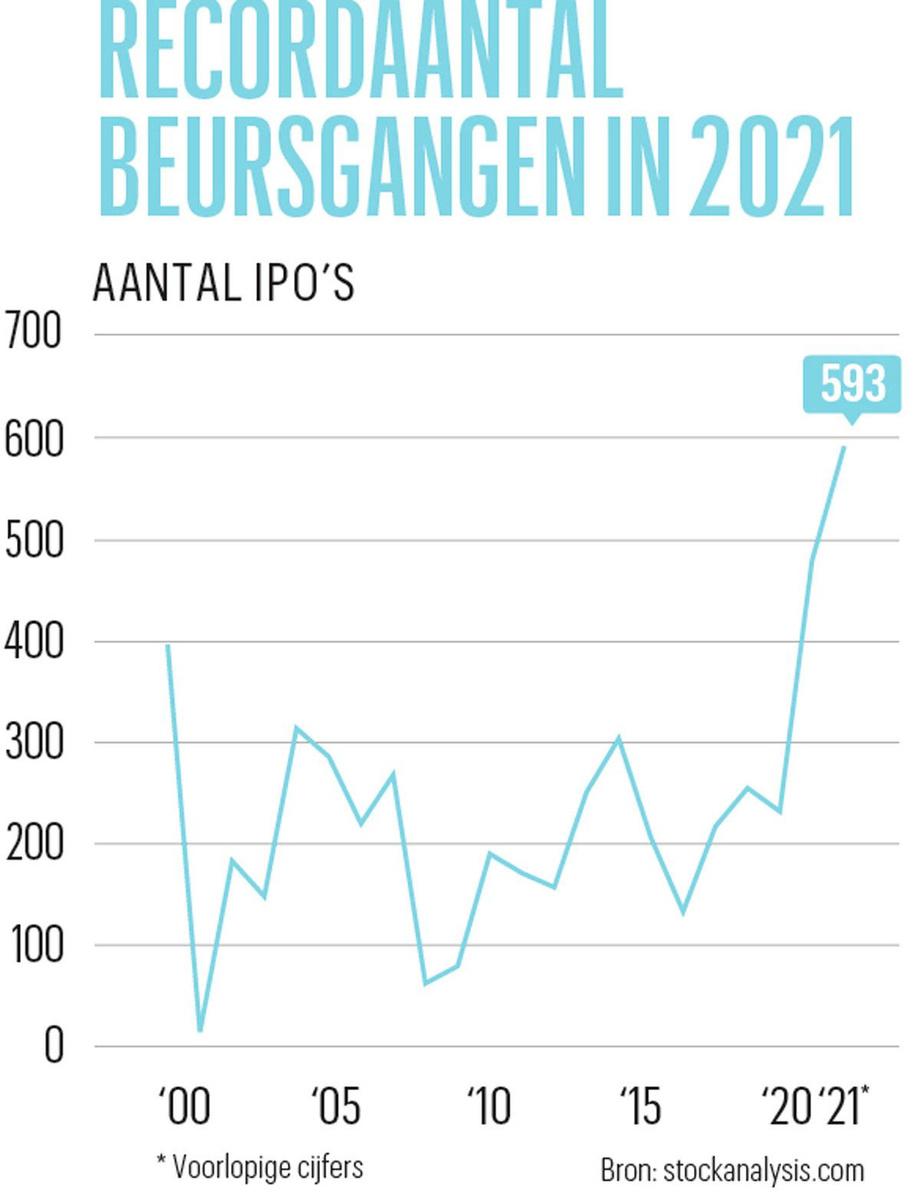

In de eerste helft van 2021 vond een recordaantal bedrijven de weg naar de beurs, waaronder Dr. Martens, Coinbase en Oatly. De Verenigde Staten gaven de marsrichting aan met 593 IPO’s of initial public offerings. De Europese beurzen kennen een gelijkaardige, maar minder uitgesproken evolutie. In de eerste jaarhelft kwamen er via Euronext – op de beurzen van Parijs, Amsterdam, Brussel, Milaan, Dublin, Oslo en Lissabon – 98 noteringen bij. Het financiëlenieuwsagentschap Bloomberg stelde vast dat het nog nooit zo druk was op de IPO-markt. In totaal werd voor 350 miljard dollar kapitaal opgehaald.

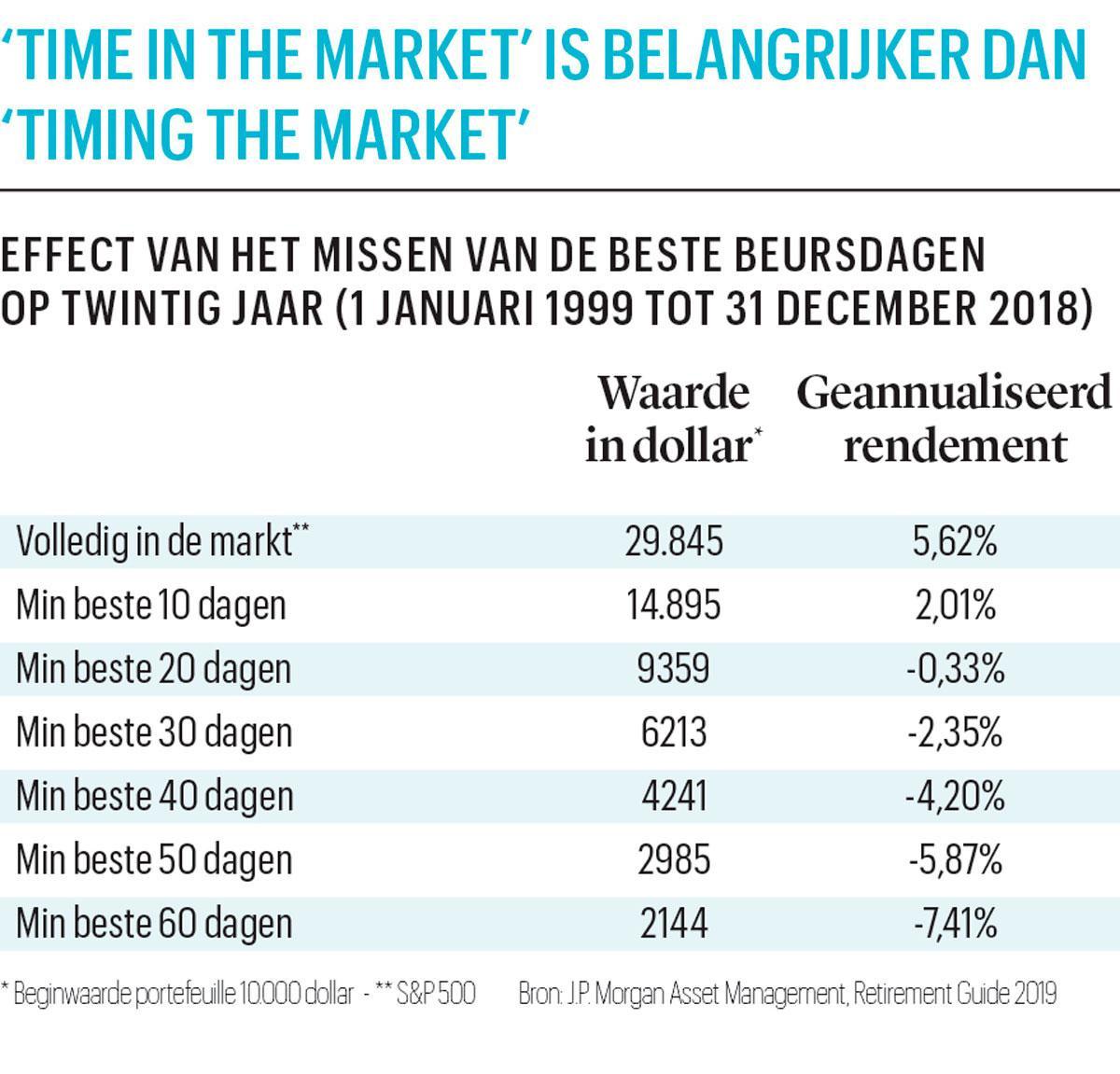

De langetermijnbelegger zal moeten aanvaarden dat correcties erbij horen, maar niet te timen zijn.

Veel beleggers en analisten zien in de snel draaiende IPO-markt een signaal dat de markten oververhit raken. Daarbij worden er vaak parallellen getrokken met de internetzeepbel van de jaren negentig. Toen leken de groeivooruitzichten voor de nieuwe internetindustrie onbeperkt. Het geloof heerste dat het internet de hele economie zou veranderen. Zaken als goed bedrijfsbeheer en winst werden helemaal vergeten. Alles draaide erom zo snel mogelijk te groeien en een stuk van de nieuwe markt te veroveren. Er wordt ook wel gesproken van de ‘dotcombubbel’, omdat het toevoegen van ‘.com’ aan de bedrijfsnaam al genoeg kon zijn om een aandeel de hoogte in te stuwen. Aangemoedigd door de vele succesverhalen trokken steeds meer mensen naar de beurs. Daardoor kregen vaak verlieslatende bedrijven als Netscape en Yahoo! stratosferische waarderingen.

De sfeer werd euforisch en de realiteit was volledig zoek. Aandelen van bedrijven zonder enig duidelijk strategisch plan of winstvooruitzicht bleven almaar stijgen. Alan Greenspan, de voorzitter van de Amerikaanse centrale bank, waarschuwde in 1996 al voor ” irrational exuberance“. De ommekeer kwam er toen meer en meer bedrijven de torenhoge verwachtingen niet konden waarmaken. In 2000 spatte de bubbel uiteen. Tussen 2000 en 2002 verloor de Amerikaanse technologiebeurs Nasdaq 83 procent van zijn waarde. De bredere Amerikaanse beursindex S&P500 verloor ongeveer de helft.

Raketjes en SPACS

Veel beleggers zien in de IPO-bonanza een herhaling van het dotcomtijdperk. De populariteit van SPAC’s (blancochequebedrijven) roept bij velen herinneringen op. Ook het succes van IPO’s in hippe sectoren met onduidelijke bedrijfsmodellen en winstvooruitzichten doet de wenkbrauwen fronsen. Denk aan sectoren als maaltijdleveranciers, ruimtetoerisme of waterstof.

En dan zijn er nog de speculatieve uitspattingen van de Reddit-beleggers. Het is niet moeilijk gelijkenissen te zien tussen “irrational exuberance” en de uitroepen over “raketjes” en “koersen die naar de maan gaan”. De lage rente leidt er ook toe dat er massaal geld naar de beurzen blijft stromen. Veel waarnemers vrezen dat de toestroom van nieuwe beleggers een teken aan de wand is. Beleggers zeggen weleens dat als je aandelentips krijgt van je kapper, het tijd is om de beurs te verlaten. Wanneer niet-beleggers massaal naar de beurs trekken, zou dat duiden op een oververhitting.

Wil dat zeggen dat u dringend moet verkopen en dat de crash er snel aankomt? Dat valt helaas niet met zekerheid te zeggen. De beurs doorloopt altijd fases van overdrijving, gevolgd door correcties. Maar die vallen niet te timen. Denk maar aan de uitspraak van Greenspan, die jaren te vroeg kwam. Er doen al jarenlang soortgelijke voorspellingen de ronde. Zoals mijn collega-belegger Luc Kroeze me zei: “Vroeg of laat komt iemand zijn voorspelling uit.” Jaren te vroeg uitstappen kan je ook zuur opbreken. Tekenend is het voorbeeld dat hij aanhaalde: “Ik ken iemand die in 2013 vond dat de beurzen te duur stonden en alles in cash omzette. De arme man is nooit meer kunnen instappen, die opportunity loss is nooit meer goed te maken.”

Stoïcijns blijven

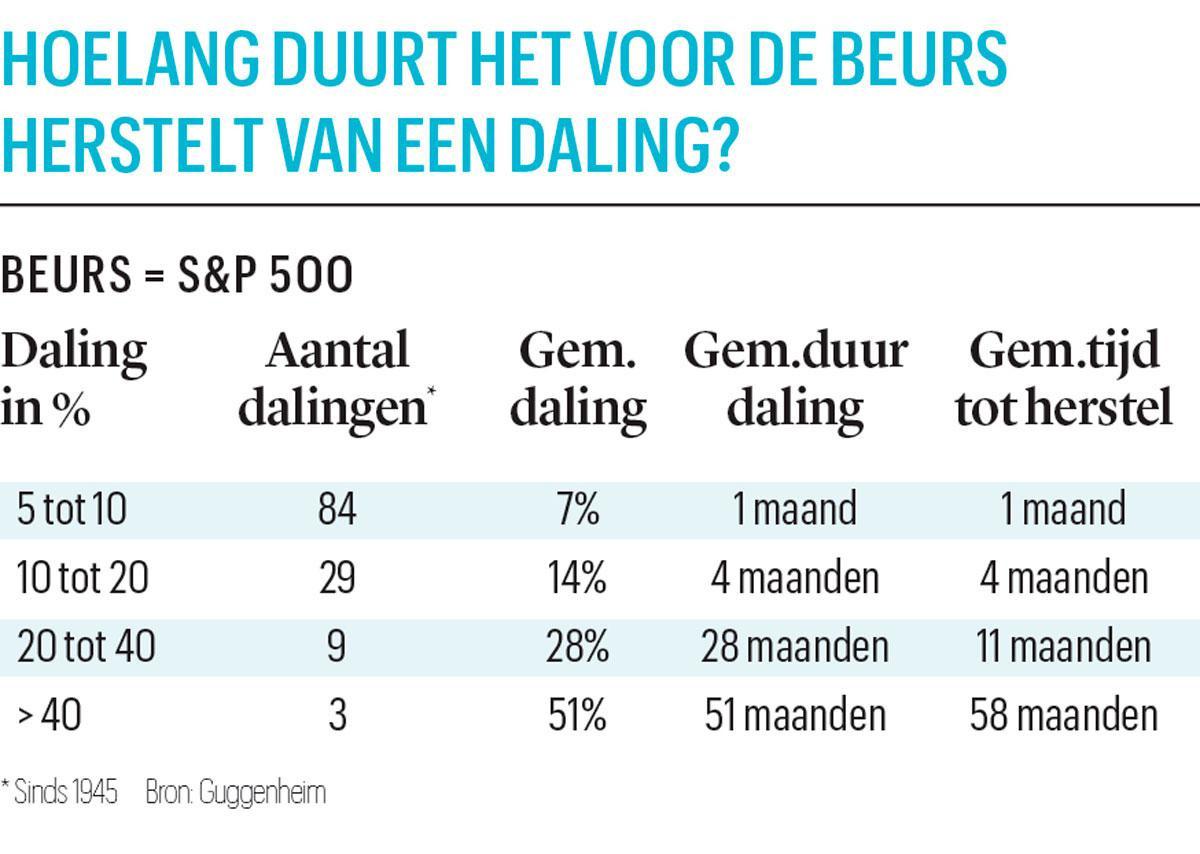

De conventionele beurswijsheid stelt dat ‘ time in the market‘ belangrijker is dan ‘ timing the market‘. Of weer met een referentie naar kappers: je kunt beter blijven zitten als je geschoren wordt. In dat opzicht halen beleggers vaak een studie aan over de dramatische impact als je de beste beursdagen mist. De langetermijnbelegger zal dus moeten aanvaarden dat correcties erbij horen, maar niet te timen zijn. Hij of zij dient stoïcijns te blijven en te onthouden dat de beurzen op termijn zullen herstellen.

Die strategie is uitermate geschikt voor jonge beleggers, aangezien ze nog een zee van tijd hebben. Voor wie zijn pensioenleeftijd nadert en zijn beleggingen zal gebruiken als aanvulling op zijn pensioen, kan een beurscrash wel een dramatische impact hebben. Dan kan het zeker een valabele strategie zijn om bij tekenen van oververhitting wat winst af te romen, meer cash aan te houden of defensieve posities op te bouwen. Bovendien vereist het uitzitten van een crash koelbloedigheid. Niet iedereen is zo’n koele kikker. Beleggers mogen de psychologische impact van een beurscorrectie niet onderschatten. Uit onderzoek blijkt dat sterke koersdalingen leiden tot een toename van stress en angst. Dan valt het alternatief, af en toe wat winst afromen, zeker te verdedigen.

Beleggen is omgaan met onvoorspelbaarheid. Beleggers kunnen daarom beter concentreren op wat ze wel in de hand kunnen houden: het inschatten van hun emoties en beleggingshorizon, alsook het uitwerken van een beleggingsplan dat vooraf voorziet in wat te doen bij alle scenario’s. Dat zal een houvast bieden en ad hoc handelen voorkomen.