De Europese Centrale Bank gaat de banken meer strafrente aanrekenen in de hoop zo de economie uit het slop te trekken. Wat betekent die negatieve rente voor u en de rest van de wereld? “Stilaan komen we op het punt dat de nadelen zwaarder wegen dan de voordelen.”

Stel u even voor: u spaart 10.000 euro en gaat daarmee naar de bank. Wanneer u later dat spaarpotje wil aanspreken, krijgt u nog 9.970 euro terug. Absurd? Ondenkbaar? Niet vandaag. Welkom in de wondere wereld van de negatieve rente.

De Europese Centrale Bank (ECB) rekent een strafrente van 0,3 procent aan voor de banken als die aan het einde van de dag geld parkeren in Frankfurt. De verwachting is dat voorzitter Mario Draghi die zogenoemde depositorente donderdag 10 maart, na afloop van de rentevergadering, nog verder zal verlagen. Daarmee wil de ECB de banken aanzetten meer geld uit te lenen aan bedrijven of de man in de straat, wat de economie een duw in de rug moet geven.

De negatieve depositorente is lang niet de eerste maatregel van de ECB om de economische motor weer op toerental te krijgen. De beleidsrente staat op nul. En Draghi pompt ook maandelijks 60 miljard euro in de economie door op de markten hoofdzakelijk staatspapier op te kopen. Dat doet de rentes nog meer dalen. Het idee is dat lagere rentes – zelfs al zijn ze negatief – altijd een boost geven aan de economie. Maar klopt dat wel?

Vreemde trekjes

Een wereld met negatieve rentes begint alleszins vreemde trekjes te vertonen. Een aantal Belgen die een hypotheek sloten met een variabele rente, krijgen vandaag maandelijks geld van de bank. En in Zwitserland vragen sommige kantons aan de burgers hun belastingen zo laat mogelijk te betalen, want het geld dat ze ontvangen verliest toch maar aan waarde bij de bank.

Die vreemde kronkels beginnen hun tol te eisen, niet het minst bij de ECB zelf. Toen Draghi op het hoogtepunt van de eurocrisis beloofde alles te doen om de euro te redden, kreeg hij applaus op alle banken. Super Mario was geboren, superheld en centraal bankier in bijberoep. Vorig jaar pakte de Italiaan uit met zijn ‘bazooka’, de inkoop van obligaties om de economie extra te stimuleren. Ook die keuze kon – een paar nukkige Duitsers bij de Bundesbank niet meegerekend – nog algemeen op goedkeuring rekenen. Maar sinds kort verschijnen de eerste barstjes in zijn aura van onaantastbaarheid. Super Mario dreigt weer gewoon Mario te worden. Terwijl net vertrouwen het belangrijkste actief is van een centrale bank.

Critici vragen zich af of het beleid wel aanslaat. De ECB pompte ondertussen al zo’n 700 miljard euro in de economie en rekent de banken al bijna twee jaar strafrente aan. Niettemin bedraagt de groei in de eurozone amper 1 procent en zitten nog altijd 16 miljoen mensen – zowat de hele bevolking van Nederland – thuis zonder werk. Maar vooral de inflatie, het smeermiddel van de economie, blijft hardnekkig onder het officiële doel van de ECB van ‘dichtbij, maar onder 2 procent’. Zo’n ‘gezonde’ stijging van de prijzen moet bedrijven aanzetten meer te investeren en voorkomen dat consumenten hun aankopen uitstellen. Alleen is de inflatie in februari opnieuw onder het vriespunt gezakt: de prijzen daalden 0,2 procent.

“Het gebruik van negatieve rentes is een keerpunt in het centraal bankieren”, stelde de vooraanstaande econoom Stephen Roach in een recent opiniestuk. “Vroeger maakte het rentebeleid leningen goedkoper. Nu zet het banken aan nieuwe leningen uit te schrijven, ook als er geen vraag naar is.” Ook in ons land groeit de twijfel. Peter Vanden Houte, hoofdeconoom van ING België: “We zitten op onontgonnen terrein. En stilaan komen we op het punt waar de negatieve effecten zwaarder wegen dan de voordelen.”

Spaarders

In het tv-programma The Sky is the Limit verwoordde ondernemer Willy Naessens treffend wat bij veel mensen leeft. “Zodra ik de bank moet betalen op mijn spaargeld, steek ik het liever in een put.” Een negatieve rente lijkt zo een psychologische grens, die spaarders niet willen oversteken. (zie kader onderaan Waarom negatieve rente betalen?) Nochtans verliest u ook vandaag al aan koopkracht met geld op een spaarboekje. De inflatie in ons land bedraagt 1,4 procent. Het schamele beetje rente op uw spaargeld volstaat dus lang niet om de stijging van de levensduurte te compenseren.

Bij de meeste Belgische grootbanken krijgt u amper nog 0,15 procent rente op uw spaarboekje. De bodem is daarmee niet bereikt. “Banken willen de impact van de negatieve rentes beperken en zullen de spaarrente nog verlagen”, meent William De Vijlder, hoofdeconoom bij BNP Paribas. Sommige banken rekenen bedrijven met grote deposito’s vandaag al negatieve rente aan. Maar op het gereglementeerde spaarboekje zit nog weinig rek. De wet verplicht de banken minimaal 0,11 procent rente te bieden.

Waarom die voorkeursbehandeling voor de kleine spaarder? Simpel: bedrijven met stevig wat cash op de balans kunnen moeilijk alles afhalen en veilig bewaren, tenzij ze een heel diepe put graven. De man in de straat daarentegen kan zijn spaarcenten in principe eenvoudig wegstoppen onder zijn matras. De regering sluit daarom een aanpassing van de wettelijke minimumrente uit. Ook De Vijlder meent dat de rente voor het grote publiek beter positief kan blijven. “Het spaargeld vormt het fundament van de banken. Die stabiliteit is belangrijk, zeker in een economie die vooral via de banken gefinancierd wordt.”

De pensioenen – het spaarpotje voor uw oude dag – staan eveneens onder druk door de lage rente. Vorig jaar werd het minimumrendement op de bijdrage van de werkgevers aan het bedrijfspensioen verlaagd van 3,75 naar 1,75 procent. Volgens Scott Mather, strateeg bij de obligatiereus Pimco, kan de ECB wel eens het omgekeerde bereiken van wat ze eigenlijk beoogt: “De negatieve rente is een belasting op de spaarder. Die verwacht daardoor een lager rendement. Wat betekent dat hij misschien net meer gaat sparen in plaats van uit te geven.”

Beleggers

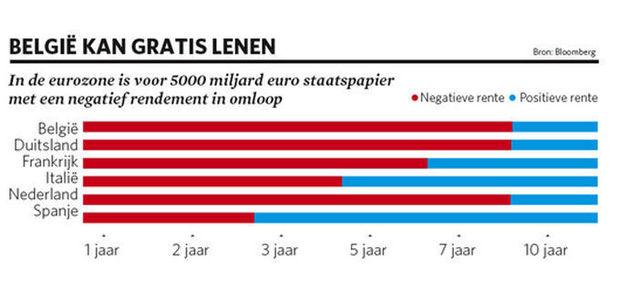

Wat alle stimulusmaatregelen van de centrale banken gemeen hebben, is dat ze beleggers aanzetten meer risico te nemen. “Op dat vlak verschilt een negatieve rente niet van obligaties opkopen”, zegt William De Vijlder. Het soepele beleid drukt de rente op ‘veilig’ overheidspapier, zelfs steeds vaker onder nul. In de eurozone is voor zowat 5.000 miljard euro staatspapier met een negatief rendement in omloop. Wie toch een return op zijn investering wil, moet die simpelweg elders zoeken.

Die zoektocht bracht veel beleggers naar de beurs. “Nochtans betekent de lage rente niet noodzakelijk dat de beurzen interessanter zijn”, waarschuwt Peter Vanden Houte. “Een lage rente kan ook een symptoom zijn van lagere groei, wat betekent dat ook de winsten bij de bedrijven onder druk komen.” De voorbije maanden groeide bij veel beleggers de twijfel: China vertraagt, de olieprijs is ingestort, in de VS dreigt een recessie en de wereldeconomie draait een versnelling lager. Die twijfel stuurde felle schokken door de markten.

Er wordt ook naar de centrale banken zelf gewezen als bron van onzekerheid. “Beleggers zien de negatieve rente steeds meer als teken van wanhoop, en als een gevaar voor de financiële en economische stabiliteit”, meent Scott Mather. Ook bij beleggers kan het beleid van de ECB averechts werken. “In essentie worden veilige obligaties meer risicovolle activa waar men een negatief rendement kan op verwachten. Maar niet iedereen is bereid meer risico te nemen.”

Grote beleggers als verzekeraars zitten met de handen in het haar. Zij moeten hun premies herbeleggen op lange termijn om aan hun toekomstige verplichtingen te voldoen. Maar veilige beleggingen zoals Belgisch staatspapier, die vroeger makkelijk een rendement van 4 tot 5 procent opleverden, komen op vervaldag. De overheidsobligaties die hun plaats in de portefeuille innemen, bieden nauwelijks nog 1 procent. Dat maakt het steeds moeilijker om beloftes na te komen. Denk maar aan oude spaarverzekeringen (tak21) die een rendement van meer dan 3 procent garanderen voor de hele looptijd van het contract.

Banken

Vandaag klagen vooral de banken steen en been over de lage rente. In essentie leven banken van hun rentemarge, het verschil tussen de rente die ze betalen op deposito’s en de rente die ze ontvangen op kredieten die ze verstrekken. Aangezien het ECB-beleid lenen spotgoedkoop maakt, staat die marge zwaar onder druk. Het mag dan ook niet verwonderen dat verschillende Belgische grootbanken betwijfelen of de wettelijke minimumrente op het spaarboekje wel houdbaar is, ook al wil de politiek er niet aan tornen.

De ECB waarschuwde in haar jongste Financial Stability Review dat de zwakke winstgevendheid bij de banken de aanleg van sterkere kapitaalbuffers bemoeilijkt. Een opvallende demarche van de instelling die zelf de renteomgeving bepaalt. Het toont hoe de centrale bank eigenlijk gewrongen zit tussen haar rol als bewaker van de prijsstabiliteit – wat de ECB interpreteert als een inflatie van zo’n 2 procent – en haar tweede petje als financiële waakhond.

Volgens professor Gert Peersman (Universiteit Gent) is vooral de negatieve rente een reden tot ongerustheid, “omdat de banken dat probleem niet kunnen doorrekenen. Daarmee zet je hen het mes op de keel. Wat moeten banken doen met hun deposito’s? Ofwel er negatieve rente op betalen, ofwel ze als leningen uitgeven. Je verplicht hen dus roekeloos te zijn.”

Mogelijk zal ECB de pijn van de banken proberen te verzachten door haar nieuwe rentetarief maar op een deel van de deposito’s toe te passen. Ook andere centrale banken met een negatieve depositorente hanteren zo’n getrapt systeem. Niettemin dreigt Draghi net als bij spaarders en beleggers zijn doel voorbij te schieten. “De negatieve depositorente is een aderlating voor de banken. Het risico bestaat dat ze daardoor grotere kredietmarges vragen. Wat net het omgekeerde is van wat de centrale bank eigenlijk wil bereiken”, zegt Peter Vanden Houte.

Bedrijven

Voor de bedrijven in ons land lijkt de immer dalende rente niets dan goed nieuws, want lenen kan spotgoedkoop. Al maakt Peter Vanden Houte een kanttekening. “Dat is blijkbaar niet voldoende om bedrijven te doen investeren. De onzekerheid is gewoon nog te groot.” Er is ook een keerzijde: “Bedrijven met cashoverschotten verliezen vandaag eigenlijk geld. De negatieve rente stimuleert zo slechte investeringen.”

Nog een neveneffect van de overvloed aan geld is dat slechte bedrijven vandaag makkelijker overleven. En zij maken het leven van gezonde bedrijven lastig met concurrentie die er anders niet zou zijn. Op die manier tart de lage rente het idee van de Oostenrijkse econoom Joseph Shumpeter, die stelde dat een proces van creatieve destructie en innovatie naar meer groei en welvaart leidt. De lage rente doorbreekt met andere woorden de dynamiek die bedrijven verplicht investeringen te laten renderen, of anders de boeken te sluiten. Critici noemen de negatieve rente daarom de doodsteek voor het kapitalisme.

“Creatieve destructie is een interessant idee. Maar waarom dan überhaupt nog een monetair beleid voeren?”, werpt William De Vijlder tegen. “Verlaag de rente dan nooit en laat bedrijven de problemen uitzweten. De sterkste zullen wel overleven. Alleen houdt dat argument te weinig rekening met vertrouwenseffecten. Stel dat de centrale banken beslissen niets te doen. Als veel bedrijven dan aan het wankelen gaan, zullen ook de sterkste niet investeren.”

Overheden

De lage rente is vooral een meevaller voor al wie veel schulden heeft, zoals de overheden. België bijvoorbeeld kan vandaag tot zeven jaar kosteloos lenen. (zie grafiek België kan gratis lenen). Toch waarschuwt Vanden Houte dat we ons niet te snel rijk moeten rekenen. “De lage rente is een meevaller, tenzij ze een teken is van een structureel lage groei, wat maakt dat ook de belastinginkomsten tegenvallen. Het is dus niet noodzakelijk een godsgeschenk.”

Volgens de Nationale Bank is de verbetering van de Belgische begroting vorig jaar louter toe te schrijven aan de gedaalde rentelasten. Vaak valt dan ook de kritiek dat de lagerentepolitiek de druk wegneemt bij overheden om structurele problemen aan te pakken. Nochtans is er net nu meer mogelijk, meent De Vijlder. “De toename in de groei en de lage rente creëren de ideale context om iets te ondernemen.”

Meer en meer gaan er stemmen op dat overheden meer gebruik moeten maken van het gratis geld. “We zitten in een liquiditeitsval, een periode waarin nog lagere rentes bedrijven niet meer aanzetten tot lenen. Volgens de theorie van Keynes moeten de overheden op zo’n moment meer uitgeven”, beaamt Peter Vanden Houte. “Daarvoor moet je wel aan de begrotingsregels sleutelen. En dat is een discussie die bijzonder moeilijker ligt.”

Voorstanders van meer overheidsinvesteringen kijken vooral naar Duitsland, dat vorig jaar een recordoverschot op zijn begroting boekte. Maar de aanhangers van budgettaire orthodoxie, met de Duitse minister van Financiën Wolfgang Schäuble op kop, blijven zich verzetten tegen het idee dat meer schulden een antwoord bieden op de problemen. Tijdens de vergadering van de G20, de groep voornaamste industrie- en groeilanden, vorige week kwamen de tegenstellingen nog eens duidelijk aan het licht. De topontmoeting leverde dan ook niet meer op dan wat vage verklaringen over de nood aan meer structurele hervormingen.

En dus zijn deze week nog maar eens alle ogen op de voormalige superheld Mario Draghi gericht. “Overheden voelen weinig druk, omdat ze weinig rente betalen. Maar dat kan je de ECB niet verwijten. Zij voorkomt net erger. Het alternatief is een lange stagnatie zoals in Japan. Daar is de spaarder ook niet bij gebaat”, oordeelt Gert Peersman. “Draghi zit eigenlijk in een catch 22”, besluit Vanden Houte. “Ofwel doet hij niets, stelt hij de markt teleur en verstrakt hij zo via een stijging van de euro de facto zijn beleid. Ofwel doet hij meer van hetzelfde, met het risico dat hij de negatieve effecten versterkt.”

Waarom negatieve rente betalen?

De eurozone staat niet alleen met haar negatieve rente. Ook in Zwitserland, Zweden, Denemarken en sinds kort Japan verlaagde de centrale bank bepaalde rentetarieven tot onder nul. Zowat een kwart van de wereldeconomie kent een negatieve rente. Maar waarom zou een spaarder of een belegger aanvaarden dat hij geld verliest?

De voornaamste reden is veiligheid. Geld onder uw matras bewaren is nu eenmaal niet zonder risico. Bovendien kan ook cash kosten meebrengen, zoals wanneer u een kluis koopt. Voor bedrijven – waar het over veel grotere bedragen gaat – zijn de praktische bezwaren zoals het transport en de bijbehorende kosten nog veel groter. En vergeet ook niet dat betalingen in cash in ons land beperkt zijn tot 3000 euro.

Ook een uitweg zoeken, is niet zonder risico. U kunt bijvoorbeeld uw geld onderbrengen bij een buitenlandse bank in een vreemde munt. Maar dan neemt u een wisselkoersrisico. Het Britse pond is sinds begin dit jaar bijvoorbeeld dik 5 procent gezakt door de dreigende brexit.

Voor beleggers – vooral institutionele partijen – geldt vaak dat zij verplicht zijn minstens een deel van hun portefeuille te beleggen in zogenaamd veilige staatsobligaties, ook al bieden die een negatief rendement. Nochtans moet die rente ooit weer stijgen, met omgekeerd een daling van de obligatiekoersen tot gevolg.