Bij 53 procent van de woonleningen die in 2020 werden toegekend, werd slechts een gedeeltelijke hypotheek gelegd. De rest werd gedekt door een hypothecair mandaat. Zo kan de ontlener besparen op de kosten van een vastgoedaankoop.

Ilse De Witte

Als u geld leent bij de bank voor de aankoop van een woning, dan vraagt de bank meestal een hypotheek op de woning als waarborg. Die hypotheek wordt ingeschreven bij een hypotheekkantoor. Wanneer u de lening niet netjes terugbetaalt, kan de bank beslag leggen op uw woning en ze verkopen om het uitstaande bedrag van de lening te recupereren.

Bij 53 procent van de woonkredieten die in 2020 werden toegekend, was er slechts een hypothecaire inschrijving voor een gedeelte van de lening. Dat leren de cijfers die de Belgische banken rapporteerden aan de Nationale Bank. “Voor zulke kredieten vereist de kredietgever een hypothecaire inschrijving voor een deel van het bedrag en de rest wordt gedekt door een hypothecair mandaat”, legt een woordvoerder van de bankentoezichthouder uit.

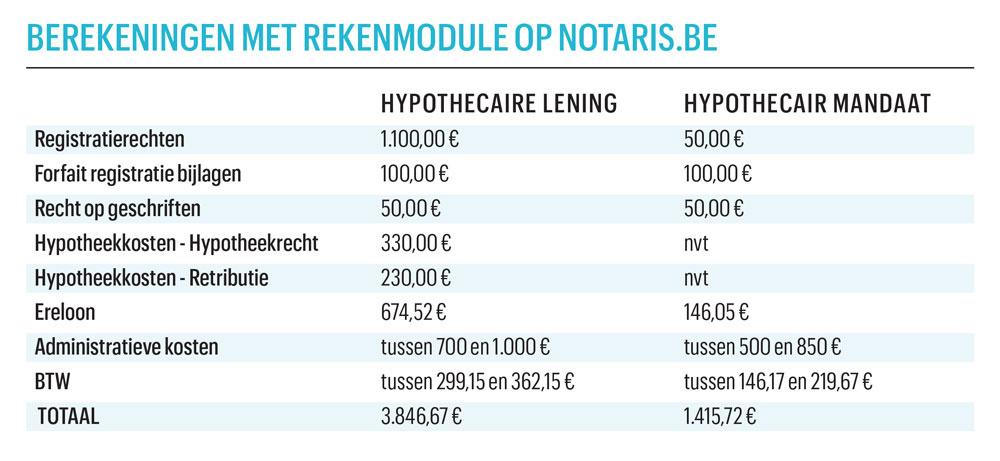

Zo’n hypothecair mandaat is een volmacht die de bank de mogelijkheid geeft om alsnog over te gaan tot een hypothecaire inschrijving als dat nodig is. Zo’n tien jaar geleden was het aandeel van leningen gedekt door zowel een hypothecaire inschrijving als een hypothecair mandaat veel lager: tussen 30 en 35 procent. De opmars van het mandaat heeft alles te maken met de kosten. Wie 100.000 euro wil lenen, kan met een mandaat tot 2400 euro aan registratierechten, hypotheek- en administratiekosten besparen, leert een berekening.

Het percentage nieuwe leningen die alleen maar door hypothecaire mandaten gedekt worden, is vandaag nog altijd heel klein. Het gaat om 3 procent van de leningen die in 2020 werden verstrekt. “Banken geven bijna nooit een lening zuiver en alleen op mandaat, er moet altijd minstens een beperkte hypotheek aan gekoppeld zijn, behalve bij een overbruggingskrediet en als de bank al voldoende onderpand heeft”, zegt notaris Carol Bohyn, woordvoerder van Notaris.be.

Volgens notaris Carol Bohyn staan de banken wél zo goed als altijd een opsplitsing toe in een hypotheek en een mandaat, “tenminste als het leningspercentage niet te hoog is en de leners een voldoende hoog inkomen hebben”. Voor de bank biedt een hypothecair mandaat minder garanties dan een hypothecaire inschrijving. Het kan best zijn dat een andere schuldeiser wél een hypotheek op de woning heeft ingeschreven en de bank met lege handen achterblijft bij wanbetaling.

Lees verder onder de tabel

Professor Hans Degryse van de KU Leuven merkt op dat een hypothecaire inschrijving voor een minimumbedrag een voorwaarde was om van de woonbonus te genieten. Sinds 2020 is die belastingvermindering voor de kapitaalaflossingen en intresten van nieuwe leningen in Vlaanderen afgeschaft. “Dat verklaart ook voor een deel waarom het hypothecair mandaat nu vaker gebruikt wordt dan vroeger. De hypothecaire inschrijving is niet meer nodig door het wegvallen van de woonbonus.”

“De Europese Bankautoriteit (EBA) stelt het hypothecair mandaat ter discussie, omdat het pas wordt omgezet in een volwaardige hypothecaire inschrijving bij actuele terugbetalingsrisico’s. Ze legt daarom banken iets hogere kapitaalvereisten op voor zulke garanties”, zegt professor Degryse. Als banken in de toekomst meer kapitaal moeten opzij zetten voor hypothecaire mandaten dan voor hypotheken, dan zouden ze wel eens hogere rentevoeten durven aan te rekenen om die kapitaalkosten door te rekenen aan de klanten.

Duurdere leningen?

Waarnemers vrezen dus dat woonkredieten hierdoor duurder zullen worden. Degryse ziet ook opportuniteiten. “Het hypothecair mandaat is iets typisch Belgisch, dat enkel wordt aangeboden door Belgische banken die de markt goed kennen. Het verhindert dat de concurrentie internationaal voluit kan spelen.” Hij houdt ook een pleidooi om de registratierechten bij de aankoop van een eerste woning te verlagen en de registratierechten op hypotheken volledig af te schaffen en te vervangen door registratierechten op de aankoop van vastgoed. Op die manier kan de last verlegd worden van leners voor een eerste woning naar kopers van tweede woningen die geen hypothecaire inschrijving nodig hebben.

“Als de banken enkel nog met hypotheken gaan werken, dan incasseert de Vlaamse overheid dubbel zoveel inkomsten”, stelt Degryse. We weten niet precies hoe de verdeling van de ontleende bedragen tussen mandaten en hypotheken is, maar dat de overheid meer belastingen int bij hypotheken dan bij mandaten is wel duidelijk. Ook de notaris verdient meer aan hypotheken dan aan mandaten. En dit terwijl de minister van Justitie, Vincent Van Quickenborne (Open VLD), enkele maanden geleden beloofde dat de notariskosten bij de aankoop van een woning naar beneden zouden gaan.

Degryse wijst erop dat er vandaag vaak twee keer notariskosten zijn. “Notarissen moeten nu én een hypothecair mandaat én een hypothecaire inschrijving afwerken. De afschaffing van het hypothecair mandaat vermindert de administratieve last. Deze administratieve vereenvoudiging moet tot efficiëntiewinsten leiden. Daarenboven kan de standaardisatie ook tot meer marktwerking leiden en de broodnodige concurrentie tussen notarissen verhogen en de impact van technologische vooruitgang zoals blockchain stimuleren. Uiteindelijk moet dit leiden tot lagere notaristarieven, of zelfs het overbodig maken van het beroep van notaris voor standaardtransacties.”