Met hun spaarpot en financiële kennis zijn Belgische gezinnen minder weerbaar dan we misschien denken. Een nieuw onderzoek moet voor het eerst op een allesomvattende manier de financiële gezondheid van Belgische gezinnen in kaart brengen. Deloitte, UGent en Argenta delen de gezinnen in vier categorieën in, van financieel gezond tot financieel ongezond. Twee derde is niet weerbaar bij mogelijke tegenslagen.

Er bestaan heel wat studies over de financiële kennis, de uitgavenpatronen en de schuldenlast van gezinnen. Toch blijft het moeilijk om daarmee concrete gedragsveranderingen te bekomen en mensen aan te moedigen het financieel anders aan te pakken. Een nieuw onderzoek van de consultant Deloitte, de UGent en de bank Argenta plaatst het concept ‘financiële gezondheid’ centraal. De bedoeling is dat het begrip allesomvattend is en dat straks onder meer overheden, ngo’s en financiële instellingen het gebruiken om Belgen aan te sporen beter met geldzaken om te gaan.

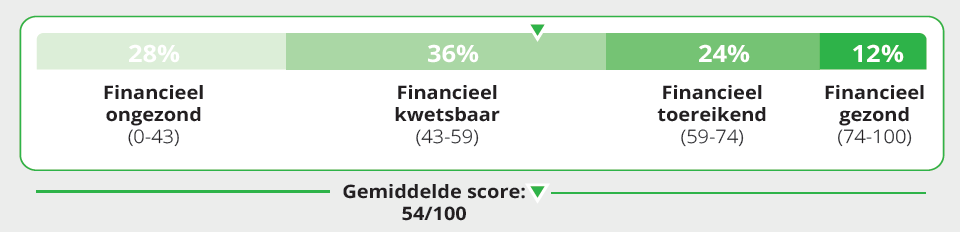

Bij financiële gezondheid is volgens de onderzoekers de balans tussen zes onderliggende domeinen van belang: het inkomen, de uitgaven, sparen, lenen, planning en vaardigheden. In de periode van 9 tot en met 29 november 2022 kregen 4.000 representatieve Belgen een lijst met vragen voorgeschoteld, die te maken hebben met die domeinen. Hoe sparen de Belgen, kunnen ze tijdig hun rekeningen betalen en zetten ze geld opzij om zich voor te bereiden op financiële tegenslagen? Op basis van de scores die de respondenten behaalden, kwamen onderzoekers tot de vier categorieën waarin Belgische gezinnen worden ingedeeld: financieel ongezond, kwetsbaar, toereikend of gezond (zie afbeelding).

Moeilijker voor vrouwen

Twee derde van de Belgische gezinnen (64%) bevindt zich in de financieel kwetsbare of ongezonde groep. Dat cijfer klinkt zorgwekkend, maar het wordt door het onderzoek onderbouwd. Dat bevestigt Kasper Peters, financial services industry leader bij Deloitte, aan Trends. “De scores voor de antwoorden op onze vragen in de zes domeinen bepalen mee in welk van de vier groepen een gezin belandt, maar ook de combinatie van de scores in de domeinen speelt een rol. Als je dus goede financiële keuzes maakt, maar minder goed scoort op bepaalde kennisvragen uit het onderzoek, dan behoor je niet noodzakelijk tot de kwetsbare groep. Als we het heel simplistisch stellen, komen gezinnen meestal in de kwetsbare groep terecht met slechte scores in vier van de zes domeinen. Financieel ongezond ben je zodra je het in alle domeinen slecht doet.”

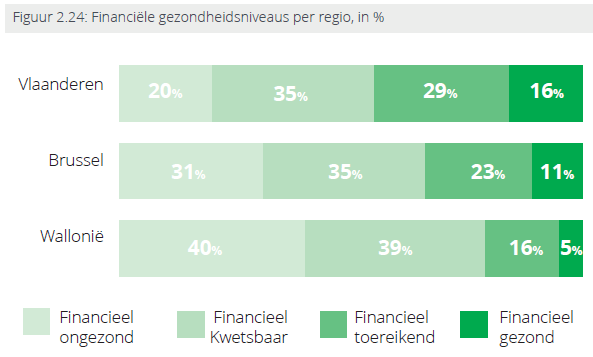

Financieel gezond zijn blijkt ook moeilijker voor vrouwen, Belgen tussen 35 en 55 jaar, alleenstaanden, mensen afkomstig uit een gezin met financiële problemen of mensen die onlangs een heftige levensgebeurtenis hebben meegemaakt. Zo is slechts 33 procent van de vrouwen financieel weerbaar (financieel gezond of toereikend) tegenover 40 procent van de mannen. Er bestaan ook markante regionale verschillen (zie onderstaande figuur).

Wel bezuinigen, niet structureel sparen

We zoomen even in op enkele specifieke parameters, die gebruikt zijn om de vier groepen te bepalen. Meer dan zes op de tien Belgische gezinnen heeft moeite om alle rekeningen te betalen. Gelukkig slaagt de grote meerderheid van die groep (89%) er uiteindelijk wel in om te betalen zonder een achterstand op te lopen. 34 procent geeft zijn geld meteen uit in plaats van het gedeeltelijk opzij te zetten voor onverwachte uitgaven.

De stijgende prijzen van dagelijkse basisbehoeften, zoals energie, benzine en boodschappen, hebben een impact op de spaargewoonte: 54 procent van de Belgische gezinnen spaart niet structureel op maandelijkse basis. Van die groep probeert de helft dat wel te doen, maar het lukt niet altijd. Een kwart kan alleen sparen bij een financiële meevaller. Vooral de leeftijdsgroep van 35 tot 54 jaar heeft het moeilijk om alle gezinsrekeningen te betalen omdat die meer geld uitgeeft aan de kinderen of aan het afbetalen van leningen. Tegelijk past de meerderheid van de Belgische gezinnen (86%) zijn gedrag aan de stijgende kosten aan, bijvoorbeeld door minder in te kopen of door minder energie te verbruiken.

Gezinnen gaan dus wel bewust over tot bezuinigen, maar structureel maandelijks sparen gebeurt veel minder. Volgens Kasper Peters is dat niet alleen te wijten aan het gebrek aan kennis bij de gezinnen. “Wie bijvoorbeeld op zijn vijftien jaar een cursus over financiën heeft gekregen, maakt niet noodzakelijk op latere leeftijd de juiste keuzes. We denken dat onze index over financiële gezondheid echt kan helpen om Belgen aan te sporen betere financiële beslissingen te nemen.”

Moeilijk plannen

Bijna één op de twee Belgische gezinnen maakt geen plannen voor langer dan een maand, en meer dan een derde maakt helemaal geen financiële plannen voor de toekomst van hun gezin. Zelfs bij financieel gezonde Belgen maakt 38 procent van de ondervraagden geen of weinig plannen. De Belgen die wel plannen, doen dat vooral voor de lange termijn, bijvoorbeeld voor hun pensioen of als verzekering bij brand, inbraak of overstroming. Planning is een belangrijk stap naar algemene financiële gezondheid. Een focus op de korte termijn maakt het moeilijker om financieel rond te komen en vergroot het risico op betalingsachterstanden.

“Ondanks de complexiteit van ieders persoonlijke situatie, zijn er veel voordelen aan de eenvoudige score uit ons onderzoek. Het maakt de dingen concreet op alle niveaus: voor het individu, het gezin, de banken, de overheid en sociale organisaties”, zegt Kasper Peters.

Samenwerken rond financiële gezondheid

Kennis is cruciaal om financieel gezond te zijn. Er is de jongste jaren geïnvesteerd in financiële geletterdheid vanuit onder meer de overheid, de federatie van de financiële sector Febelfin, de beroepsvereniging van verzekeraars Assuralia en de banken, maar de weg blijft nog lang. 61 procent van de ondervraagden voelt zich machteloos wanneer zij aan hun financiële situatie denken. Ook weet de helft van de ondervraagde Belgen niet hoe zij meer inzicht kunnen krijgen in hun toekomstige financiële situatie.

De onderzoekers stellen dat we vanuit het concept van financiële gezondheid kunnen vertrekken om concrete gedragsveranderingen bij burgers te stimuleren. Financiële instellingen kunnen een positieve rol spelen om de financiële gezondheid van hun klanten in kaart te brengen en te verbeteren, klinkt het.

“Met dit onderzoek willen we banken, overheden en andere spelers niet de les spellen. We willen ze een duidelijk model aanreiken dat burgers meer inzicht geeft in hun financiële gezondheid. Banken zouden vragenlijsten in hun app kunnen bouwen, waarmee gezinnen te weten kunnen komen tot welke van de vier groepen ze behoren. Volgende week lichten we ons model toe bij enkele spelers. Als er vraag naar is, kunnen we hen helpen bij de uitwerking van de methode in hun systemen”, legt Kasper Peters uit. Volgens Deloitte kunnen financiële instellingen, non-profitorganisaties, overheden, onderzoeksinstellingen en regulatoren samen de juiste handvaten creëren om de financiële gezondheid van de Belgische bevolking te verhogen.