Lange tijd werd gezegd dat aandelen en obligaties het perfecte koppel waren om het algehele risico van een portefeuille mee te drukken. Dat is sinds kort niet meer het geval. Beleggers moeten elders op zoek naar activa om hun portefeuillerisico mee onder controle te krijgen.

‘Diversification is the only free lunch’ is een bekend beleggingsgezegde. Naar verluidt stuurde de Nobelprijswinnaar en grondlegger van de moderne portfoliotheorie Harry Markowitz dat voor het eerst de wereld in. De basisgedachte is dat het niets kost om je portefeuille te diversifiëren over verschillende posities, maar je verlaagt er wel danig het algemene risico van je portefeuille mee.

Nu, er zijn vijftig tinten diversificatie. Je kunt spreiden binnen activaklassen, dan koop je tien aandelen of obligaties in plaats van een. Ook binnen die activaklassen kun je spreiden over verschillende sectoren en regio’s. Je kunt ook spreiden tussen verschillende activaklassen.

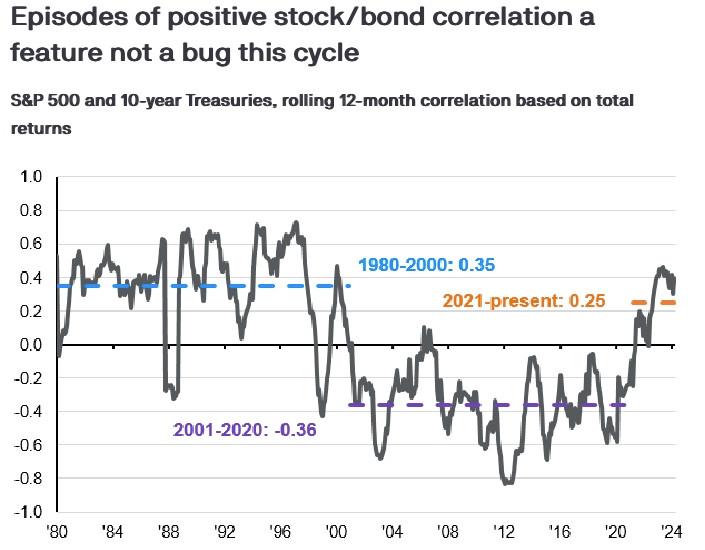

Heel lang gold voor aandelen en obligaties dat ze het ideale diversificatiekoppel waren. Wanneer de koersen van de ene daalden, hielden die van de andere stand of stegen ze, en vice versa. Er was een negatieve correlatie.

Maar die is niet meer. Daarmee is de diversificatiebonus voor de aandelen-obligatietandem ook vervlogen. Ergens in 2021 is de correlatie tussen de twee van negatief naar positief geëvolueerd. Anders gezegd, hun koersen bewegen niet meer in elkaars tegenovergestelde richting, maar in dezelfde richting. De koersklappen van zowel aandelen als obligaties in 2022 maakten die trendbreuk pijnlijk duidelijk.

Alternatieve beleggingen

De strategen van de vermogensbeheerder Carmignac hebben het er ook over in hun vooruitzichten voor de tweede jaarhelft. Volgens hen heeft die ommezwaai te maken met de aard van de inflatie. Terwijl die voordien vooral gedreven werd door de vraagkant van de economie, is de inflatie nu vooral de speelbal van de aanbodelementen, zoals prijsschokken in grondstoffen, storingen in de aanvoerketens en geopolitieke ontwikkelingen. Volgens hen kan de inflatie daardoor hardnekkig blijven, zelfs als de vraag in de economie verzwakt. In die omgeving is de diversificatietroef van aandelen en obligaties een diversificatievalkuil geworden.

Aandelenbeleggers die door te diversifiëren het algemene risico van hun portefeuille willen drukken, moeten daarom vanaf nu elders kijken. De Carmignac-strategen wijzen naar goud, grondstoffen en waardeaandelen om het inflatierisico op te vangen. Die hebben geen correlatie met de bredere aandelenmarkt, maar zijn wel zeer volatiel. Dat compenseren ze dan weer met aandelen van hoge kwaliteit uit de tech- en de farmasector.

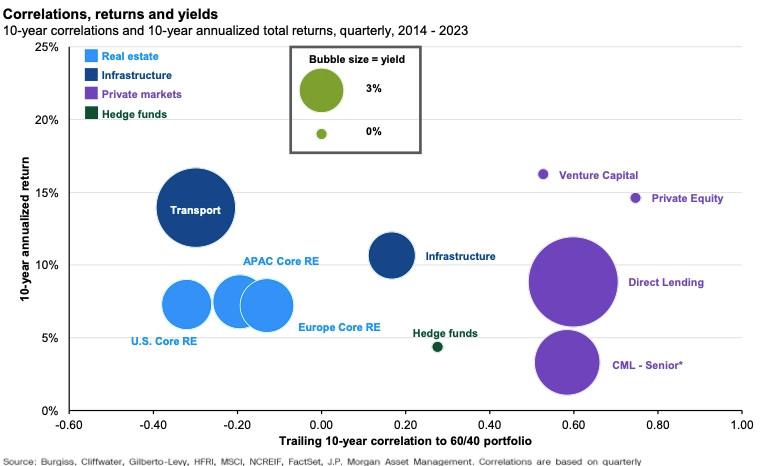

Ook bij JP Morgan denken strategen dat de inflatie de komende jaren aanweziger zal zijn dan in de afgelopen twintig jaar en zien ze aandelen en obligaties niet langer als het perfecte paar. Zij zoeken dan weer heil in de alternatieve activaklassen, zoals vastgoed of infrastructuur.

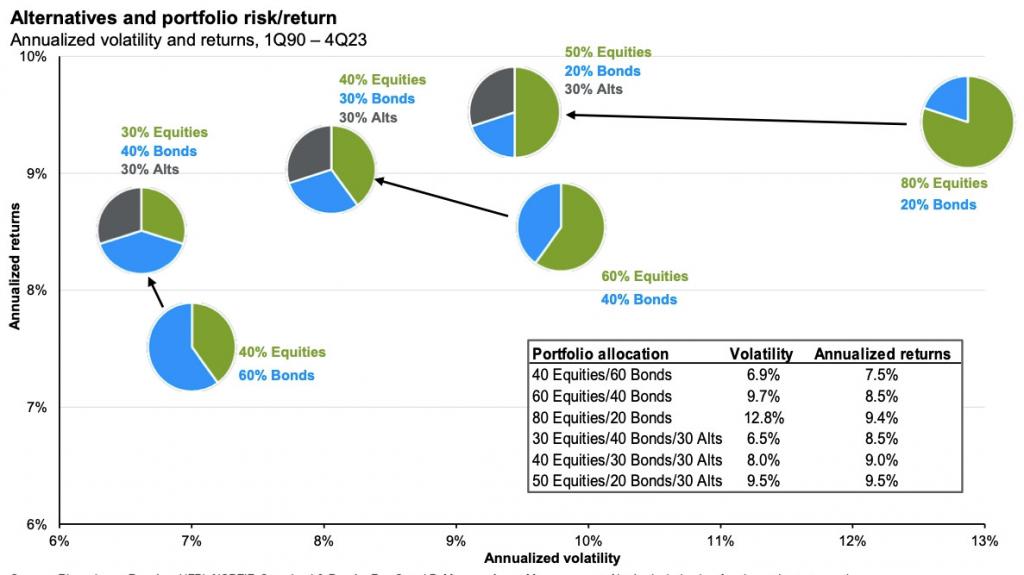

Door een korfje alternatieve beleggingen toe te voegen aan een portefeuille kunnen beleggers de volatiliteit van hun portefeuille terugdringen. Zo’n portefeuille biedt een hoger gemiddeld langetermijnrendement.

In het segment van alternatieven zijn de prestaties van vastgoed en transport het minst, of meest negatief, gecorreleerd met een klassieke gemengde portefeuille van aandelen en obligaties.