De inflatiepasta wil niet terug in de tube en centrale bankiers willen de rente maar niet verlagen. Het nieuwe regime van structureel hogere inflatie en rentes is daar. Wat kunnen of moeten beleggers daarmee?

Beleggers gingen 2024 nog in met de verwachting, of misschien het geloof, dat de Amerikaanse centrale bank, de Fed, haar beleidsrente dit jaar zes keer zou verlagen. Sommige analisten hadden de eerste renteverlaging al voor maart in hun agenda staan. Gelukkig was dat in potlood, want maart is voorbij en er is nog niets verlaagd.

Enkele weken geleden waren die verwachtingen al teruggeschroefd tot drie keer, nu schommelen ze nog tussen twee en drie, en vorige week kwamen er nog enkele Fed-bestuurders naar buiten met de boodschap dat ze geen haast hebben om te verlagen. Sommigen durfden het zelfs aan het woord ‘hike’ of renteverhoging in de mond te nemen. Dat was genoeg om beleggers en traders zich in hun chai latte te laten verslikken.

Structureel hoger

De reden voor de toenemende terughoudendheid van de Fed om de rente te verlagen is dat de Amerikaanse inflatiecijfers in de afgelopen maanden hardnekkiger op peil bleven of trager daalden dan verwacht. Iedereen kent ondertussen de metafoor van de inflatie als tandpasta die niet meer in de tube kan, of ketchup in de fles.

Het lijkt er dus steeds meer op dat de hogere inflatie een blijvertje is. Dat blijkt ook uit het niveau van de Amerikaanse inflatieswaps op tien jaar. Dat schurkt weer tegen het gemiddelde niveau van de jaren 2000 tot 2009 aan. Tussen 2010 en 2021 lag dat gemiddelde anderhalve procent lager.

Er liggen voldoende kaarten op tafel die erop wijzen dat we weer naar dat oude niveau gaan, sommigen noemen dat het oude normaal. Er zijn twee oorlogen die de energieprijzen hoog houden, overheden durven meer uit te geven en te investeren dan in het afgelopen decennium, de wereld wordt kleiner of deglobaliseert, en volgens de optimisten staan we aan de vooravond van een ongeziene productiviteitsboom dankzij artificiële intelligentie, al moet ik dat laatste eerst nog wat beter kunnen zien om het te geloven.

Weinig schuilplaatsen voor aandelenbeleggers

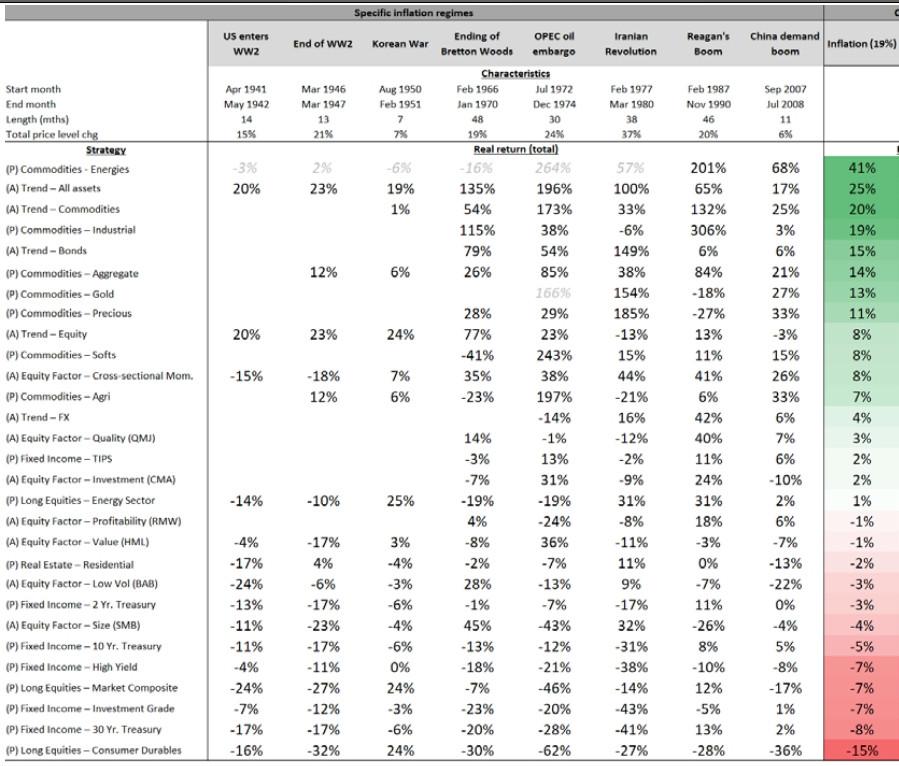

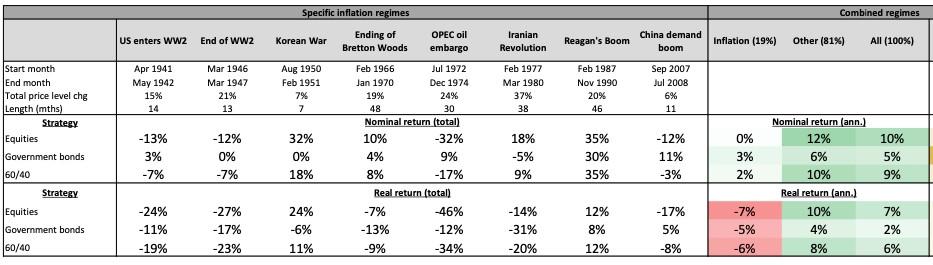

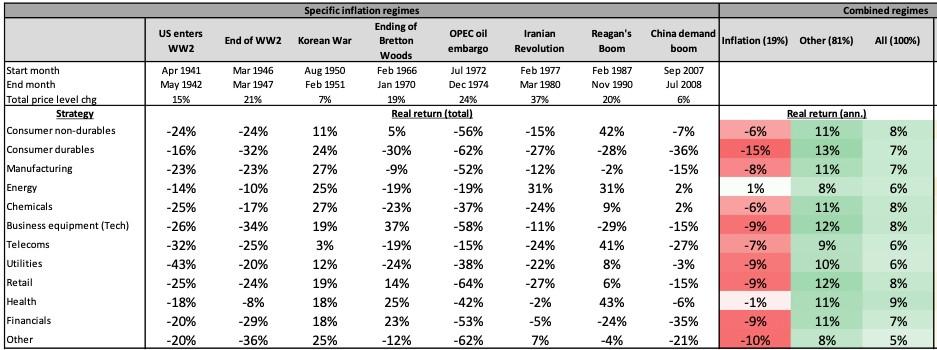

De vraag is hoe beleggers zich daartegen kunnen wapenen. De strategen van Man Institute hebben daar in 2021 een zeer doorscrollwaardig – lezenswaardig zou ik het niet noemen – rapport over geschreven, waarin ze de rendementen van alle activaklassen in alle voorgaande periodes met een hoge inflatie op een rij zetten. Hieronder de hoofdtabel, die het allemaal samenbrengt.

De conclusie in het kort: met grondstoffen zit je goed. Het jammere is dat je daar als particuliere belegger enkel via synthetische ETF’s in kunt beleggen en dat ze zo volatiel zijn dat we niemand aanraden om haar of zijn portefeuille op die manier vol met grondstoffen te steken.

Klassieke beleggingen – aandelen en obligaties – krijgen het doorgaans zwaar te verduren in periodes van oplopende inflatie. Nominaal, dus niet gecorrigeerd voor inflatie, ziet het er nog oké uit, met een licht positief rendement voor obligaties (3%) en 0 procent voor aandelen. Maar gecorrigeerd voor inflatie gaan ze beide in het rood.

Onder de aandelensectoren zijn er twee lichtpuntjes: energie en gezondheid.

Vastgoed?

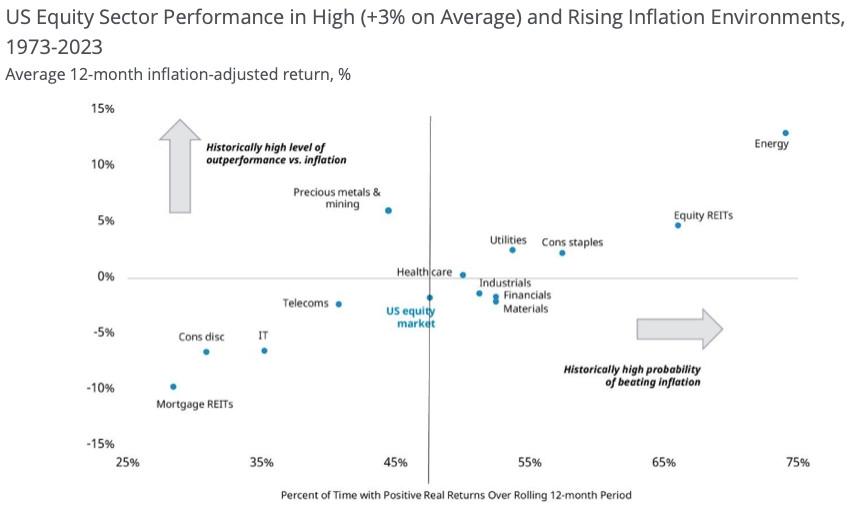

Maar omdat particuliere beleggers veelal beperkt zijn tot de aandelenmarkten, zij het via individuele aandelen of ETF’s en fondsen, is het zaak te kijken met welke sectoren of strategieën ze de minste schade oplopen. Onderzoek van Hartford en Schroders geeft daar enig zicht op. De energiesector springt eruit, zowel in waarschijnlijkheid dat de aandelen de inflatie zullen kloppen als in met hoeveel procent ze dat zullen doen. Over het algemeen lijkt het erop dat defensieve sectoren, energie en beursgenoteerd vastgoed de hoekjes van de markt zijn waar men zich voor de inflatie kan verschuilen.

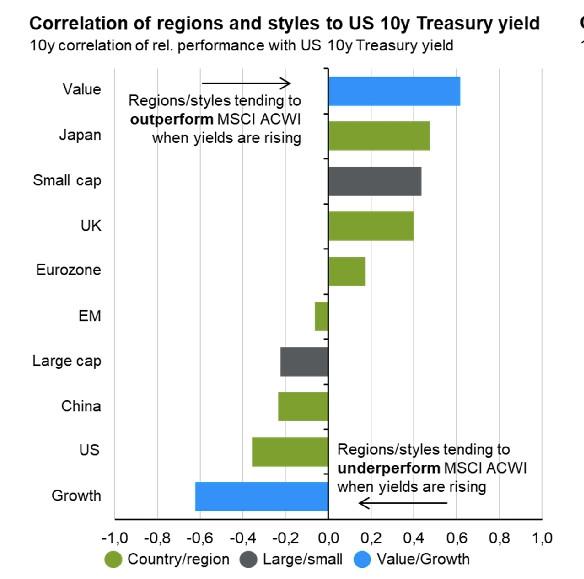

Een hogere inflatie betekent ook structureel hogere rentes. In die omgeving is er ook een wissel van de wacht in de beleggingssectoren, de regio’s en de stijl.

En dan zijn er nog die denken dat we opnieuw in een periode zullen belanden zoals in de jaren zeventig, met een galopperende inflatie. Dat vergt dan weer een heel andere beleggingsaanpak.