Zeepbellen worden vaak voorgesteld als een zorgwekkend teken, maar ze lijken inherent te zijn aan aandelenmarkten en lopen niet altijd leeg.

Beleggen in 2025, de jaarlijkse gids voor beleggers van Trends, is nu te koop in de krantenwinkel. Daarin leest u hoe de wereldbeurzen in 2024 presteerden en wat economen en strategen verwachten voor 2025. U leest er interviews met bekende beleggers, strategen, CEO’s van twee beursgenoteerde vastgoedbedrijven, enzovoort.

Op 15 juli 2014 verscheen Janet Yellen voor het Amerikaanse Congres voor haar tweede halfjaarlijkse hoorzitting als voorzitter van de Amerikaanse Federal Reserve (Fed). Op de agenda stond een groeiende bezorgdheid over de waarderingsniveaus op de financiële markten. Toen Yellen werd ondervraagd, weerlegde ze de uitdrukking ‘everything bubble’, wat vertaald zou kunnen worden als de alleszeepbel.

Graham Summers voelde het potentieel en bracht The Everything Bubble: The Endgame For Central Bank Policy uit. Die Marvel-achtige titel kende succes in de boekhandel en stelde de auteur in staat de investeringsmaatschappij Phoenix Capital te verlaten om Summers Capital Consulting op te richten.

De theorie van de alleszeepbel kwam in volle kracht terug in 2021, toen de centrale banken geld begonnen te drukken als nooit tevoren, terwijl de economie stilstond door covid. De marktcorrectie het jaar daarop deed zelfs de voorspelling van de “crash of a lifetime“, erger dan 2008, van de Amerikaanse econoom en auteur Harry Dent herleven.

Maar het werd al snel duidelijk dat dit gewoon het zoveelste incident was. Hoewel de centrale banken hun monetair beleid nu grotendeels hebben genormaliseerd, staat de S&P500-index, het vlaggenschip van Wall Street, op het punt zijn vierde jaar in zes jaar af te sluiten met een rendement van meer dan 20 procent.

Verontrustende signalen

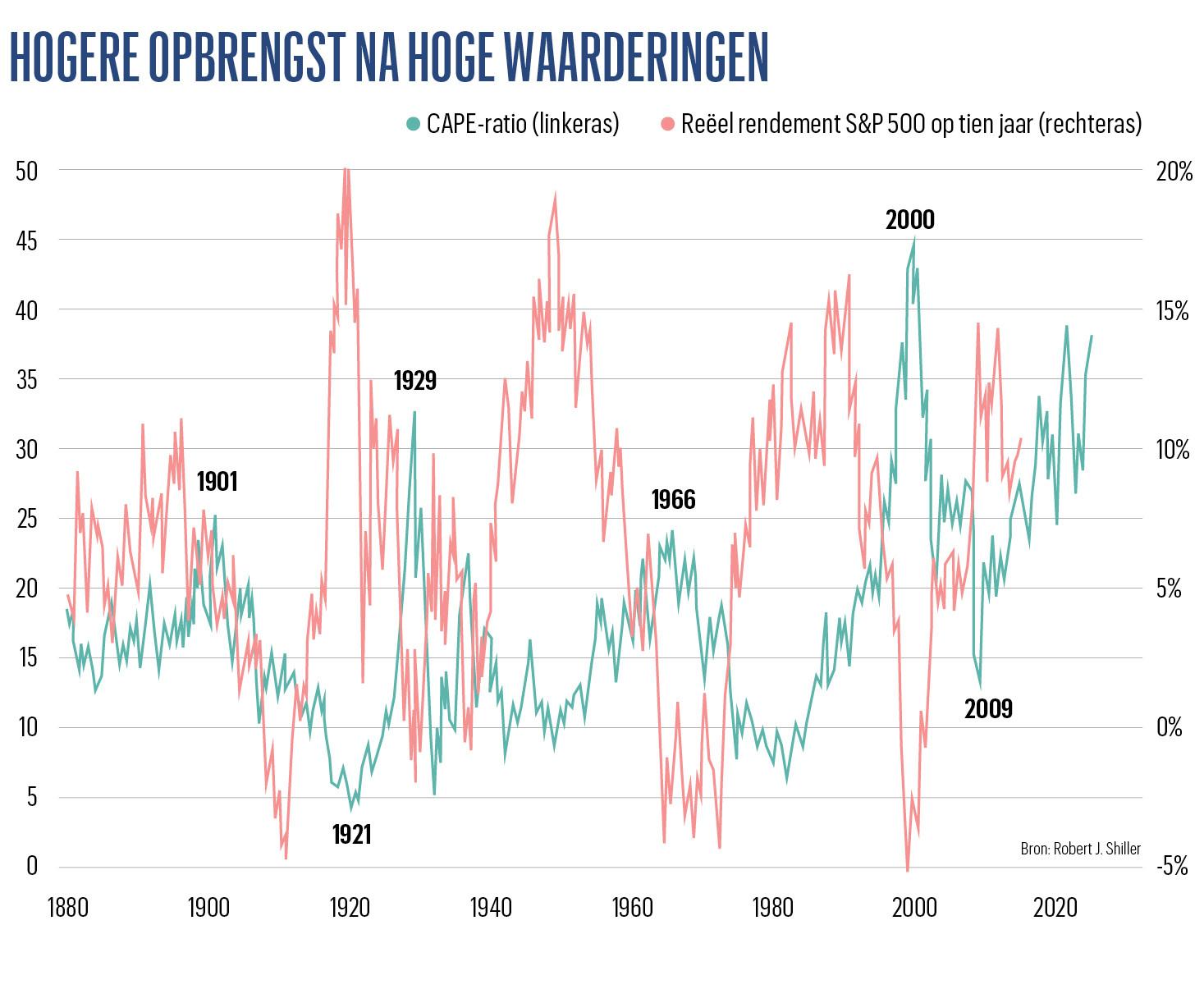

Betekent dit dat de zeepbellen uit het beurslandschap zijn verdwenen? De waarderingsniveaus van de Amerikaanse markten laten duidelijk zien dat dit niet het geval is. Kijk naar de CAPE-ratio ontwikkeld door Robert Shiller, de winnaar van de Nobelprijs voor Economie in 2013. Volgens de jongste gegevens, die te vinden zijn op de website shillerdata.com, noteerde de S&P500-index in november tegen 38 keer het tienjaarsgemiddelde van de geherwaardeerde winsten. Dat is ruim boven de koerswinstratio van 32 die werd gezien in 1929, voor de Grote Depressie, en relatief dicht bij het record van 44, dat werd bereikt in december 1999, aan de vooravond van de technologiecrash.

En zo zijn we er nog verontrustende signalen in ontelbare waarderingsratio’s. En dan hebben we het nog niet eens over de extreme concentratie van de markten, waarbij de Magnificent Seven (Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia en Tesla) alleen al bijna 15 procent van de wereldwijde marktkapitalisatie voor hun rekening nemen.

De vraag is niet zozeer of er sprake is van een zeepbel – het antwoord ligt voor de hand – maar of er reden tot bezorgdheid is. Met andere woorden, is een veel hoger dan gemiddelde waardering een voorbode van een op handen zijnde correctie? Dat lijkt veel minder zeker.

Angst voor waarderingen

Zo bereikte de verhouding tussen de marktkapitalisatie en het bruto binnenlands product (bbp) in de Verenigde Staten, een indicator die de superbelegger Warren Buffett dierbaar is, eind 2017 al een hoogtepunt. De S&P500 is sindsdien meer dan verdubbeld, ondanks een pandemie en een krachtige inflatiegolf.

Hetzelfde gold in december 1996, toen de voormalige Fed-voorzitter Alan Greenspan voor het eerst het begrip ‘irrational exuberance’ of ‘irrationele uitbundigheid’ op de aandelenmarkten noemde. De S&P500 verdubbelde bijna in de volgende drie jaar en bleef boven het niveau van 1996 tijdens de salamicrash van 2000 tot 2003.

De waarderingspieken van 1901, 2004 en 2018 waren daarom niets om je zorgen over te maken en waren zelfs goede tijden om te beleggen (voor de lange termijn), zoals je kunt zien op de grafiek, waarin het niveau van de CAPE-ratio en het reële rendement (na inflatie) op aandelen in de volgende tien jaar worden vergeleken. Angst voor marktwaarderingen werd telkens overschaduwd door een solide groei van de opbrengst in de daaropvolgende jaren, waardoor de waarderingsniveaus werden getemperd.

‘Bubbels die niet zijn gebarsten, zijn net zo belangrijk voor beleggers om te begrijpen als degene die wel zijn gebarsten’

Aan de andere kant waren de waarderingen relatief aantrekkelijk in 1911 en waren ze niet bijzonder hoog in het begin van de jaren 1970, ook al waren dat zeer slechte tijden om te investeren. De belangrijkste reden daarvoor was opnieuw de trend in de bedrijfswinsten. De winst van de S&P500 halveerde bijvoorbeeld tussen eind 1911 en 1921. In de jaren 1970 bleven de winsten over het algemeen groeien, maar langzamer dan de inflatie.

Risicopremie

Will Goetzmann, hoogleraar financiën aan Yale, heeft een zeepbel gedefinieerd als een snelle stijging van de prijzen. Als onderdeel van een historische studie nam hij aan dat de prijzen in drie jaar zouden verdubbelen, wat praktisch het geval is voor de technologie-index Nasdaq.

Er werden 460 dergelijke situaties geïdentificeerd en de resultaten zijn geruststellend. In de daaropvolgende vijf jaar gaf de betreffende markt slechts een op de tien keer al haar winst op, terwijl ze meer dan een op de vijf keer weer verdubbelde.

“Bubbels die niet zijn gebarsten, zijn net zo belangrijk voor beleggers om te begrijpen als degene die wel zijn gebarsten”, concludeert de econoom. “Te veel nadruk leggen op het vermijden van zeepbellen, of het verkeerd inschatten van de frequentie van crashes die volgen op een hausse, kan gevaarlijk zijn voor de langetermijnbelegger, omdat dat neerkomt op het opgeven van de risicopremie die samenhangt met aandelen.”

Sectorale zeepbellen

Dezelfde trends zijn te zien in sectorale zeepbellen. Onlangs waren sectoren als 3D-printen (Stratasys, 3D Systems), legale cannabis (Canopy Growth, Tilray) of het leven thuis (Just Eat Takeaway, Peloton) populair om daarna in het ongewisse te verdwijnen.

Hoewel er veel voorbeelden zijn van in rook opgegane hoop, zijn er ook zeepbellen die nooit zijn gebarsten. Te beginnen met cloudcomputing, dat het succes van Microsoft, Amazon en Alphabet in de afgelopen jaren grotendeels verklaart. De giganten van de platformeconomie (Uber, Netflix) zijn teruggekeerd naar de voorgrond na een periode van laagconjunctuur en een grote afkalving.

De reden is nog altijd winst. AWS, Amazons clouddochter, genereerde vorig jaar een winst van bijna 25 miljard dollar, meer dan het dubbele van zijn andere activiteiten (e-commerce, Prime, enzovoort). Uber heeft een geschiedenis van verliezen achter zich gelaten en genereerde een winst van 3 miljard dollar in de eerste negen maanden van 2024.

Vooruitzichten

Meer dan waarderingsniveaus of snelle prijsstijgingen worden crashes vooral veroorzaakt door een verslechtering van de winstvooruitzichten. Uit dat oogpunt ziet 2025 er vrij gunstig uit. Maar verrassingen zijn nooit uit te sluiten. We moeten waakzaam blijven.

Lees ook: