Vertex werkt vastberaden verder aan het verstevigen van zijn unieke positie in een moeilijk te betreden markt.

Vertex Pharmaceuticals realiseerde sterke verkoopcijfers in het tweede kwartaal. De omzet van Kalydeco – het eerste geneesmiddel dat een aantal van de onderliggende genmutaties aanpakt verantwoordelijk voor taaislijmziekte of mucoviscidose – bedroeg in het tweede kwartaal 154,9 miljoen USD. Dat betekent een stijging met 38% tegenover het tweede kwartaal in 2014 (113,1 miljoen USD), en met 19% tegenover het eerste kwartaal (130,2 miljoen USD). De stijging is een gevolg van geografische expansie enerzijds en de verdere labeluitbreiding, waardoor de totale potentiële patiëntengroep is gestegen naar 3900 (ongeveer 5% van het totaal van 75.000 in Noord-Amerika, Europa en Australië).

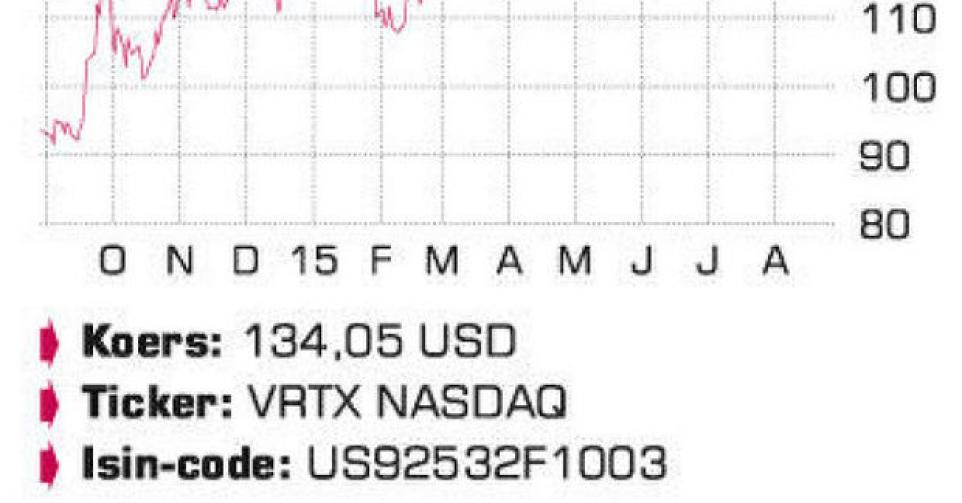

Na het eerste semester staat de omzetteller voor Kalydeco op 285,1 miljoen USD (+34,1%), waarop de omzetverwachting voor 2015 werd verhoogd van 560 à 580 miljoen USD naar 575 à 590 miljoen USD. De echte doorbraak, en cruciaal voor onze beleggingsthesis in Vertex, was evenwel de goedkeuring op 2 juli door de FDA voor het commercialiseren van Orkambi. Het gaat om een combinatietherapie van een potentiator (Kalydeco) en een corrector (Lumacaftor; VX809) voor de behandeling van de homozygote vorm van de F508del-mutatie, een mutatie die verantwoordelijk is voor 8.500 patiënten ouder dan 12 jaar in de Verenigde Staten en 12.500 patiënten in Europa. Orkambi zal in de Verenigde Staten 259.000 USD per patiënt per jaar kosten (te vergelijken met 310.000 USD voor Kalydeco), en de markt verwacht dit jaar nog 440 miljoen USD omzet.

Het bedrijf verwacht in het vierde kwartaal goedkeuring voor Orkambi in Europa. Zowel in de Verenigde Staten als in Europa lopen fase III-studies met Orkambi bij patiënten tussen 6 en 11 jaar, die de patiëntengroep op termijn met nogmaals 5500 patiënten zal uitbreiden. Vertex is echter ambitieus en wil op termijn meer dan 90% van de totale doelgroep kunnen behandelen. Voor het verder uitbreiden van de patiëntengroep is het vooral uitkijken naar een triple-combinatietherapie (potentiator Kalydeco, corrector VX661 en een tweede, dit jaar nog te selecteren corrector), voor de moeilijkst te behandelen patiëntengroep: de heterozygote F508del-mutatie (17.000 patiënten).

Voor het verder verbeteren van de werkzaamheid bewandelt Vertex een tweesporig pad. Enerzijds startte het bedrijf zelf de voorbije 6 maanden in totaal 4 fase III-studies, met een combinatie van Kalydeco en VX661 voor verschillende mutaties. Daarnaast kondigde Vertex in juni een overeenkomst aan met Parion Sciences, waardoor het alle rechten verkrijgt voor het verder ontwikkelen van Parions natriumkanaal (ENaC) remmers, vooral P-1037 en P-1055, voor het behandelen van taaislijmziekte maar ook andere longziekten. Uit preklinische studies is gebleken dat P-1037 mogelijk een bijkomend positief effect heeft bij patiënten met de homozygote vorm van de F508del-mutatie.

Conclusie

Vertex werkt vastberaden verder aan het verstevigen van zijn unieke positie in een moeilijk te betreden markt. Het bedrijf wordt vanaf 2016 structureel winstgevend en zal daarna uitgroeien tot een echte cashmachine. Het voldoet hiermee, ondanks de stevige waardering, aan het ideale biotechovernameprofiel. We behouden het aandeel in de voorbeeldportefeuille.

Advies: koopwaardig

Risico: hoog

Rating: 1C