Volgens het adviesbureau PwC zijn er in Europa net geen 1.900 ETF’s beschikbaar. Genoeg om in verloren te lopen. Wij zetten u graag op pad om goed geïnformeerde beleggingsbeslissingen te nemen.

“Ook als je in ETF’s wilt beleggen, moet je beginnen bij het begin. Stel voor jezelf een plan op met je risicoprofiel, je doelstelling en je beleggingshorizon”, adviseert Jolien Brouwer, hoofd van ETF’s in de Benelux bij de vermogensbeheerder Invesco. “Aan de hand daarvan kun je bepalen hoeveel van je portefeuille je wilt beleggen in de verschillende activaklassen, zoals aandelen en obligaties. Zodra je dat voor ogen hebt, kun je per klasse kijken wat het aanbod is. Dat maakt het veel overzichtelijker.”

Een goed vertrekpunt zijn de factsheet en het key information document (KID). “Dat zijn twee standaarddocumenten die voor elke ETF verplicht gepubliceerd worden”, zegt Jolien Brouwer. “De factsheet is een goed beginpunt. Daar staat in welke index de ETF volgt, of die dat volgens bepaalde regels doet, hoelang hij al bestaat, welke kosten eraan verbonden zijn, en of er een duurzaamheidsbeleid is.” In de KID staan meer gegevens over de risico’s.

Om het aanbod nog verder te leren kennen zijn specifieke vergelijkingswebsites handig, zoals JustETF en Morningstar. Bij beide kunnen beleggers via allerlei filteropties een lijst opstellen met ETF’s. Om dat efficiënt te doen is het raadzaam de belangrijkste criteria te overlopen die belangrijk zijn om een geïnformeerde keuze te maken.

1. Index

“De index is de essentie van elke ETF”, zegt Tim Nijsmans. Die bepaalt waarin het product belegt. Een artificiële-intelligentie-index bevat veel minder en heel andere aandelen dan de MSCI World. Het aanbod aan indexen en dus aan ETF’s is de jongste jaren geëxplodeerd. Naast de gewone ETF’s, die een standaardkorf van aandelen of obligaties volgt, bestaan er ook thema-ETF’s, sector-ETF’s, actieve ETF’s, factor-ETF’s, gemengde ETF’s en dies meer. Dat maakt de keuze er niet makkelijker op.

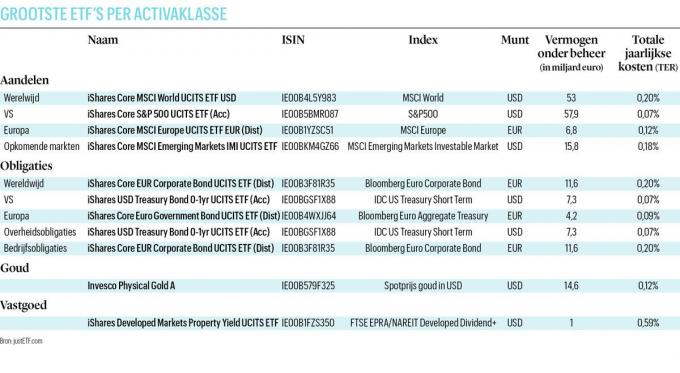

Voor beginnende beleggers kunnen enkele vuistregels helpen. “Ga voor zo breed mogelijke indexen die al lang bestaan en waar weinig aan verandert. Die vind je zowel voor obligaties als aandelen. Daarmee bouw je de basis van een portefeuille”, adviseert Tim Nijsmans. “Voor beginnende beleggers is een drietal kern-ETF’s een goed vertrekpunt”, voegt Stephan Desplancke toe.

2. Kosten

Een volgende toetssteen zijn de kosten. Zoals gezegd zijn die bij ETF’s doorgaans veel lager dan bij actief beheerde fondsen, maar onderling kunnen er nog verschillen zijn. “De total expense ratio (TER) is de belangrijkste kostengraadmeter”, stelt Stephan Desplancke. Die geeft de totale kosten weer en staat altijd vermeld op de factsheet. “Het is vooral belangrijk de kosten te vergelijken van hetzelfde type ETF van verschillende aanbieders.” De kosten van een ETF die in fysiek goud belegt afzetten tegen die van een aandelen-ETF die de S&P 500 volgt, zou geen eerlijke vergelijking opleveren.

De ETF met de laagste kosten is evenwel niet noodzakelijk de beste keuze. “Synthetische ETF’s (zie verder bij ‘type’, nvdr) zijn doorgaans goedkoper dan fysieke, maar ik verkies vaak de laatste, omdat die de beleggingen zelf aanhouden. Ook al is dat duurder, het geeft iets meer gemoedsrust”, zegt Tim Nijsmans.

3. Grootte

Een volgende belangrijke factor om op te filteren is de omvang van het beheerde vermogen van een ETF, in beleggersjargon aangeduid met de term assets under management (AUM). “Nadat ik een eerste selectie heb gemaakt in een categorie – bijvoorbeeld ETF’s die enkel aandelen volgen – kijk ik altijd naar welke de grootste zijn”, zegt Stephan Desplancke. “Doorgaans geldt: hoe groter het beheerde vermogen, hoe meer liquide of verhandelbaar de ETF is en hoe efficiënter hij beheerd wordt. Een hogere liquiditeit zorgt ook voor een kleiner verschil tussen de aan- en verkoopprijs voor de belegger, wat dan weer voor lagere kosten zorgt.”

4. Aanbieder

De grootte en het zakenmodel van de ETF-aanbieders zijn ook aandacht waard. “Het belangrijkste is dat ETF’s tot de kernactiviteiten van een uitgever behoren. Bij grote partijen waarvan ETF’s de kern van hun zakenmodel zijn, ben je zekerder van de continuïteit en de stabiliteit”, zegt Stephan Desplancke. “Wat niet wil zeggen dat je kleine partijen moet uitsluiten. Een kleine aanbieder die volop inzet op ETF’s en sterk groeit, kan ook goede producten hebben.”

De grootte van de uitgever speelt ook een rol in de kosten. “Het belangrijkste voor ETF-uitgevers is het volume. De marges zijn heel klein, dus moeten ze veel handelsvolume kunnen draaien om de kosten te beheersen en er zelf ook nog iets aan te verdienen. Bij grote spelers verloopt die kostenbeheersing vaak efficiënter”, zegt Desplancke.

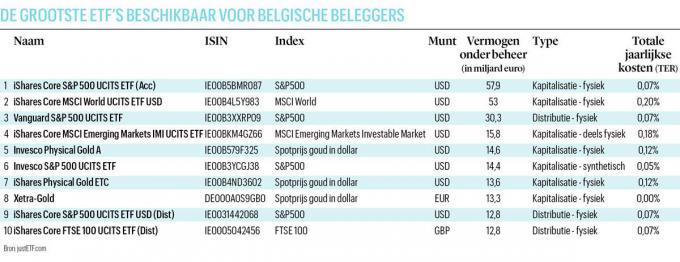

5. Type

Er zijn verschillen tussen types ETF’s. Een belangrijk onderscheid is dat tussen fysieke en synthetische ETF’s. Dat heeft te maken met hoe een ETF de waarde van zijn index volgt. De meest voor de hand liggende manier is door alle onderdelen of een representatief onderdeel van een index te kopen. Dat doen fysieke ETF’s. Een fonds dat de S&P 500 volgt, koopt de aandelen van alle vijfhonderd bedrijven in die index. Synthetische ETF’s gebruiken afgeleide producten – oftewel derivaten – om bepaalde indexen te volgen. Doordat ze niet zelf de onderliggende aandelen, obligaties of andere beleggingen van een index aanschaffen, wordt dat als minder veilig beschouwd. Daarom de vuistregel: kies voor een fysieke ETF, ook al is die soms wat duurder.

“Voor sommige beleggingen, zoals grondstoffen, kun je niet anders dan voor een synthetische versie kiezen, want er zijn geen ETF’s die in fysieke grondstoffen beleggen, uitgezonderd edelmetalen zoals goud. Zij nemen een positie op de verschillende grondstoffenmarkten via futures, wat afgeleide producten zijn”, legt Stephan Desplancke uit.

Een ander onderscheid is dat tussen kapitalisatie- en distributie-ETF’s. Die eerste beleggen de dividenden van de aandelen die ze beheren hebben opnieuw in de ETF. Distributie-ETF’s keren die uit aan de koper, net zoals een dividend bij een gewoon aandeel. Op die winstuitkeringen wordt in België 30 procent roerende voorheffing ingehouden.

6. Belastingen

Naast die roerende voorheffing worden op ETF’s nog andere belastingen geheven, wat de keuze kan beïnvloeden. Op alle aan- en verkopen van ETF’s is beurstaks verschuldigd, maar die verschilt afhankelijk van waar de ETF geregistreerd is. Voor kapitalisatie-ETF’s die in België geregistreerd zijn, geldt een beurstaks van 1,32 procent bij de aan- en verkoop. Als zo’n ETF in een ander Europees land is geregistreerd, bedraagt de beurstaks slechts 0,12 procent. “Als je dat op de aan- en verkoop telt, is dat een verschil van meer dan 2 procent, wat niet niks is”, zegt Tim Nijsmans.

ETF-aanbieders geven op hun website onder de ISIN-codes van hun ETF’s aan in welk land ze geregistreerd staan. “Je kunt bij je broker ook een order voor een bepaalde ETF ingeven”, raadt Tim Nijsmans aan. “Voordat je het order definitief bevestigt, krijg je een overzicht van alle kosten. Als daar een beurstaks van 1,32 procent bij staat, kun je het order alsnog annuleren en een andere ETF kiezen.”

Daarnaast geldt de zogenoemde Reynders-taks, vernoemd naar de voormalige minister van Financiën. Dat is een belasting van 30 procent op de meerwaarde bij de verkoop van het obligatiedeel van een ETF. Een belegger die 100 euro winst heeft wanneer hij een ETF verkoopt die uit obligaties bestaat, zal daar 30 euro Reynders-taks op betalen. Als die ETF voor de helft met obligaties is samengesteld, bedraagt die heffing 30 procent op de helft van de meerwaarde, of 15 euro.

7. Beleggingsaanpak

Zoals gezegd bestaat de basis van een ETF-portefeuille het best uit slechts enkele zo gewoon en gediversifieerd mogelijke producten. Maar zoals gezegd bestaat er een enorm aanbod aan ETF’s die beleggen volgens een bepaalde stijl of die focussen op bepaalde thema’s, sectoren of regio’s.

“Je begint het best niet met zulke gespecialiseerde ETF’s, want die zijn vaak volatieler”, raadt Tim Nijsmans nog eens aan. “Dat aanbod is vooral zo uitgebreid om mensen te verleiden. De keuze voor zo’n niche-ETF is deels een actieve keuze, terwijl dat passieve karakter bij ETF’s net een troef is. Maar als je een portefeuille hebt opgebouwd met een goede basis, kun je met zulke ETF’s wel bepaalde accenten leggen. Daar kun je een kleiner deel van je portefeuille voor reserveren.”

Voor meer actieve beleggers zijn die niche-ETF’s een manier om in te spelen op veranderende omstandigheden. “Stel dat je ervan uitgaat dat er een recessie aankomt, dan zou je een deel van je portefeuille in een low volatility-ETF kunnen beleggen. Die bevat aandelen die in economisch slechte tijden minder schommelen”, zegt Stephan Desplancke. Al waarschuwt hij voor overdiversificatie. “Je kunt het beter vermijden in tientallen ETF’s tegelijk te beleggen. Dat is te veel.”

8. Brokers

Zodra beleggers een of meer ETF’s hebben gekozen, is het zaak een broker of effectenmakelaar te vinden waar ze die kunnen kopen. De meeste onlinebrokers in België hebben een ruim aanbod aan ETF’s. Beleggers moeten zich ook afvragen of die broker de belastingadministratie voor zijn rekening neemt, of dat zij dat zelf moeten doen. “Sommige buitenlandse brokers geven niet de roerende voorheffing door die verschuldigd is op distributie-ETF’s, of ze houden de beurstaks niet af. Dat moet je zelf achteraf aan de Belgische belastingadministratie aangeven. Wees daar alert voor”, waarschuwt Tim Nijsmans.

Brokers rekenen transactiekosten aan, waardoor het niet loont met heel kleine bedragen in ETF’s te beleggen. “Als een transactie minstens 15 euro kost en je slechts 500 euro belegt, is dat meteen 3 procent van je inleg”, zegt Tim Nijsmans. “Het is belangrijk op regelmatige basis te beleggen, maar spaar lang genoeg om per keer een voldoende groot bedrag in te leggen. Je belegt het best om de drie of zes maanden een groter bedrag dan elke maand een klein bedrag, waardoor de kosten veel te zwaar zouden wegen.”

Transactiekosten verschillen afhankelijk van het bedrag, de beurs waarop wordt gehandeld en de broker. Het is zaak vooraf de tarieflijsten van de verschillende brokers te bekijken, vooraleer bij een van hen een effectenrekening te openen.

Nog een laatste tip: niet meer omkijken

Voor beleggers die wel willen profiteren van de beurzen maar er zelf niet te veel tijd en energie aan willen besteden alvast deze: “Bepaal je beleggingsplan. Kies waarin je wilt beleggen, stap daar gespreid over de tijd in en kijk er dertig jaar niet naar om”, zegt Jolien Brouwer. “Kopen en er zo weinig mogelijk naar kijken”, adviseert ook Tim Nijsmans. “Wis de beleggingsapps op je smartphone.”

1.900 ETF’s

zijn in Europa beschikbaar.