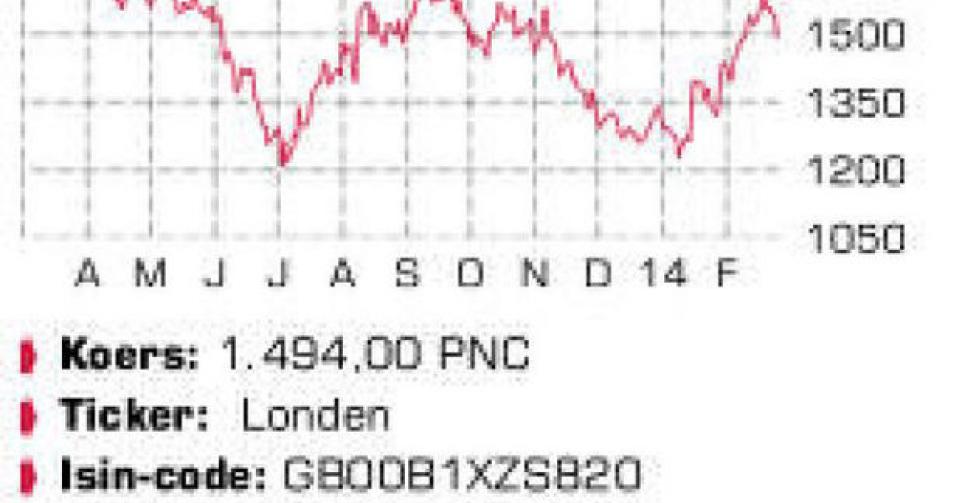

Anglo American is iets duurder dan de andere gediversifieerde grondstoffengroepen en levert ook een lager rendement op.

Van het rijtje gediversifieerde grondstoffengroepen staat Anglo American het minst ver in zijn herstructureringsinspanningen. Anglo American is meer gediversifieerd dan de andere grote mijngroepen (Rio Tinto, BHP Billiton en Vale), die sterk afhankelijk zijn van ijzererts. Bij Anglo is iets minder dan de helft van de operationele winst van ijzererts afkomstig. De bijdrage van koper komt uit op ongeveer een kwart en diamant levert 15% van de groepswinst op. Het resterende deel komt van steenkool, platina en nikkel, dat vorig boekjaar wel verlieslatend was.

Het goede nieuws is dat de aanslepende problemen bij het Minas Rio-ijzerertsproject in Brazilië eindelijk achter de rug zijn. De aanhoudende budgetoverschrijdingen en de afschrijving van 4 miljard USD kostten uiteindelijk het hoofd van CEO Cynthia Carroll. Verwacht wordt dat de mijn in het vierde kwartaal operationeel is. Ook de uitgaven voor het Grosvenor-steenkoolproject in Australië blijven voorlopig binnen het vooropgestelde budget. De opkuis van de nieuwe CEO Mark Cutifani, de voormalige topman van Anglogold Ashanti, omvatte vorig jaar nog meer afschrijvingen voor 1,9 miljard USD. De grootste hap ging naar de nikkelactiviteit, waarop een waardevermindering van 700 miljoen USD werd geboekt. Verder werd onder meer nog afgeschreven op een koperproject in Peru, een steenkoolmijn in Australië en de Zuid-Afrikaanse platina-activa.

De groep heeft een belang van bijna 80% in Anglo American Platinum (Amplats), de grootste platinaproducent ter wereld met een aandeel van 38% in de wereldwijde productie. De Zuid-Afrikaanse platina-industrie kampt sinds eind januari met een staking over de loon- en arbeidsvoorwaarden. Een oplossing voor het conflict lijkt nog niet meteen in zicht. Anglo zal in 2014 7 tot 7,5 miljard USD aan kapitaaluitgaven spenderen. Dat is flink hoger dan de 6,3 miljard USD van vorig jaar, en de groep gaat daarmee tegen de trend in. De investeringen zullen zich vooral concentreren op steenkool (de thermal-coalvariant voor elektriciteitsproductie) en koper. De koperafdeling kon vorig jaar een recordproductie voorleggen (775.000 ton), maar dat werd tenietgedaan door de lagere prijzen, waardoor de operationele winst ongewijzigd bleef op 1,74 miljard USD. Vanaf volgend jaar zouden de kapitaaluitgaven opnieuw terugvallen.

Door de vele afschrijvingen werd 2013 afgesloten met een nettoverlies van 961 miljoen USD. De bedrijfskasstroom (ebitda) en de onderliggende operationele winst lagen met respectievelijk 9,52 en 2,67 miljard USD wel boven de verwachtingen. Het dividend blijft ongewijzigd op 0,85 USD per aandeel. Anglo gaat dus niet mee in de trend van dividendverhogingen, zoals Rio Tinto al aankondigde en wat ook BHP Billiton wellicht zal doen. De mijngroep sloot het boekjaar af met een nettoschuldpositie van 10,7 miljard USD, wat met een schuldgraad van 22,2% overeenkomt.

Conclusie

Anglo American is iets duurder dan de andere gediversifieerde grondstoffengroepen en levert ook een lager rendement op. Daartegenover staat dat het herstelpotentieel bij Anglo groter is en dat de grootste afschrijvingen intussen achter de rug zijn. De lagere afhankelijkheid van ijzererts kan ook een voordeel zijn.

Advies: kopen

Risico: hoog

Rating: 1C