De Belgen zitten op een gigantisch vastgoedvermogen. Velen willen dat zo voordelig mogelijk overlaten aan de volgende generatie. Tegelijk zijn ze terughoudend om hun greep op dat onroerend vermogen – vaak hun gezinswoning – los te laten. Nochtans is het mogelijk fiscaalvriendelijk te schenken zonder de controle te verliezen.

De Belgen zijn rijk en het grootste deel van hun bezit bestaat uit vastgoed. Veel van dat vastgoedvermogen zit bij de oude generatie, waardoor steeds meer Belgen nadenken over ze hoe dat onroerend vermogen zo fiscaalvriendelijk mogelijk kunnen doorgeven aan de volgende generatie.

Successieplanning voor onroerende goederen zit daardoor in de lift. Maar naast de rationele, cijfergedreven argumenten achter die trend zit aan erven en schenken ook een belangrijke emotionele kant, die vaak onderbelicht blijft. “Je kunt successieplanning en de fiscale optimalisatie ervan niet puur rationeel bekijken, want je doet dat in het vooruitzicht van een overlijden. Daar zit altijd een emotionele kant aan”, zegt Ayfer Aydogan, expert erfenisplanning en fiscaal advocate.

Tussenpersoon met voelsprieten

Die emoties wegen zwaarder met de leeftijd. “Zelfs de meest rationele mensen hebben het moeilijk met schenken. Je zou denken dat hoe ouder mensen worden, hoe meer ze het belang van fiscaalvriendelijk schenken inzien, maar net die confrontatie met de eindigheid van het leven maakt dat hoogbejaarde mensen doorgaans minder snel de stap zetten om te schenken dan bijvoorbeeld zestigers of zeventigers”, stelt ze vast. “Vijftigers en zestigers gaan makkelijker om met dat idee dan tachtigers”, weet ook Bart Chiau, expert successieplanning bij de verzekeraar NN en gastprofessor aan de UGent.

‘Een schenking aan de kinderen is onherroepelijk. Maar je kunt wel mechanismen inbouwen, waardoor je als schenker nog veel zeggenschap behoudt’

Het onderwerp kan ook tot spanningen leiden tussen ouders en kinderen. “De kinderen bekijken het rationeel en wijzen op de feitelijke voordelen van fiscaalvriendelijk schenken, maar ze willen natuurlijk niet de indruk wekken dat ze uit zijn op het vermogen van hun ouders. Dat maakt het vaak heel delicaat. Het helpt dan als je een tussenpersoon hebt die goed aanvoelt waar de gevoeligheden liggen. Je zoekt het best naar iemand die daar wat voelsprieten voor heeft ontwikkeld”, vertelt Ayfer Aydogan.

“Luisteren is heel belangrijk om die gevoeligheden bloot te leggen. Sommige successieplanners zouden mensen bijna verplichten om te schenken, maar je mag niemand dwingen. Een ander uiterste is te verbieden om te schenken”, zegt Bart Chiau. “Maar om te schenken moet de relatie met alle kinderen wel goed zijn.”

“Elke familie is anders, en daarmee zijn ook de gevoeligheden telkens anders”, zegt Ayfer Aydogan. “In al die jaren heb ik geleerd dat het op een gegeven moment heel duidelijk wordt of er geschonken zal worden of niet. Welke rationele argumenten je ook uit je hoed tovert, als iemand niet overtuigd is, zal die de stap niet zetten. Professionele tussenpersonen mogen geen druk opleggen.”

Angst voor kosten

Maar er zijn wel manieren om met een schenking tegemoet te komen aan die gevoeligheden of terughoudendheid. Enerzijds zien oudere mensen de fiscale logica van schenken in, anderzijds willen ze toch de controle behouden over hun vermogen, waaronder hun vastgoed. Dat is perfect mogelijk, zeggen de twee experts. “Een schenking aan de kinderen is onherroepelijk. Daar kun je niets aan veranderen, maar je kunt wel bepaalde mechanismen inbouwen, waardoor je als schenker nog veel zeggenschap behoudt, of zelfs aanspraak kan blijven maken op de inkomsten uit een onroerend goed”, zegt Ayfer Aydogan.

“Je kunt voorwaarden koppelen aan een schenking”, bevestigt Bart Chiau. “Zo kan iemand die de ouderlijke woning aan haar of zijn kinderen schenkt het vruchtgebruik of het woonrecht behouden. Daar kun je nog bijkomende voorwaarden aan koppelen. Het is aan de begiftigden van de schenking om die te aanvaarden of niet.”

Hij illustreert het met een voorbeeld. “Stel dat ouders hun woning, die 300.000 euro waard is, aan hun twee kinderen willen schenken. Doen ze dat met behoud van vruchtgebruik, dan gaat de blote eigendom naar de kinderen. Zij, of de ouders, betalen de schenkbelasting. De ouders kunnen er blijven wonen. Als een van hen overlijdt, gaat het vruchtgebruik naar de langstlevende partner, en als die overlijdt, lost het vruchtgebruik op en komt de woning goedkoop bij de kinderen terecht. Zij kunnen die woning daarna nog fiscaal voordelig onder elkaar verdelen.” Tegelijk waarschuwt Chiau voor nadelen. “Als de ouders die woning daarna nog willen verkopen, moeten de kinderen daarmee akkoord gaan.”

‘Een schenking van onroerend goed gebeurt altijd via een notariële akte, wat de schenkers zekerheid biedt dat de voorwaarden uitgevoerd worden’

Een mogelijke reden om de gezinswoning te verkopen, kan zijn om met de opbrengst de kosten van een woon-zorgcentrum te dragen. De angst voor de kosten van hun oude dag leeft bij veel mensen. Ook daar kan een schenking met voorwaarden aan tegemoetkomen. “Je zou de gezinswoning kunnen schenken onder de voorwaarde dat als een schenker, of beide schenkers, naar een woon-zorgcentrum moeten verhuizen en hun pensioen niet volstaat om die kosten te dekken, de kinderen dan bijleggen”, zegt Bart Chiau. “Een schenking van onroerend goed gebeurt altijd via een notariële akte, wat de schenkers zekerheid biedt dat die voorwaarden uitgevoerd zullen worden.”

Vroeg begonnen

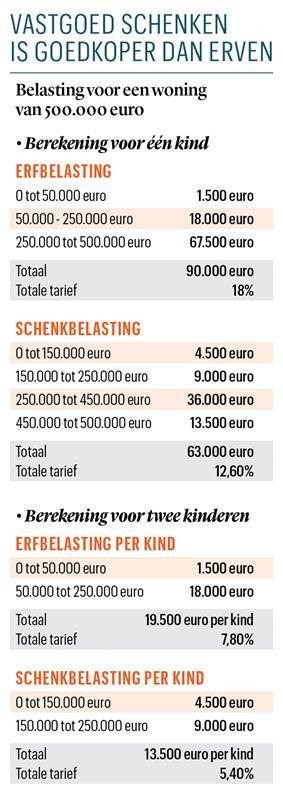

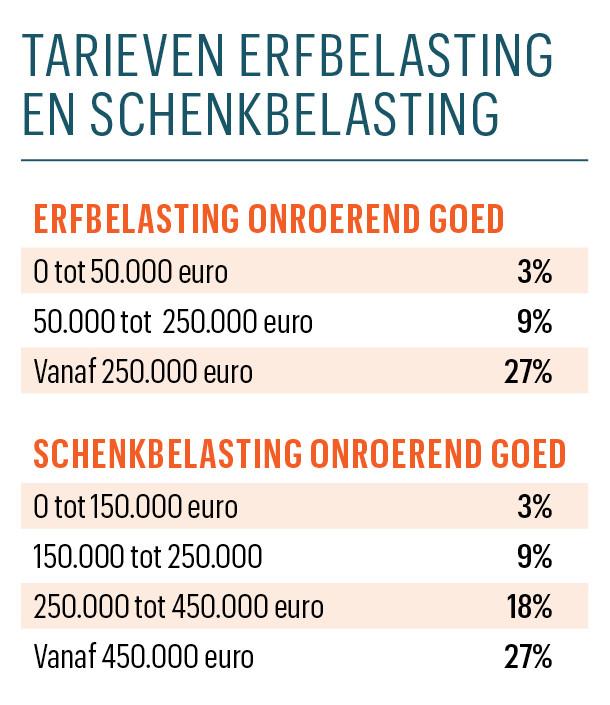

Een onroerend goed schenken is fiscaal voordeliger dan het te verkrijgen via een erfenis. Roerende goederen zoals geld kunnen belastingvrij worden geschonken via een bankgift, maar een schenking van vastgoed gebeurt altijd via een notariële akte, die geregistreerd wordt. Daarop is altijd schenkbelasting verschuldigd, maar er zijn manieren om die tot een minimum te beperken.

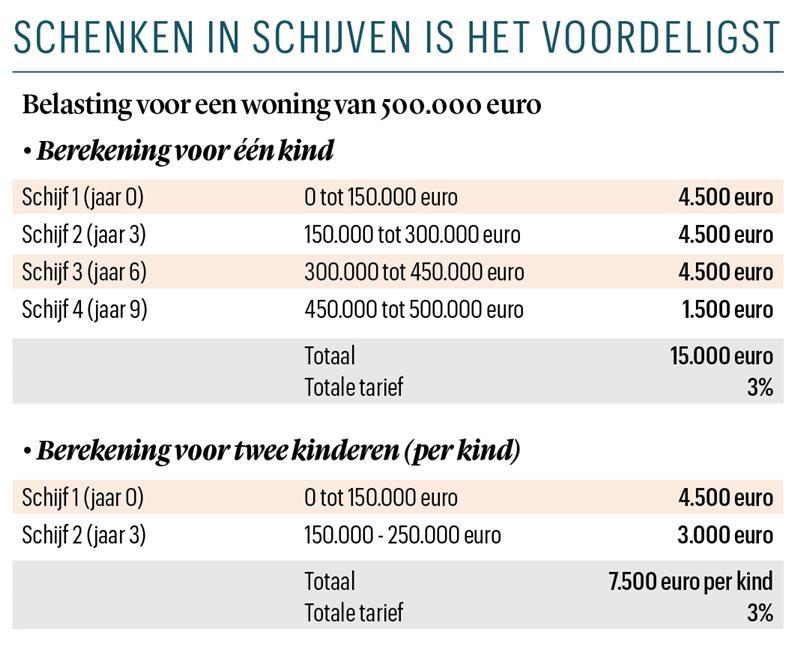

Er zijn twee opties om een onroerend goed te schenken: in zijn geheel of in schijven. “In schijven van 150.000 euro per keer kun je tegen het minimale tarief van 3 procent schenken aan de kinderen. Je moet er wel telkens drie jaar tussenlaten om opnieuw tegen dat laagste tarief te kunnen schenken”, legt Ayfer Aydogan uit. “Wie daarvoor kiest, moet dus goed kijken naar de waarde van het vastgoed en de tijd die er nodig is om het fiscaal optimaal door te geven. Mensen met een groot vastgoedpatrimonium moeten al jaren voor hun overlijden starten met schenken, om dat zo voordelig mogelijk over te dragen”

Maar die fiscale voordelen mogen geen reden zijn om onbezonnen een schenking te doen. “Ik geef altijd het voorbeeld van mensen die pas met pensioen zijn”, vertelt Bart Chiau. “Hun huis is afbetaald en ze hebben net hun groepsverzekering geïncasseerd. Sommigen zouden dat geld meteen aan de kinderen schenken, maar ze vergeten dat het leven van een actieve gepensioneerde veel kan kosten. En ze hebben nog geen idee hoe oud ze zullen worden, welke zorg ze later nodig zullen hebben en wat dat zal kosten. Daarom raad ik altijd aan niet te veel te schenken, want je weet niet hoe het einde van je leven zal verlopen.”

Voor heel veel Vlamingen is de gezinswoning het belangrijkste onderdeel van hun vermogen. De gunstige schenktarieven kunnen verleidelijk zijn om die woning op tijd aan de kinderen te schenken, maar ook daar is voorzichtigheid geboden. “Als de gezinswoning je enige vermogen is, mag je die niet halsoverkop wegschenken”, waarschuwt ook Ayfer Aydogan. “Dat is vooral belangrijk om het comfort van de langstlevende partner te vrijwaren. Als je je gezinswoning aan je kinderen hebt geschonken, blijf je van hen afhankelijk. Soms is er discussie over wie wat betaalt voor het onderhoud of voor grote kosten. En als je de woning wilt verkopen, moet iedereen daarmee akkoord zijn.”

‘Het is een misverstand te denken dat enkel grote vermogens manieren hebben om hun nalatenschap fiscaalvriendelijk te regelen’

Voor wie nog bijkoopt

Schenken is gunstig voor mensen die al vastgoed hebben, maar daarnaast is de gesplitste aankoop een onderbelichte optie voor een fiscale optimalisatie. “Die is vooral interessant voor mensen die op het punt staan vastgoed te kopen of bij te kopen”, stelt Ayfer Aydogan. “Daarmee koop je vastgoed samen met toekomstige erfgenamen en splits je het vruchtgebruik en de blote eigendom. Zo vermijd je dat er na je overlijden nog een overdracht moet gebeuren.”

Aydogan illustreert dat met een voorbeeld. “Stel dat ouders met hun kinderen een appartement aan zee van 400.000 euro kopen. De ouders kopen het vruchtgebruik en de kinderen de blote eigendom. Als dat vruchtgebruik tegen 100.000 euro wordt gewaardeerd, kunnen de ouders de overige 300.000 euro belastingvrij via een bankgift aan hun kinderen storten, waarop geen schenkbelasting verschuldigd is. Daarmee kopen zij de blote eigendom. Als de ouders overlijden, dooft het vruchtgebruik uit en valt het vastgoed belastingvrij aan de kinderen toe. Het enige risico is dat als de ouders binnen de drie jaar na die bankgift sterven, de kinderen op die 300.000 euro erfbelasting moeten betalen. Om dat risico te vermijden, kunnen ze de bankgift via een notaris laten registreren, maar dan betalen ze schenkbelasting.”

Beide experts merken een grotere interesse in successieplanning. “Op infoavonden komen honderd tot driehonderd mensen af. Steeds meer mensen zijn ermee bezig. Iedereen zou ermee bezig moeten zijn, ook de kleine vermogens”, zegt Bart Chiau. “Het is een misverstand te denken dat enkel grote vermogens manieren hebben om hun nalatenschap fiscaalvriendelijk te regelen. Ook mensen met een beperkt of een bescheiden vermogen hebben toegang tot advies en technieken om dat te doen”, benadrukt Ayfer Aydogan.

Miljarden op zoek naar successieplanning

Volgens de Nationale Bank bedraagt het totale vastgoedvermogen van de Belgen bijna 1.900 miljard euro. Veel daarvan is in handen van de oudere generatie. “De naoorlogse babyboomers hebben een groot vermogen opgebouwd, vooral in onroerend goed”, vertelt Bart Chiau, expert successieplanning bij de verzekeraar NN. Dat maakt dat de komende jaren al dat vastgoed overgaat naar de volgende generatie. “Er komt een miljardensneeuwbal af op de volgende generatie als die babyboomers, die nu tussen 63 en 78 jaar oud zijn, de volgende jaren zullen overlijden. We zitten nog maar aan het begin van die golf. Die gaat in de komende tien, twintig, dertig jaar toenemen”, zegt Bart Chiau.

Van onroerend naar roerend

Het is nog voordeliger om roerende goederen, zoals aandelen van een vennootschap, te schenken dan vastgoed. Mensen met veel vastgoed kunnen daarmee in de verleiding komen om hun onroerende vermogen in een vennootschap onder te brengen en de aandelen daarvan te schenken. “Als je dat enkel doet om fiscale redenen, zal de fiscus dat als fiscaal misbruik beschouwen”, waarschuwt Ayfer Aydogan. “Bovendien, als het om residentieel vastgoed gaat, betaal je 12 procent registratiebelasting als je dat in een vennootschap onderbrengt.”

Er zijn ook kosten aan verbonden, waarschuwt Bart Chiau. “Je moet een boekhouding voeren en er zijn andere belastingen verschuldigd, zoals een meerwaardebelasting, als je dat vastgoed weer uit de vennootschap haalt.”