2020 was niet alleen het jaar van de coronapandemie en de dominantie van de techreuzen op de beurzen, maar ook dat van de heropstanding van de cryptomunten. De koers van de bitcoin zocht vorige week nieuwe hoogtepunten op. Er zijn gelijkenissen met de wilde rit van 2016-2017, maar zeker ook verschillen.

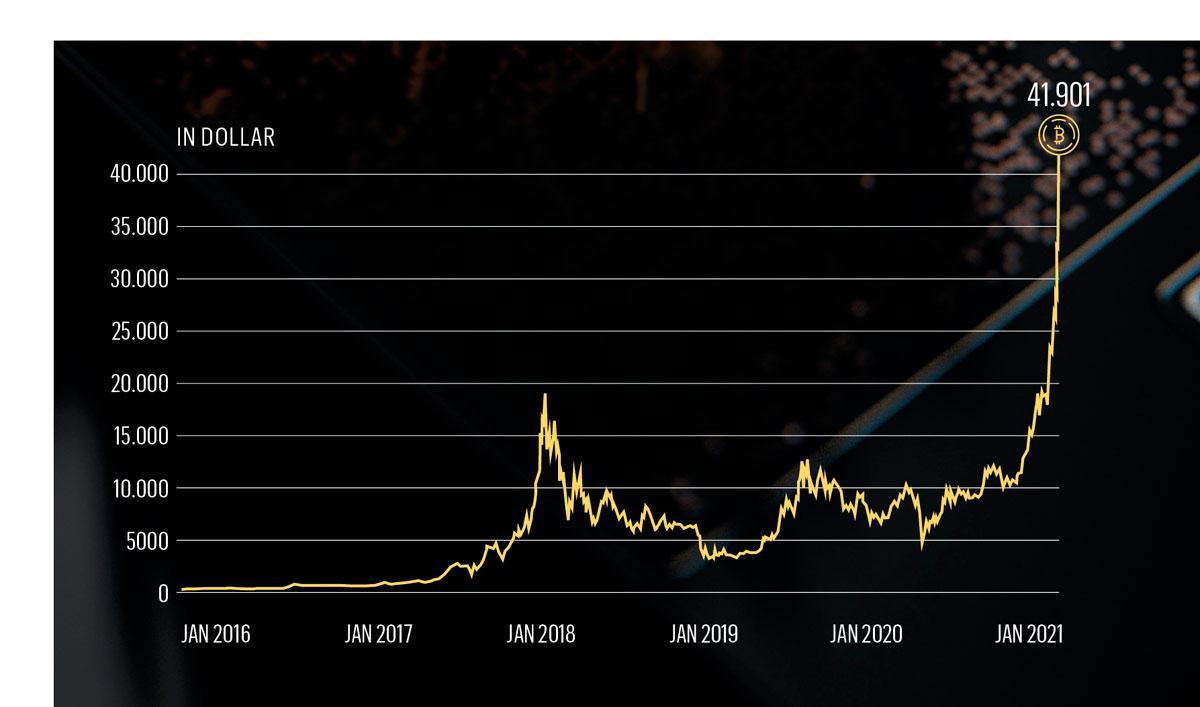

De cryptomunten staan weer volop in de aandacht van de beleggers. Nochtans leken ze hun beste tijd gehad te hebben, na hun wilde rit in 2016-2017. Toen ging de koers van de bekendste digitale munt, de bitcoin, maal veertig tot een piek in de buurt van 19.000 dollar. De zomer ervoor was een bitcoin nog 5000 dollar waard. Maar in 2018 kelderde de munt met eenzelfde rotvaart. Ze raakte 80 procent van haar waarde kwijt. Het leek het einde van de zoveelste zeepbel in de financiële geschiedenis. In 2019 piepte de bitcoin weer even boven 10.000 dollar, maar in de paniek van de beleggers na de uitbraak van de coronapandemie in maart ging hij mee kopje-onder met de rest van de beurzen. De bitcoin zakte onder 4000 dollar, om dan aan een spectaculaire remonte te beginnen, die de digitale munt naar een piek boven 40.000 dollar bracht, of al het dubbele van de vorige piek van eind 2017. Is het opnieuw voor even, of zal de hausse deze keer duurzamer zijn?

Het aanbod groeit almaar trager

Er zijn zeker gelijkenissen met de sprong van ruim drie jaar geleden, maar er zijn ook verschillen. De hausse van begin dit jaar hangt deels samen met het aanbod. De bitcoin is in essentie een stukje software op een computer. Met de rekenkracht van computers kun je bitcoins ‘mijnen’ (opdelven). Omdat de bitcoin een gedecentraliseerde digitale munt is (lees: volledig onafhankelijk van overheden), kan iedereen deelnemen aan dat mijnen. Het vergt wel heel veel rekenkracht, waarvoor de ‘mijners’ een vergoeding krijgen. Die is in het voorjaar van 2020 voor de derde keer gehalveerd (halving of the halvening in het jargon van cryptonerds). Het wordt dus minder rendabel om nog bitcoins te mijnen, wat de groei van het aanbod vertraagt. Hoe dan ook is er een limiet van 21 miljoen bitcoins op het aanbod. Intussen zijn er 18,6 miljoen in omloop. We naderen dus 90 procent van het maximale aantal. Schaarste is altijd een belangrijke ondersteunende factor voor de prijs van een goed. Na de vorige twee halvenings, in november 2012 en juli 2016, versnelde de stijging van de bitcoinprijs ook fors in de twee jaren daarna.

Met dank aan de crisis

De klim van de voorbije maanden kwam dus niet onverwacht. Wel verrassend is dat die een stuk explosiever verloopt dan de vorige keer. Dat heeft te maken met de motivatie van de kopers. Want ook van een schaars goed stijgt de prijs pas als de vraag toeneemt.

Het is geen toeval dat de cryptomunten een kind van de bankencrisis zijn. Het financiële systeem daverde toen op zijn grondvesten. De overheden moesten massaal tussenkomen, om het vertrouwen overeind te houden. Dat sloeg een flink gat in hun begrotingen, en de centrale banken kozen voor een ander monetair beleid, gebaseerd op het opkopen van obligaties. De reële rente zakte onder nul en de landen zagen hun schulden oplopen. Om de geldontwaarding te ontlopen, zochten beleggers alternatieven in munten buiten het officiële circuit.

Investeerders zoeken bescherming buiten het klassieke geldsysteem. Dat zorgt voor een forse stijging van de vraag naar virtuele munten.

Ook nu veroorzaakt een ernstige crisis hoog oplopende overheidsschulden. Het is toeval, maar de halvening van 2020 kon voor de waarde van de bitcoin bijna niet beter getimed zijn: ze viel samen met de uitbraak van de coronapandemie. Nog meer dan bij de financiële crisis in 2008-2009 moesten overheden en centrale bankiers met miljarden dollars en euro’s smijten om een depressie te vermijden. De pandemie verergert in extreme mate de wereldwijde schuldenpandemie, en de centrale bankiers houden de reële rente zo laag mogelijk. Opnieuw zoeken investeerders die bescherming buiten het klassieke geldsysteem. Ze vrezen dat de schuldenexplosie tot een forse inflatie-opstoot zal leiden en tot een verdere ontwaarding van de koopkracht van het klassieke geld. Dat zorgt voor een forse stijging van de vraag naar virtuele munten.

Olifant in de porseleinkast

Oorspronkelijk sprongen vooral de millennials, de generatie geboren tussen 1981 en 1996, op de rollercoaster van de cryptomunten. Zij zijn opgegroeid tijdens de bankencrisis, hun relatie met klassieke banken is heel los, en bovendien zijn ze tuk op nieuwe technologie. Een belangrijk verschil met de wilde rit die de bitcoin nu maakt, is dat ook andere generaties en niet alleen particuliere beleggers instappen. Ook grote en belangrijke institutionele partijen zoeken hun heil in cryptomunten. De beslissing van de betaalreus PayPal om zijn klanten toe te laten cryptomunten te gebruiken, was het beste nieuws in jaren voor de cryptofans. Daarnaast zijn er uitspraken van grote investeerders, zoals de miljardair Paul Tudor Jones, die stelt dat de bitcoin en andere cryptomunten de komende jaren een belangrijke bescherming zullen bieden tegen geldontwaarding door inflatie.

Dat PayPal zijn klanten toelaat cryptomunten te gebruiken, was het beste nieuws in jaren voor de cryptofans.

Door de schaarste van en de beperkte omvang van de markt voor virtuele munten zijn die grote investeerders olifanten in de porseleinkast. Hun ‘zakgeld’ heeft een impact op de prijs van de digitale munten. Zelfs na de verwoestende klim van de afgelopen maanden is de markt voor cryptomunten slechts 1000 miljard dollar groot. Voor beleggingen in goud is dat 3000 miljard dollar, de aandelenmarkten zijn 103.000 miljard dollar waard en schuldpapier 114.000 miljard dollar. Als uit de aandelen- en obligatieportefeuilles 0,1 procent verschuift richting de cryptomunten, dan jaagt ruim 200 miljard dollar extra op die 18,6 miljoen bitcoins. Dat is voldoende om de prijs van de bitcoin zomaar richting 50.000 dollar te duwen. Een van de grootste banken ter wereld, JPMorganChase, schreef vorige week dat de bekendste cryptomunt op de niet zo lange termijn naar 146.000 dollar kan stijgen. De toekomst moet uitwijzen of het zover komt, maar het zou best weleens kunnen dat we de piek nog niet hebben gezien. Al zal de volatiliteit groot blijven. Dagschommelingen van 10 procent zullen veeleer de regel dan de uitzondering zijn.

Het digitale goud? Ja en nee

De bekende Amerikaanse hedgefundmanager Mike Novogratz noemde de bitcoin “het digitale goud”. Hij is ervan overtuigd dat cryptomunten in de komende vijf jaar almaar meer in het vaarwater van investeringen in goud komen. Zelfs centrale banken denken na over de creatie van eigen cryptomunten. Een aantal fondsen en trackers in cryptomunten zag de afgelopen maanden miljarden dollars extra toestromen, terwijl goudfondsen in diezelfde periode geld zagen vertrekken. Eind 2017 bedroeg de bitcoin-goudratio 15. Eind 2018 was die teruggevallen tot 4. Nu staat die verhouding met 19 op een record.

Daar zijn kanttekeningen bij te plaatsen. Ja, cryptomunten en goud zijn allebei schaars en gelden allebei als een alternatieve belegging. Maar cryptomunten zijn een recent en modieus fenomeen, terwijl goud al enkele duizenden jaren meegaat als veilige haven in moeilijke tijden. Het jaar 2018 heeft bewezen dat de hype rond cryptomunten ook plots over kan zijn. Goud heeft altijd nog een intrinsieke waarde. Bovendien zijn er al heel wat problemen opgedoken met de betrouwbaarheid van de handelsplatformen. Anno 2021 houdt een belegging in het digitale goud beduidend meer risico’s in dan een belegging in fysiek goud.

De volatiliteit is bij cryptomunten ook een veelvoud van die van andere markten. Zoals overal in de financiële wereld staat tegenover een groot potentieel een hoog risico.