Het grootste probleem van de centrale bankiers – de lage rente – is al eeuwen oud. En het wordt alleen maar erger.

Hoe laag kan de rente gaan? Die vraag baart centrale bankiers overal zorgen. Sinds de wereldwijde financiële crisis van 2007-2008 zijn de rentetarieven tot ongekende laagtes gedaald om de groei te ondersteunen. Nu de rentetarieven van de centrale banken in een groot deel van de wereld dicht bij of onder nul liggen, is de ruimte voor verdere verlagingen om een volgende neergang tegen te gaan, beperkt. Als de Amerikaanse Federal Reserve erin slaagt de nominale langetermijnrente op 2 procent of meer te houden, zou ze zich moeten kunnen redden met de hulp van beleidsmaatregelen, zoals de kwantitatieve versoepeling. Dat zei Ben Bernanke, een voormalige voorzitter van de Fed, tijdens de conferentie van de American Economic Association (AEA) op 4 januari. Helaas suggereert een werkdocument dat de Bank of England de dag ervoor had gepubliceerd, dat de tarieven nog verder kunnen dalen.

Langdurige stagnatie

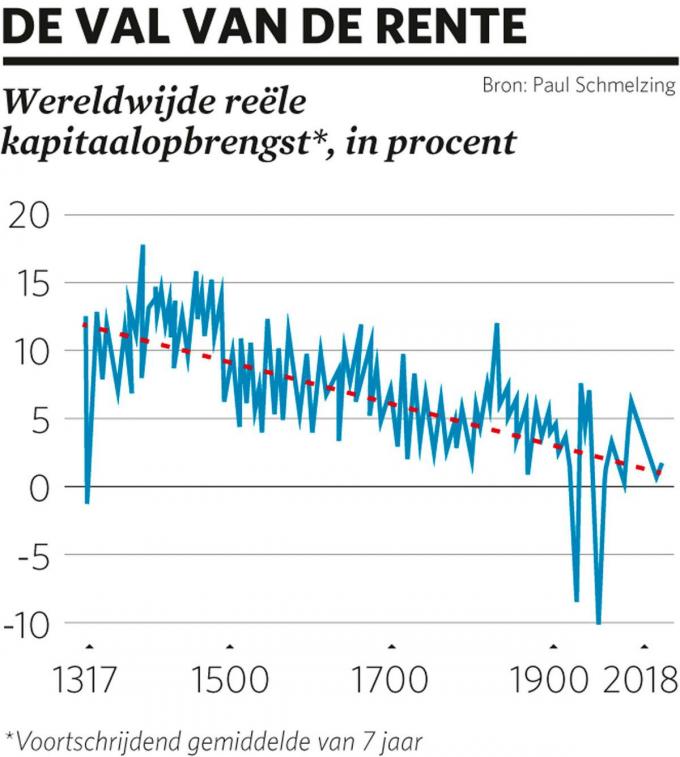

Het meeste onderzoek naar langetermijntrends in de rente is gebaseerd op gegevens uit de afgelopen eeuw. Maar Paul Schmelzing van de Yale School of Management heeft informatie verzameld over reële rentetarieven (gecorrigeerd voor inflatie) die teruggaan tot het begin van de veertiende eeuw, toen het kapitalisme en de vrije markten ontstonden. Hij stelde vast dat de reële rente sinds de late middeleeuwen met 0,006 tot 0,016 procentpunten per jaar is gedaald (zie grafiek). Dat lijkt misschien niet veel, maar dat betekent dat de reële rentevoeten zijn gedaald van een gemiddelde rond 10 procent in de vijftiende eeuw tot slechts 0,4 procent in 2018.

Die conclusie ondermijnt de bewering dat ‘langdurige stagnatie’ een recent economisch probleem is. Het concept won aan belang nadat Larry Summers van Harvard University het in 2013 had gebruikt om de dalende economische groei van de Amerikaanse economie sinds de jaren zeventig te beschrijven. De gegevens van Schmelzing daarentegen suggereren dat een langdurige stagnatie, voor zover daarmee de dalende rentevoeten wordt bedoeld, een kenmerk van het kapitalisme is sinds het ontstaan ervan. Dat de rente daalt sinds begin de jaren tachtig is misschien minder het resultaat van acute problemen, zoals een ouder wordende bevolking, dan van het feit dat de markten gewoonweg teruggrijpen naar een eeuwenoude trend.

Nog grotere uitdaging

Dat plaatst ook vraagtekens bij sommige argumenten in Thomas Piketty’s Kapitaal in de 21ste eeuw, een van de best verkochte economische boeken aller tijden. Die argumenten zijn gebaseerd op de bewering dat de kapitaalopbrengst constant is gebleven en consequent hoger was dan de economische groei. Onder zulke omstandigheden veroorzaakt het kapitalisme een steeds grotere inkomensongelijkheid, beweert Piketty, aangezien er geen krachten zijn die de gestage concentratie van de rijkdom tegengaan. Maar als de reële rente al eeuwenlang daalt, kan er wel degelijk sprake zijn van zo’n kracht.

De conclusies van Paul Schmelzing vormen een nog grotere uitdaging voor de centrale bankiers. Als de historische trend doorzet, zal de wereldwijde reële kortetermijnrente tegen het einde van de jaren 2020 permanent negatief zijn. Zelfs een onconventioneel monetair beleid, gebaseerd op het verlagen van de langetermijnrente, zou dan minder krachtig zijn. Elke hoop op een nominale rente van 2 procent of meer, op de lange termijn, kan een utopie te zijn.