De beheerders van Banque de Luxembourg beleggen in dividenden voor de bescherming, en in smallcaps voor de groei.

Banque de Luxembourg Investments heeft zijn adres op de Boulevard Royal, de slagader van het Groothertogdom Luxemburg. De vermogensbeheerder heeft een dertigtal beleggingsfondsen onder zijn hoede, waar beleggers ongeveer 11,5 miljard euro aan hebben toevertrouwd. Twee fondsen uit het gamma van Banque de Luxembourg zijn BL Equities Dividend en BL European Smaller Companies.

Fondsen met een focus op hoge dividenden zijn in trek. Dat komt niet alleen door de historisch lage rente, maar ook door de hoge waarderingen van aandelen. Een hoog dividend biedt een zekere bescherming tegen koersdalingen. “Maar we zijn niet uit op zomaar een dividend”, benadrukt Jérémie Fastnacht, de beheerder van het fonds BL Equities Dividend. “We zoeken niet de hoogste dividenden, maar de meest duurzame. Dividenden die grotendeels door de vrije cashflow worden gedekt, bieden de beste bescherming.”

“De eerste selectie wordt gemaakt op basis van kwalitatieve, financiële criteria. De definitie van een bedrijf van hoge kwaliteit is: het heeft een solide concurrentievoordeel, het behaalt een hoog rendement op het geïnvesteerde kapitaal en het genereert aanzienlijke cashflows, die het mogelijk maken zowel te herinvesteren in het bedrijf als dividenden uit te keren”, legt Fastnacht uit.

Hoge drempels

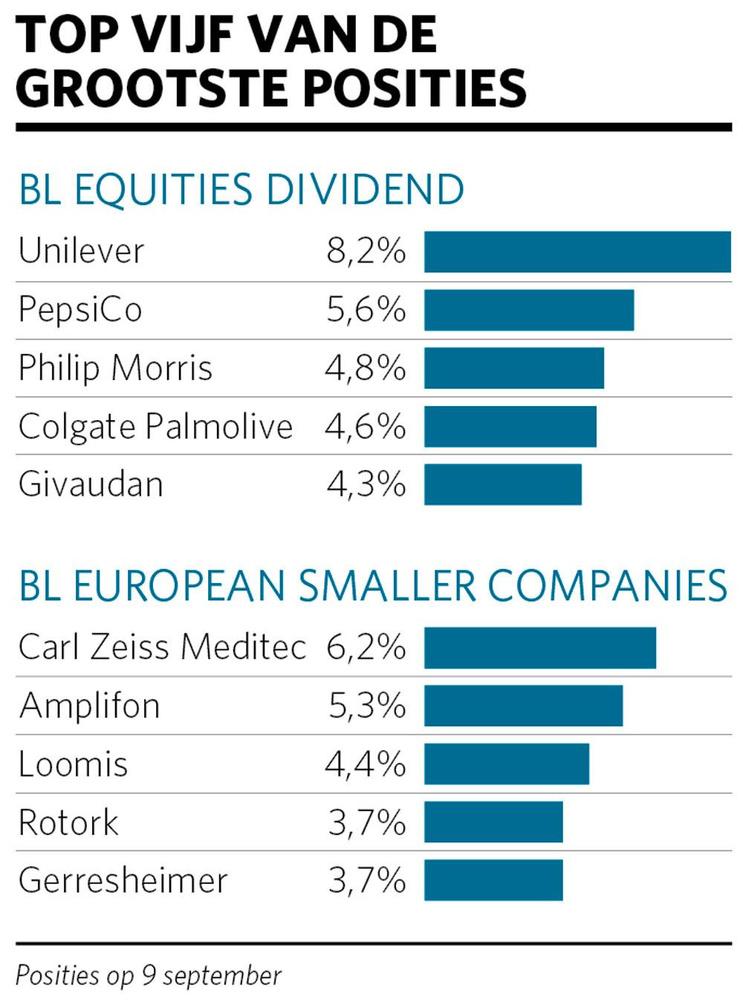

“In de tweede fase houden we de bedrijven over die aantrekkelijke, duurzame en groeiende dividenden uitkeren. De gemiddelde bewaartermijn van de aandelen in de portefeuille is vijf jaar. Het is niet verwonderlijk dat het consumentenconcern Unilever, dat zijn dividend al bijna vier decennia niet heeft verlaagd, bovenaan in de lijst van onze grootste posities staat. Het aandeel zit al in de portefeuille sinds de oprichting van het fonds in 2007. Unilever is een klassiek aandeel, dat misschien geen dromen doet uitkomen, maar de prestaties zijn opmerkelijk: het gemiddelde jaarlijkse rendement bedraagt 12 procent sinds 2007, tegenover 6 procent voor de wereldwijde beursindex.”

Er zitten bedrijven in de portefeuille die het moeten hebben van sporadische aankopen, zoals de luxegigant LVMH, maar evengoed bedrijven die leven van repetitieve aankopen, zoals Coloplast, de wereldleider in stomamateriaal en incontinentieproducten. Soms kosten de producten niet veel, maar kan een bedrijf er wel hoge marges op halen, in heel uiteenlopende en specifieke domeinen. Ook Givaudan – een leverancier van ingrediënten om producten te parfumeren, van eau de toilette tot chips – zit in de portefeuille.

Ondernemingen zoals SGS en Intertek, die testen en certificaten afleveren, profiteren van de hoge toetredingsdrempels op hun markt. Bij andere zitten de klanten bijna gevangen. Dat is het geval bij de Franse motorfabrikant Safran, die wereldwijd meer dan 20.000 motoren heeft geplaatst, en bij de Finse liftfabrikant Kone, met een vloot van meer dan 1 miljoen stuks. “De winstgevendheid van die bedrijven hangt meer af van onderhoudscontracten en de levering van reserveonderdelen dan van de verkoop van apparatuur”, legt Fastnacht uit.

Veel beleggers op zoek naar dividendrendement denken dat ze waar voor hun geld te krijgen met een oliemajor zoals Royal Dutch Shell, maar dat ziet Fastnacht anders. “We vermijden de oliesector”, zegt hij. “Die creëert weinig waarde over een volledige economische cyclus. De winstgevendheid ligt niet hoger dan de kapitaalkosten. Oliegroepen zijn prijsnemers met een lage toegevoegde waarde.” De oliesector is niet de enige sector die waarde vernietigt. “Hetzelfde geldt voor de staal- en ijzerertsproducenten en het luchtvervoer”, stelt Fastnacht, die ook niet investeert in de autosector.

Klein is fijn

Op lange termijn presteren smallcaps beter dan largecaps. Daarom zag het fonds BL European Smaller Companies het levenslicht. De grootste positie, het Duitse bedrijf Carl Zeiss Meditec, is in ons land weinig bekend, maar het aandeel wordt door veel vermogensbeheerders gekoesterd.

De op één na grootste positie van het fonds is het Italiaanse Amplifon, ‘s werelds grootste distributeur van hoortoestellen. Het heeft 11 procent van de markt in handen. “Daardoor kan het aanzienlijke kortingen bedingen met fabrikanten en heeft het een competitief voordeel”, legt fondsbeheerder Tom Michels uit. “Het is een typisch voorbeeld van de bedrijven waarop we ons richten: een wereldleider in een niche.”

Er zitten ook verrassende namen in de portefeuille, zoals het Spaanse Viscofan: ‘s werelds nummer één in kunstmatige worstvellen. “De markt is in tweeën verdeeld tussen natuurlijke en synthetische darmen”, legt Michels uit. “Synthetische vellen kunnen uit vier materialen worden vervaardigd. Viscofan is de enige producent die het volledige gamma aanbiedt. Vandaar heeft het zo’n succes bij de grote producenten van worstfabrikanten. Het heeft een aandeel van 40 procent op de wereldmarkt.” Het aandeel van Viscofan is aanzienlijk gedaald het voorbije jaar, maar het was de voorbije tien jaar wel verdrievoudigd.

Jammer genoeg zijn veelbelovende kleine beursgenoteerde bedrijven niet goedkoop. De gemiddelde koers-winstverhouding van de ondernemingen in de portefeuille is 25. Het Verenigd Koninkrijk heeft een gewicht van 13 procent in het fonds. Duitsland (24%), Italië (13%) en Zwitserland (12%) zijn de andere belangrijke regio’s.

België heeft een gewicht van iets meer dan 6 procent in het fonds, met posities in de fabrikant van hygiënische verbanden Ontex en in de gereglementeerde vastgoedvennootschap WDP. Ontex presteerde de voorbije jaren teleurstellend. “Het idee was goed, omdat het bedrijf met zijn activiteiten inspeelt op de vergrijzing van de bevolking. Maar onze timing was niet goed”, geeft Michels toe. Hij behoudt wel het vertrouwen in Ontex. Met WDP schoot Michels dan weer wel in de roos.

Andere investeringen zijn de koffiefabrikant De Longhi en Tomra, de Noorse wereldleider in machines om herbruikbare flessen te sorteren. Het aandeel is in vijf jaar verviervoudigd door de groeiende aandacht voor recyclage.