Meer eigen producties, meer sport, een eigen zender. De telecomoperatoren weren zich als een duivel in een wijwatervat, nu de Vlaamse tv-kijker Netflix, HBO en Amazon heeft ontdekt. Eén zaak is zeker: het kost allemaal veel geld.

Tante Terry, Mies Bouwman. De eerste generatie televisiesterren sterft langzaam uit. Tegelijk voorspellen velen de dood van het klassieke tv-model. Netflix, Amazon, HBO en consorten veroveren in ijltempo terrein ten koste van de klassieke zenders en de telecomoperatoren.

Volgens de jaarlijkse Digimeter-enquête van imec, die naar eigen zeggen statistisch representatief is voor de Vlaamse bevolking, bereikt de Amerikaanse streamingdienst Netflix al meer Vlamingen dan Telenet (respectievelijk 20,7 en 13%).

De groei in 2017 was vooral spectaculair bij ouders met inwonende kinderen, met een stijging van 30 procentpunten tot 55 procent. De gemiddelde groei was 43 procent. “Het publiek waardeert de investeringen van Netflix in eigen producties.” De studie wijst er ook op dat Netflix zijn grote rivaal HBO (van onder meer Game of Thrones) heel snel inhaalt met internationale bekroningen, een maatstaf voor kwaliteit. Telenet biedt de HBO-producties in pemière aan in zijn Play More-pakket.

Proximus grijpt kansen

De Vlaamse telecomoperatoren blijven niet bij de pakken zitten, al hebben ze elk hun eigen strategie. Bij Proximus is Stéphanie Röckmann, de directeur voor content & media, vooral tevreden dat ze in 2014 bij Netflix “op de grond is gaan rollen” om de Amerikanen te overtuigen naar België te komen.

“Zij zaten al in Nederland en begonnen in Frankrijk. Dat was interessant voor Franstalig België. Toen ze hoorden dat wij 1,4 miljoen abonnees hadden, had ik hun oor.”

Wie een Proximus-decoder heeft, kan daarmee ook Netflix kijken. Proximus verdient eraan, want Netflix betaalt een commissie. Daardoor moet Proximus zelf minder investeren om zijn serie- en filmgekke klanten te bedienen. Op dezelfde manier drukt de samenwerking met Eleven Sports Network de kosten voor sportrechten. En de vervanging van regiewagens door een centrale regie heeft de productiekosten verminderd voor de Proximus League, het tweedeklassevoetbal dat Proximus exclusief uitzendt.

Röckmann: “Dat is geen gigantisch publiek, maar de emotionele binding interesseert ons. Wij concentreren ons op het voetbal. Van de Rode Duivels tot de lokale ploegen, wij zijn erbij.”

Daarnaast grijpt Proximus een kans als het die ziet. De operator haalde Studio 100 TV binnen omdat het kon en omdat Proximus zich Vlaamser en gezinsvriendelijker wilde profileren. “Keigoed”, lacht Röckmann. Maar ook voor goede buitenlandse fictie is er plaats. The Handmaid’s Tale van Hulu/MGM kocht het al toen dat nog een scenario was.

“Onze contentkosten groeien omdat we meer klanten krijgen (boven een minimumbedrag stijgen contentkosten met het aantal abonnees, nvdr). Maar per klant dalen ze”, verklapt Röckmann.

Proximus geeft weinig informatie over zijn contentkosten en al evenmin over de opbrengsten. Zo is het aantal abonnees van de sportpakketten of de Movies & Series Pass nooit bekendgemaakt. Wel één cijfer: de gemiddelde maandelijkse opbrengst van een tv-klant. Die was in de eerste 9 maanden vorig jaar 20,9 euro, een kleine stijging.

Telenet gaat voor lokale productie

Dan pakt Telenet de zaken voortvarender aan. Het 56 procentfiliaal van Liberty Global kocht in 2015 de helft van De Vijver Media, het bedrijf boven het legendarische productiehuis Woestijnvis en de toen kwakkelende SBS Belgium-zenders Vier en Vijf. Later kwam daar Zes bij. Telenet trok er 59 miljoen euro voor uit. In één klap waren de Mechelaars niet alleen distributeur, maar onrechtstreeks ook maker van commerciële televisie.

“Dankzij onze investering kan een sterk mediabedrijf blijven bestaan”, argumenteerde CEO John Porter.

Die zet was niet zonder risico. Het traditionele verdienmodel van de commerciële zenders staat onder druk door de achteruitgang van het tv-kijken (vooral bij de min-dertigers), door de overgang van live kijken naar uitgesteld kijken en door het overslaan van reclame. Volgens de Digimeter 2018-enquête keek vorig jaar gemiddeld nog slechts 49,8 procent van de Vlamingen dagelijks tv. Dat was 6,8 procentpunten minder dan in 2016.

Uitgesteld kijken neemt grote proporties aan, vooral voor fictiereeksen. Naar de Vier-serie Callboys keek al 64 procent van de commercieel interessante leeftijdsgroep van 18- tot 54-jarigen uitgesteld, leert een studie van de professoren Tim Raats en Dirk Wauters voor Econopolis. 85 procent van wie uitgesteld keek, sloeg de reclame over.

Lokale producties beletten uitgesteld kijken niet, maar kluisteren de kijkers wel aan het scherm. Volgens de Econopolis-studie vult Vlaamse fictie slechts 2 procent van de uitzenduren, maar haalt ze 9 procent van de kijkuren. Alleen sport scoort vergelijkbare cijfers. “Wij geloven dat lokale content het verschil zal blijven maken tegenover internationale spelers”, onderstreept Ils Neuts, vice-president entertainment bij Telenet.

Telenet steunde sinds 2013 al meer dan 50 Vlaamse filmproducties en 17 series. Tim Raats ziet de SBS-zenders voluit voor lokale programma’s gaan. “Het noopt de andere zenders ertoe hetzelfde te blijven doen”, stelt hij. “Telenet brengt nieuwe mogelijkheden om dure programma’s te financieren. Het kan reeksen zoals Chaussée d’Amour, Gent West of De Dag eerst via Play More aanbieden aan zijn eigen klanten en ze dan op Vier aan iedereen laten zien.”

John Porter: “Fictieseries zijn zeer moeilijk af te schrijven op advertentie-inkomsten alleen. Daarom is het belangrijk dat we in het hele ecosysteem zitten. Neem Chaussée d’Amour. Die reeks trok veel extra abonnees voor Play More en ze scoorde sterk op Vier. We hebben ze verkocht in een tiental landen. Misschien verkopen we ze nog wel aan Netflix.”

Groot economisch belang

De rush naar Vlaamse producties doet de prijzen stijgen, zegt Jan Theys van De Mensen, de producent van Chaussée d’Amour. “Zulke fictie kost ongeveer 400.000 euro per commercieel uur. Voor een prestigieuze reeks is dat 600.000 tot 650.000 euro.” Dat maakt dat het meer dan ooit puzzelen is om de financiering rond te krijgen. Vlaamse zenders kunnen volgens Theys “30 tot 50 procent” van een productiebudget leveren. Bedrijven die leven van de taxshelterregeling zijn goed voor “tussen 20 en 25 procent”.

“Ruwweg 15 procent” kan komen van het Vlaams Mediafonds of de investeringsverplichting (operatoren hebben de keuze tussen een bijdrage aan het Mediafonds of rechtstreekse investeringen in producties). Daarnaast zijn er kleinere steunfondsen zoals Screen Flanders. Raats: “We blijven tegen de marges van het houdbare aanlopen. Steunmaatregelen als het Mediafonds en de tax shelter blijven nodig.”

Volgens Peter Bouckaert, managing director van Eyeworks Film & TV Drama, wordt de rol van de operatoren steeds belangrijker. “Op een kleine markt als de onze – maar eigenlijk in heel Europa – is het ontzettend belangrijk dat zij bijdragen aan producties. Doen ze dat niet, dan zijn we op termijn volledig aangewezen op buitenlandse content.”

Dat kan economische gevolgen hebben, waarschuwt hij. “Reeksen als Cordon en Salamander hebben de aandacht getrokken in het buitenland. Ons ecosysteem is klein, maar zeer performant. Het aantal banen in de audiovisuele media is verdrievoudigd, en als Stijn Coninx een film draait, doet hij dat niet in lagelonenlanden zoals India. Tv heeft een geweldige uitstraling. Kijk wat de Scandinavische reeksen doen voor het toerisme in Stockholm of Kopenhagen. Of omgekeerd, kijk naar Wallonië, waar de openbare zenders niet gereageerd hebben op de komst van de commerciële zenders – in tegenstelling tot de VRT. Veel Franstaligen kijken vandaag naar Franse zenders. Dat zijn reclame-inkomsten die wegvloeien. Dat heeft een grote impact op de economie.”

Plaatselijke fictie blijft schaars

De stijgende kosten voor plaatselijke content maken buitenlandse producties aantrekkelijker. Econopolis schat op basis van cijfers uit 2015 dat de rechten op Vlaamse fictie bij de eerste uitzending gemiddeld 4,5 keer hoger liggen dan op buitenlandse. Vlaamse kwaliteitsfictiereeksen kostten 50.000 tot 77.000 euro per uur, tegenover 11.000 tot 17.000 per uur voor buitenlandse. De productiekosten van Vlaamse content lagen zelfs elf keer hoger dan de aankopen in het buitenland.

Lokale producties blijven dan ook relatief schaars in de programmering. Telenet rapporteerde vorig jaar op vraag van de Vlaamse Regulator voor de Media dat het op zijn Cinema, Series en Relax Play More-kanalen tussen 4,8 en 7,8 procent Vlaamse producties toonde, en 0 of 1 procent op de overige. Een heleboel andere partijen reageerde zelfs niet op de vraag van de regulator.

Innovatief en creatief

John Porter bevestigde bij de presentatie van de jaarresultaten dat hij met de krantengroep Mediahuis (30%) en Wouter Vandenhaute en Erik Watté (20%) onderhandelt over de “toekomstige aandeelhouderstructuur” van De Vijver Media – lees: over een vergroting van het Telenet-belang.

“Netflix is zeer sterk in België”, zei hij bij dezelfde gelegenheid, tegelijk suggererend dat veel mensen én Netflix én Play of Play More nemen. “We moeten innovatievere en creatievere manieren bedenken om niet weggevaagd te worden door de wereldwijde markt in content. Maar we hebben ons daarvoor geëngageerd. Ik wil dat mensen in Vlaamstalig België zeggen: als je om tv geeft, moet je klant van Telenet zijn.” Tegelijk zei hij ook wel dat Netflix later dit jaar op de volgende generatie decoders van Telenet zal staan.

‘De elastiek is geknapt’

“Heb je gezien wat met de tv-rechten van de Premier League is gebeurd? Dat deed me plezier, je hebt er geen gedacht van”, glundert Stéphanie Röckmann van Proximus. Ze heeft het niet over de goal van Romelu Lukaku tegen Chelsea. Ze is in de wolken omdat de veiling van de Britse rechten op het Engelse eersteklassevoetbal ‘slechts’ 5,1 miljard euro heeft opgebracht, 15 procent minder dan voor het vorige contract.

“Er is al jaren een opbod aan de gang, en uiteindelijk knapt dan toch de elastiek”. Ook uit haar portefeuille nemen voetbalrechten een grote hap. De niet-exclusieve rechten op de Belgische Jupiler Pro League en de exclusieve rechten op de UEFA Champions League, telkens voor drie jaar, lopen in de tientallen miljoenen.

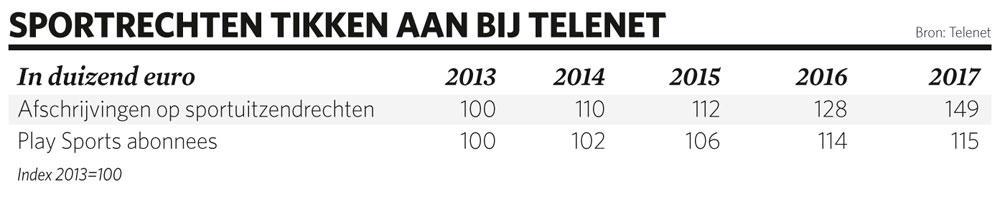

Ook bij Telenet tikt de sportfactuur snel aan. De afschrijvingen op sportrechten, die een perfecte weerspiegeling zijn van de kosten van de uitzendrechten, stijgen bij Telenet veel sneller dan het aantal abonnees. In 2017 ging het al om 65,1 miljoen, of naar schatting 283 euro per abonnee, zonder productiekosten te rekenen. De exclusiviteit van de Premier League heeft zijn prijs.

In heel Europa komen operatoren terug van de grootschalige contentavonturen. Vodafone gaf plannen voor Britse betaaltelevisie op en het Franse Altice, dat 1 miljard spendeerde aan content- en sportrechten, heeft die nu in Altice Pay TV gestopt, op zoek naar partners.

Netflix-geld voor Vlaamse producties

Sven Gatz, de Vlaamse minister van Cultuur en Media (Open Vld), trok in december het budget van het Mediafonds, dat fictieseries in diverse stadia financiert, met 2 miljoen op tot 6 miljoen. Volgens Peter Bouckaert van Eyeworks blijft het Mediafonds desondanks structureel ondergefinancierd.

Gatz wil dat ook buitenlandse streamingdiensten met activiteiten op de Belgische markt bijdragen aan plaatselijke producties. Nog dit voorjaar wil hij met een regeling komen, wellicht door de investeringsverplichting, die al geldt voor de Vlaamse distributeurs, uit te breiden tot streamingdiensten. Netflix heeft aangekondigd dat het wereldwijd 2 miljard dollar wil investeren in plaatselijke producties.

Proximus met Netflix in Undercover

Om de stijgende kosten de baas te kunnen, kiezen veel telecomoperatoren voor samenwerking met de nieuwe spelers. Orange streamt de Amerikaanse betaalkanalen van HBO. Deutsche Telekom breidt zijn partnerschap met Netflix uit tot al zijn filialen. Al zijn er ook uitzonderingen. In de Verenigde Staten probeert AT&T zijn monsterovername van TimeWarner (en dus van onder meer CNN, HBO en Cartoon Network) er met alle macht door te duwen.

De Belgisch-Nederlandse productie Undercover geeft een beeld van de vele partnerschappen. Volgens Jan Theys van De Mensen, dat de reeks produceert, stak Proximus vorig jaar zijn hele Vlaamse investeringsverplichting van meer dan 800.000 euro in die productie. “Dat is goed voor 12 tot 13 procent van het budget van Undercover. Daarmee heeft het de rechten nog niet, daarvoor moet het bijbetalen.”

De coproducenten zijn de VRT-zender Eén, het taxshelterbedrijf Gardner and Domm (rond De Mensen), Good Friends en ZDF uit Duitsland, Federation Entertainment uit Frankrijk, Netflix en de onafhankelijke Nederlandse distributeur Dutch FilmWorks.

Netflix mag de reeks in heel de wereld als eerste uitzenden, behalve in België, Frankrijk, Duitsland, Oostenrijk en Zwitserland, waar nationale zenders de rechten hebben. Eén zendt de reeks in 2019 uit. “Als partijen als Netflix vroeg instappen op basis van een ijzersterk scenario en je reputatie als producent, dan nemen ze méér risico. Paradoxaal genoeg betalen ze ook meer, omdat ze het gevoel hebben dat ze dan meer wegen op de productie”, zegt Theys, die al reeksen als Salamander of Beau Séjour in het buitenland heeft verkocht. Deze keer schat hij dat de afzet in het buitenland, doordat er heel wat partijen mee-eten uit die ruif, slechts een beperkt deel van de productiekosten kan dekken. “Als je bij de onderhandelingen niet te veel weggeeft, is dat maximum een derde van het budget. Het zorgt er wel voor dat je kunt overleven en investeren in nieuwe reeksen”.

Een ander voorbeeld is de Nederlands-Belgische thrillerserie Grenslanders. Daaraan werken het Belgische productiehuis Eyeworks en zijn Nederlandse collega Column Film. AvroTros en de VRT zijn de zender-partners, het Franse Federation Entertainment is de internationale distributeur, en er is steun van het Mediafonds en Screen Flanders. “De Amerikaanse content gaat wereldwijd achteruit ten voordele van plaatselijke”, zegt Peter Bouckaert van Eyeworks. “Dat hebben we bereikt door er jarenlang via het Vlaams Audiovisueel Fonds en de tax shelter in te investeren. De barrières voor ons kleine taalgebied vallen weg.”