De Amerikanen trekken op 8 november naar de stembus voor Congresverkiezingen. De midterms staan in het teken van de hoge inflatie, die niet alleen de Democraten van president Joe Biden tot wanhoop drijft. De hele wereld lijdt onder de hoge Amerikaanse rentevoeten en een dollar die in twintig jaar zo sterk niet was.

Josep Borrell viel uit zijn rol tijdens een speech op 10 oktober. De Amerikaanse centrale bank exporteert een recessie naar de rest van de wereld, liet de topdiplomaat van de Europese Unie verstaan. “Iedereen moet het krappere geldbeleid van de Verenigde Staten volgen, anders riskeren ze een devaluatie van de munt. Dat zal leiden tot een wereldwijde recessie”, zei Borrell, die de vergelijking maakte met de situatie in Europa in de aanloop naar de euro. “Iedereen moest toen het dictaat van het Duitse monetair beleid volgen, ook al was dat voor een land niet het juiste beleid. Wat toen in Europa gebeurde, gebeurt nu op wereldschaal.”

In de jaren negentig haalde Duitsland de monetaire broeksriem aan, om de inflatoire impact van de Duitse eenmaking te verteren. Ook België volgde blindelings het Duitse monetair beleid, onder het motto ‘we hebben geen andere keuze’. Vandaag voert de Fed een oorlog tegen de Amerikaanse inflatie, die uit de hand liep door een te expansief budgettair beleid en door het treuzelen van de Fed, die de inflatie te lang als ‘tijdelijk’ classificeerde. De rest van de wereld heeft weinig andere keuze dan de Fed in mindere of meerdere mate te volgen, de beleidsrente te verhogen en de economie af te koelen. Vorige maand waarschuwde de Wereldbank nog dat het krappere geldbeleid van centrale banken in 2023 kan uitmonden in een mondiale groeivertraging. “Het is decennia geleden dat de centrale banken zo synchroon de beleidsrente verhoogden”, klonk het.

De stijging van de dollar komt op een heel slecht moment. Deze extra bron van inflatie kan je missen als kiespijn’

Renteverschillen voeden dollarhausse

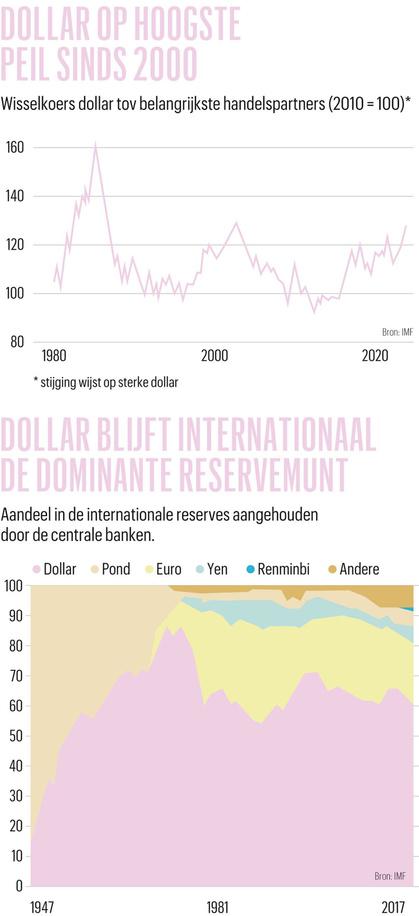

De Fed volgen is makkelijker gezegd dan gedaan. Je zit comfortabeler in het wiel van Remco Evenepoel. De handelsgewogen wisselkoers van de dollar staat op het hoogste peil sinds 2000 (zie grafiek Dollar op hoogste peil sinds 2000). Daar eindigt de opwaartse rit van de dollar wellicht niet. De Fed heeft de jongste weken duidelijk gemaakt dat de inflatie nog lang niet onder controle is. “De beleidsrente moet nog een stuk hoger om het inflatiedier te doden. De markten onderschatten nog altijd wat nodig is. Deze generatie heeft zo’n inflatiegolf nooit meegemaakt”, zegt Erik Buyst, hoogleraar economie aan de KU Leuven.

De wereldeconomie wacht een harde landing, als de Fed de inflatie te hard aanpakt. “Het monetair beleid werkt met vertraging door. Indicatoren wijzen op een verzwakking van de Amerikaanse economie en een afnemende inflatiedruk. Je zou op basis van die analyse kunnen stoppen met renteverhogingen, maar dat is bijna onmogelijk, als elke maand hoge inflatiecijfers binnenlopen. De Fed ziet de bui wellicht hangen, maar kan in het huidige klimaat niet anders dan doorgaan met renteverhogingen, om de geloofwaardigheid te herstellen”, zegt Hans Bevers, hoofdeconoom van Degroof Petercam.

De dollarhausse gaat door, omdat andere grote muntblokken het beleid van de Fed met achterstand volgen. Het verschil in beleidsrente tussen de VS enerzijds en het eurogebied, China en Japan anderzijds is een stuwende kracht achter de stijging van de dollar. China, dat door een conjunctureel dal gaat, trekt de renteteugels minder strak aan. Japan houdt vast aan een soepel geldbeleid, maar de daling van de yen tegenover de dollar wordt te zorgwekkend om te negeren.

De Europese Centrale Bank (ECB) heeft ook een inflatieprobleem, maar is niet van plan de beleidsrente even snel te verhogen als de Fed. “De ECB zit in de lastige positie dat ze het beleid verkrapt op een ogenblik dat de conjunctuurindicatoren een diepe duik nemen”, zegt Hans Bevers. “Toch ligt voor de ECB nog veel werk op de plank”, zegt Erik Buyst. “De bank heeft prestige en geloofwaardigheid verloren door te laat en te laks te reageren op de hoge inflatie. De hoge overheidsschulden van grote lidstaten als Italië brengen de ECB ook in een lastig parket. Het krappere geldbeleid mag de houdbaarheid van de Italiaanse schuld niet in gevaar brengen. De ECB moet dansen op een slappe koord, zolang het schuldenprobleem niet van de baan is.”

Sterke dollar doet pijn

Voor de rest van de wereld is een sterke dollar geen cadeau. De import van de al dure energie en andere grondstoffen wordt grotendeels gefactureerd in dollar. Een sterke dollar verhoogt de energieprijzen in de lokale munt en voedt zo het inflatievuur. “De stijging van de dollar komt op een heel slecht moment. Deze extra bron van inflatie kan je missen als kiespijn”, zegt Buyst. De extra inflatiedruk verplicht de centrale banken de beleidsrentes nog te verhogen. Elke dollarappreciatie met 10 procent verhoogt de inflatie met 1 procentpunt, schat het IMF. Hoe zwakker de eigen munt, hoe meer de centrale bank de eigen economie moet afkoelen. Of hoe heel wat landen meebetalen voor de beleidsfouten die in de VS gemaakt zijn.

De Fed ziet de bui wellicht hangen, maar kan niet anders dan doorgaan met renteverhogingen om de geloofwaardigheid te herstellen’

Daar eindigt de ellende niet. De voorbije jaren hebben vooral de ontluikende markten veel geleend in dollar, gebruikmakend van de erg lage rentevoeten. De sterkere dollar maakt het moeilijker die leningen af te lossen, terwijl ook de rentelasten snel stijgen. Heel wat landen hebben vooruitgang geboekt om hun overheidsschuld in lokale munt uit te geven, maar de bedrijven hebben zich wel tegoed gedaan aan dollarleningen. De financiële stress neemt toe, ook al hebben veel groeilanden de voorbije jaren dollarreserves aangelegd die hen door een crisis moeten loodsen. Maar die reserves zijn niet eindeloos, zodat die landen de Fed moeten volgen, om de kapitaalvlucht en de devaluatie te beperken. “De sterke dollar doet de wereldeconomie pijn, maar een nieuwe schuldencrisis zoals in de jaren tachtig in Latijns-Amerika of in de jaren negentig in Azië is weinig waarschijnlijk. Op een gegeven moment zal de Fed een beleidspivot doen en kan er druk van de ketel”, zegt Hans Bevers. “Er is geen urgent probleem, maar een domino-effect of besmettingsgevaar is nooit ver weg, als een land in de problemen komt. Bij het IMF staan de zenuwen strak gespannen”, zegt Erik Buyst.

De Fed is er zich van bewust dat zijn rentebeleid elders als pijnlijk wordt ervaren. Vooral verzwakte economieën kunnen de dupe worden. Maar de Fed herhaalde ook dat het herstel van de prijsstabiliteit op dit ogenblik de prioriteit is. “Een krap geldbeleid is de juiste politiek. Doet de Fed dat niet, dan komt zijn geloofwaardigheid in het gedrang en ontsporen de inflatieverwachtingen. Dan is een nog krapper beleid nodig en wordt de nevenschade voor de rest van de wereld nog groter”, oordeelt het IMF.

Dollar op de troon

Veel respijt hoeft de wereld dus voorlopig niet te verwachten vanuit Washington. “De dollar is onze munt en uw probleem”, vatte de Amerikaanse minister van financiën John Connolly in 1971 de machtsverhoudingen perfect samen, zolang de dollar de dominante internationale reservemunt is. Die status is onbedreigd. Na de Tweede Wereldoorlog nam de dollar het wereldcommando van het Britse pond over. De loskoppeling van het goud in 1971, de opmars van China, de creatie van de euro of de financiële crisis van 2008-2009 konden de dollar niet van de troon stoten. Het aandeel van de dollar in de internationale reserves is sinds 2000 gestaag afgenomen (zie grafiek Dollar blijft internationaal de dominante reservemunt), maar schommelt nog altijd rond 55 à 60 procent, hoewel de VS slechts goed zijn voor 25 procent van het wereldwijde bruto binnenlands product en 16 procent van de wereldwijde import en export. Ongeveer de helft van de grensoverschrijdende leningen en transacties gebeurt in dollar. Op de internationale wisselmarkten is de dollar betrokken bij 90 procent van de transacties.

Wie internationale reserves wil, moet dus in de eerste plaats in dollars denken. Het helpt dat de dollars belegd kunnen worden in de diepe Amerikaanse geldmarkten, die een vlotte verhandelbaarheid toelaten en waardevast blijken. De status van veilige haven is de voorbije jaren herhaaldelijk benadrukt. De financiële crisis in 2008-2009? Iedereen vluchtte in dollar. De coronacrisis in 2020? Investeerders zochten veiligheid in dollarbeleggingen. De oorlog in Oekraïne boven op een energiecrisis? Daar is de rush op dollars weer. De Fed beseft dat het hamsteren van dollars de wereld in vieze papier kan steken. In 2009 en 2020 gaf de Fed dollarleningen aan centrale banken en landen die kampten met een acute dollarschaarste. De Fed trad dus op als een lender of last resort en als een centrale bank voor de hele wereld. Die steun speelde een onderschatte rol in het beheersen van beide crisissen. De hoop is dat de Fed dat opnieuw doet als dat nodig is. De VS hebben er geen baat bij dat de wereldeconomie onderuitgaat.

De sterke dollar doet de wereldeconomie pijn, maar een nieuwe schuldencrisis zoals in de jaren tachtig in Latijns-Amerika of in de jaren negentig in Azië is weinig waarschijnlijk’

Blijft de dollar aantrekkelijk als reservemunt, dan laat de concurrentie het afweten. De euro heeft een marktaandeel van 20 procent veroverd, maar een grotere rol lijkt pas mogelijk als de euro kan rusten op een bredere Europese politieke integratie. “De euro heeft zijn kans verkeken”, zegt Erik Buyst. De Chinese munt lijkt een logische concurrent, maar zolang China de inwisselbaarheid van de yuan beperkt, is de status van reservemunt te hoog gegrepen. Het aandeel in de internationale reserves blijft beperkt tot 3 procent. “Als China ooit een liberalere economische koers vaart, dan wordt de yuan een uitdager voor de dollar, zeker omdat landen hun deviezenreserves willen diversifiëren”, zegt Erik Buyst.

Wat te denken van de opkomst van cryptomunten zoals de stablecoin en digitale munten uitgegeven door de centrale banken? Kunnen zij de dollar gedeeltelijk vervangen als internationale reservemunten? Vooral de Chinese centrale bank werkt hard aan een digitale munt als alternatief voor de dollar op het globale toneel. In het internationale betaalverkeer zijn vooral stablecoins in opmars, maar hun waarde is gekoppeld aan de dollar. “Dat kan de status van de dollar als de dominante reservemunt veeleer versterken dan verminderen”, besluit de New York Fed in een recente analyse.

VS kunnen eigen ruiten inslaan

Misschien kunnen de VS zelf aan de poten van de dollar zagen. Washington aarzelt niet om de dominantie van de dollar in te zetten als geopolitiek wapen. Omdat toegang nodig is tot het Amerikaanse financieel systeem om transacties in dollar te vereffenen, kunnen de VS als geen ander economische en financiële sancties opleggen aan bijvoorbeeld China, Iran of Rusland. Topambtenaren van het Amerikaanse ministerie van Financiën hebben de regeringen-Obama, -Trump en -Biden gewaarschuwd dat de centrale rol van de dollar en het Amerikaanse financieel systeem bedreigd wordt, als de VS te gretig gebruikmaken van het sanctiewapen. Erik Buyst: “Het sanctiewapen raakt bot, als je het te vaak gebruikt. Andere landen proberen te ontsnappen aan de dollardictatuur. China zet eigen grondstoffenmarkten op. Saudi-Arabië is bereid olieleveringen aan China af te rekenen in yuan.”

De geschiedenis leert dat het doorgaans decennia vergt om een dominante munt van de troon te stoten. Erik Buyst: “Maar in crisismomenten kan het sneller gaan. Tegen het einde van dit decennium kunnen andere grote machtsblokken zich losgemaakt hebben van de dollar. Dat zou ook een bevestiging inhouden van de wijzigende economische krachtverhoudingen, die niet in het voordeel van het Westen zijn. De samenstelling van de internationale deviezenreserves volgen vroeg of laat die verhoudingen.”

60 procent bedraagt het aandeel van de dollar in de internationale reserves.