Een vierde mobiele operator moet eindelijk de concurrentie aanzwengelen op de Belgische telecommarkt. Maar de kansen voor die nieuwe speler zijn klein. De gebundelde aanbiedingen van vast en mobiel en een lange reeks praktische obstakels bemoeilijken de toegang tot de markt.

Het Franse Iliad kegelt de mobiele markt in Italië overhoop. In twee maanden won het 1,5 miljoen klanten met stuntaanbiedingen van 5,99 en 6,99 euro. Iliad is ook de gedoodverfde kandidaat om de vierde operator te worden in België, al blijft de echte identiteit van wat de toezichthouder BIPT “een ernstige speler” noemt, voorlopig verborgen.

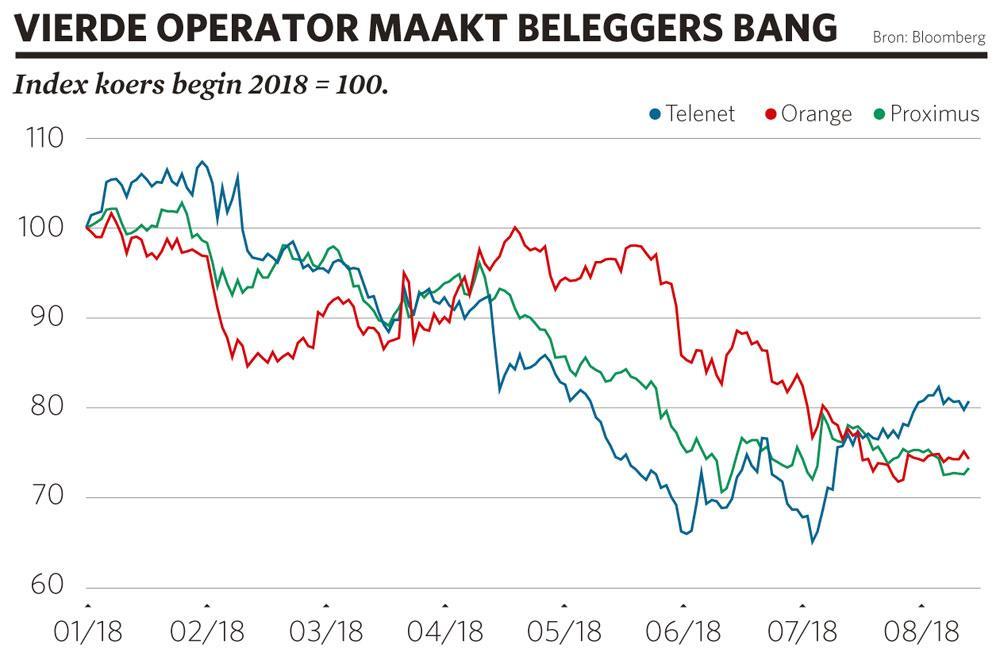

Voor minister van Telecom Alexander De Croo (Open Vld) is de vierde licentie zowat de laatste troef die hij nog kan uitspelen om meer concurrentie te brengen op de Belgische markt, na de tariefvergelijker, een dekkingsatlas, een kwaliteitsbarometer, de Easy Switch-overstapprocedure en de betere tarieven om de kabelnetten te gebruiken, rapporteerde het BIPT in juni. De beurs reageerde geschokt. Beleggers dumpten in paniek de Belgische telecomaandelen ( zie grafiek).

De vierde operator zal eind volgend jaar voor 115,5 miljoen euro voldoende frequenties kunnen kopen om te starten. Dat is het gemakkelijke deel. Daarna botst hij op een ingebouwde toegangsdrempel.

Vestager als marktmaker

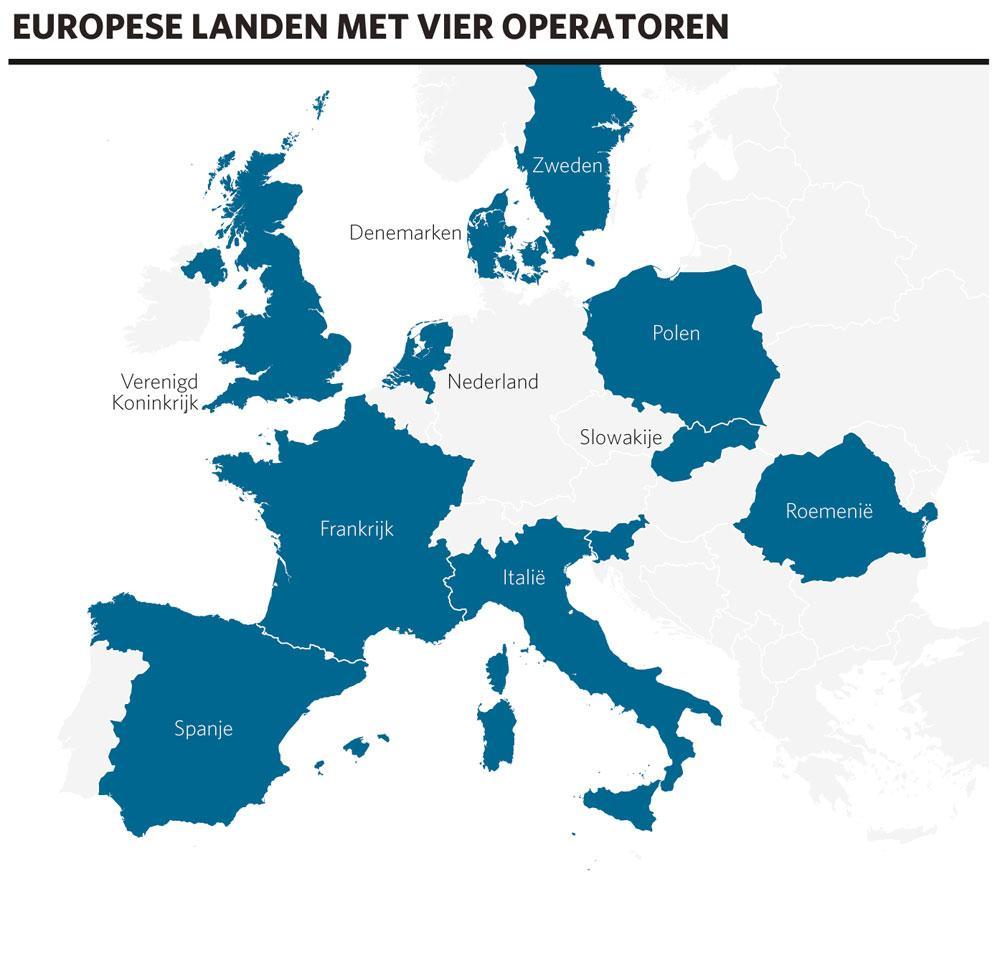

Landen met vier operatoren zijn nochtans geen zeldzaamheid. De Verenigde Staten en elf lidstaten van de Europese Unie, waaronder kleine landen als Slovenië en Slowakije, hebben er vier. De actie van De Croo sluit ook nauw aan bij de ideeën van Europese commissaris voor de Mededinging Margrethe Vestager. Zij vindt investeringen in telecomnetwerken een voorwaarde voor groei. Tegelijk is volgens haar niets zo goed als concurrentie, om bedrijven tot investeren aan te zetten.

Het was Vestager die de rode loper uitrolde voor de succesvolle start van Iliad in Italië. Toen daar de operatoren Wind en Tre in 2015 wilden fuseren, zou ze de deal alleen toelaten als er een nieuwe, levensvatbare speler in Italië kwam, die de concurrentie zou aanvuren. Wind Tre deed toegevingen. Iliad betaalde 450 miljoen euro voor 35 Mhz spectrum en kocht voor een onbekend bedrag een aantal antennesites van Wind Tre. Daarnaast mocht Iliad in sommige streken het radionetwerk met hen delen en mogen zijn abonnees minstens vijf jaar lang nationaal roamen op het netwerk van Wind Tre, allemaal tegen prijzen die Vestager heeft goedgekeurd.

Het was Vestager die de rode loper uitrolde voor de succesvolle start van Iliad in Italië

Daarbovenop kocht Iliad voor 220 miljoen euro bijkomend spectrum van de Italiaanse staat en huurt het extra antennesites van neutrale infrastructuurbedrijven die in Italië ongeveer een vijfde van de sites in handen hebben. Op die manier had Iliad bij zijn start al meteen een aantrekkelijke dekking. Het #Rivoluzioneiliad-sfeertje en de verbluffende prijszetting deden de rest. Aanvankelijk kregen klanten voor 5,99 euro per maand 30 gigabyte binnenlandse data en 2 gigabyte in roaming, onbeperkt sms’en en onbeperkt bellen in Italië en naar 62 landen. Nu is dat 6,99 euro voor een ruimere datacomponent van 40 gigabyte data en extra roaming, maar nog altijd hetzelfde onbeperkte sms’en en bellen.

Leg daar even de Belgische tarieven naast – de vaag vergelijkbare ‘unlimited’ Arend-formule van Orange bijvoorbeeld, met 20 gigabyte voor 40 euro – en je begrijpt waarom de Belgische telecom-aandelen kelderden toen De Croo doorzette met het reserveren van spectrum voor een vierde operator.

Delen kost geld

Maar België is Italië niet. De vierde operator zal eind volgend jaar voor 115,5 miljoen euro voldoende frequenties kunnen kopen om te starten. Dat is het gemakkelijke deel. Daarna botst hij op een ingebouwde toegangsdrempel. Iliad kon in Italië als een bolide vertrekken dankzij zijn roamingakkoord met Wind Tre. Klanten van Iliad mogen het netwerk van Wind Tre gebruiken alsof het een deel van het Iliad-netwerk was.

Het is alsof de regelgever met een reddingboei naar de drenkeling zwaait, maar wel vanaf de overkant van de stroom

Niet zo voor de vierde operator in België. Die is vrij om commerciële roamingakkoorden te sluiten met Proximus, Telenet of Orange. Maar pas als hij zelf eerst 20 procent van de bevolking dekt, komt het BIPT Vestager-gewijs tussenbeide om zo’n roamingakkoord tegen een gereguleerde prijs aan zijn concurrenten op te leggen.

Het is alsof de regelgever met een reddingboei naar de drenkeling zwaait, maar wel vanaf de overkant van de stroom. Via RAN sharing, het delen van het radionetwerk met een concurrent, kan volgens een Zwitserse studie van WIK-Consult elke afzonderlijke operator 40 tot 45 procent van de kosten besparen. Het is ook een reglementaire manier om een nieuwe operator snel een grote dekking te bezorgen. Het BIPT stipt echter aan dat de vorige eigenaar van een vierde Belgische licentie, Bidco (Telenet en Nethys), “er niet in slaagde” zo’n akkoord met de andere operatoren af te sluiten.

Intussen zijn de kansen voor zo’n akkoord nog kleiner geworden. De bestaande spelers hebben hun netwerken al voor minstens 98 procent gebouwd en geavanceerd netwerkdelen vergt extra apparatuur en software en vooral veel extra contracten. Wel nuttig is netwerkdelen bij de gezamenlijke invoering van een nieuwe technologie, zoals 5G, die overigens specifiek is ontwikkeld om netwerkdeling mogelijk te maken. Voor de vierde operator is dat toekomstmuziek. Hij moet eerst kritische massa zien te krijgen op 4G-technologie.

De mast is vol

Een nieuwe operator kan in België ook niet rekenen op neutrale infrastructuurbedrijven die antennesites verhuren aan derden. Operatoren in België zijn wettelijk wel verplicht hun pylonen tegen een gereguleerde vergoeding aan collega’s aan te bieden. Een kwart van de antennesites (elke Belgische operator heeft tussen 3000 en 4500 sites) is zo gedeeld.

De pylonen zijn echter gebouwd voor twee of drie operatoren. Ze zitten doorgaans vol. Extra antennes op de pylonen kunnen ook een probleem van windbelasting scheppen, stipt het BIPT aan. De bijkomende operator moet in zo’n geval de vervanging betalen: 150.000 euro per pyloon of 150 miljoen voor een park van 1000, schat het BIPT. Daarbij komt dat het lang kan duren om vergunningen te krijgen voor die sites. En om het echt lastig te maken zijn de strenge Brusselse stralingsnormen tot nader order cumulatief. Het toegelaten vermogen van een gedeelde antennesite in de hoofdstad moet straks misschien over vier operatoren worden verdeeld, in plaats van over drie, waarschuwt de ICT-gebruikersvereniging Beltug.

De vorige eigenaar van een vierde Belgische licentie, Bidco, slaagde er niet in met de andere operatoren een akkoord af te sluiten over het delen van het radionetwerk. Intussen zijn de kansen voor zo’n akkoord nog kleiner geworden.

Commercieel ligt de rode loper evenmin uitgerold voor de potentiële vierde operator. Toen Iliad in 2012 in Frankrijk als Free Mobile op de markt kwam, sloegen de drie gevestigde operatoren terug met eigen lagekostenmerken. Frank Verboven, professor van de KU Leuven, schreef over die periode. “Vóór de komst van Free Mobile had geen van die operatoren belang bij een lagekostenmerk. Dat zou alleen maar het kannibaliseren van hun premiummerken zijn geweest. Na de toetreding van Free werd dat wel verantwoord. Ze probeerden zo te verhinderen dat hun marktaandeel te veel zakte.” De verwachting lijkt redelijk dat Orange en Telenet, die geen lagekostenmerk hebben, dat dan wel zullen lanceren. Proximus heeft al Scarlet.

Concurrentie brengt op

In Frankrijk veroorzaakte Free Mobile een prijzenslag waarvan Agoria, dat de operatoren onder zijn leden telt, graag de gevolgen in de verf zet. Tussen 2012 en 2016 zijn 15.000 van de 130.000 directe banen bij de Franse operatoren geschrapt, stelt de belangenvereniging. De omzet uit mobiele diensten kromp met 20 procent. Naar België vertaald kost zo’n knokpartij de staatskas “200 tot 350 miljoen” aan inkomsten uit belastingen, sociale bijdragen en dividenden, rekent Agoria voor.

In dezelfde lijn voorspelt Nicolas Cote-Colisson, analist van HSBC, dat een vierde operator de omzet van de Belgische telecomsector met 5 procent per jaar zou doen dalen in de periode 2019-2025, terwijl hij anders een groei van 1 procent per jaar verwacht. Een dalende omzet betekent volgens hem dalende winstmarges en lagere investeringen en dus niet de extra innovatie en investeringen die minister De Croo en eurocommissaris Vestager verwachten.

In Frankrijk veroorzaakte Free Mobile een prijzenslag waarvan Agoria, dat de operatoren onder zijn leden telt, graag de gevolgen in de verf zet

Maar volgens een analyse van Frank Verboven en twee collega-economen is de Franse consument wel degelijk de winnaar geworden, zeker op korte termijn. In vier jaar heeft hij 5,1 miljard euro meer waarde voor zijn geld gekregen. Grotendeels dankzij het aanbod van Free zelf, maar ook dankzij de prijsdalingen bij de premiummerken van de andere operatoren en de introductie van de strijdmerken. Omgekeerd ontvingen de operatoren ongeveer 1,4 miljard euro minder dan wat ze hadden kunnen krijgen zonder Free. “Het effect op de algemene welvaart is dus positief”, besluiten de economen. “Wat nog niet wil zeggen dat het ook op lange termijn positief is.” De relatief beperkte winstdaling bij de operatoren kan ook bereikt zijn door besparingen op investeringen, met negatieve gevolgen die pas later blijken.

De recentste cijfers tonen echter aan dat in Frankrijk geen sprake is van lagere investeringen. Misschien geven de operatoren elk op zich minder uit aan kapitaalgoederen – SFR en Bouygues delen hun radionetwerk nu bijvoorbeeld op 85 procent van het Franse grondgebied – maar de totale uitgaven zijn over 2012-2016 gestegen van 7,4 naar 8,9 miljard euro, blijkt uit cijfers van de Franse regulator Arcep. Voor 2017 schat Arcep ze zelfs op 9,6 miljard, altijd zonder spectrumkosten. De specifiek mobiele investeringen stegen van 2,5 naar 2,7 miljard euro (en vorig jaar naar 3 miljard), volgens Arcep. De inkomsten uit mobiele diensten bleven vorig jaar trouwens voor het eerst in jaren stabiel, terwijl ook de prijzen stegen.

België niet prioritair voor Iliad

Woelwater Iliad zag intussen in één jaar 52 procent van zijn beurswaarde verdwijnen. Het bedrijf moest een waarschuwing geven omdat het in de eerste jaarhelft, weliswaar in het goedkoopste segment, 70.000 mobiele abonnees verloor. De mobiele omzet ging wel hoger in Frankrijk en de courante bedrijfskasstroom (ebitda) van de groep op de thuismarkt steeg zelfs tot 37,3 procent, bijna 5 procentpunt meer dan wat Proximus haalt. Iliad zat eind juni ook op 871 miljoen euro cash, met een nettoschuld van 1,8 keer de ebitda, een geruststellend cijfer.

Toch is er twijfel dat Iliad de “operator met een aangetoonde staat van dienst in een grote, mature markt” is, waarnaar het BIPT verwijst in zijn impactstudie. Thomas Reynaud, de CEO van Iliad, zei in een analistencall dat “Frankrijk en Italië” zijn prioriteiten waren. Een analist met een koopadvies voor Iliad noemt een instap van Iliad in België “geen realistisch scenario”. “Het heeft niet genoeg management om dat rond te krijgen. Het is een riskant project in een klein land.”

Ook Frank Verboven van KU Leuven vindt het Iliad-scenario “vrij onwaarschijnlijk”. “In Frankrijk was Iliad/Free al een bekende speler op de vaste markt. De dreiging van Free Mobile was daar veel groter. In België zijn de omstandigheden heel anders. Hier staan twee operatoren sterk in zowel vaste als mobiele telecomdiensten”, mailt hij.

De analisten Ruben Devos van KBC Securities en David Vagman van ING schuiven het Aziatische Hutchison naar voren als mogelijke vierde operator. Hutchison is de uitbater van Three UK, Wind Tre en nog drie netwerken in Europa. Ook Tele2 wordt genoemd.

En dan is er nog Xavier Niel, de oprichter van Iliad. De miljardair, die 52 procent van Iliad controleert, mobiliseerde de voorbije maanden extra middelen in zijn holding HoldCo. Hij kocht dit jaar al een derde van het Ierse Eir en legde in 2014 ook al de hand op de Zwitserse nummer 3, Salt.

Nichespelers bouwen eigen netwerken

Proximus, Telenet en Orange zijn niet de enige operatoren met spectrumlicenties. Dense Air Belgium, een filiaal van het Amerikaanse Airspan Networks, nam eind vorig jaar de houder van een licentie in de 2600 Mhz-band over. Airspan is een ontwikkelaar van “kleine cellen”-apparatuur. Het levert aan het Amerikaanse Sprint de Magic Box, een toestel dat in de buurt van een raam kan worden geplaatst en dan fungeert als een versterker van 4G-signalen (en later 5G) voor een betere ontvangst binnenshuis. “Wij profileren ons als een operator voor operatoren. Wij gaan niet naar de eindklant”, legt countrymanager Eric Smekens uit. Dense Air apparatuur zal met verschillende operatoren kunnen werken. Het bedrijf wil zo een “neutrale” dienstverlener worden en de kosten van de uitrol van 4G- en 5G-netwerken helpen te drukken.

Het van oorsprong Brugse Citymesh kocht in 2015 een tienjarige licentie in de 3500 Mhz-band voor Brugge, Gent, Brussel, Antwerpen en de kustgemeenten. “Wij focussen op drie niches: private 4G-netwerken voor grote industriële klanten, verbindingen met drones en op de Noordzee. Daar hebben we nu een eerste basisstation op een windmolenpark. Een tweede is bijna klaar. Wij willen de offshorebusiness van communicatie voorzien”, zegt Mitch De Geest, de CEO van Citymesh, dat kapitaal aantrok van onder meer Michel Akkermans en Jurgen Ingels. Citymesh hoopt in de spectrumveiling van volgend jaar zijn licentie tot 2040 te verlengen en uit te breiden naar Wallonië.

Het Waalse Gridmax, met een Luxemburgs engineeringbureau als hoofdaandeelhouder, heeft tot 2021 een gelijkaardige licentie in de 3500 Mhz-band. Het biedt “bedrijfskritische connectiviteit” in vier Ardense gemeenten. Ook Gridmax hoopt zijn licentie te verlengen.

Na 2020 nog veel meer capaciteit

De technologiefederatie Agoria waarschuwde in juli dat een vierde operator de Belgische netwerken gemiddeld tussen 17 en 25 procent trager zal maken, afhankelijk van de vergelijkingspunten. De toezichthouder BIPT vindt die bewering onbegrijpelijk. “Er komt per operator net spectrum bij. Wij stellen drie extra banden open”, laat woordvoerder Jimmy Smedts weten.

Hij wijst er ook op dat de nieuwe antennetechnieken van 5G een veel efficiënter spectrumgebruik en veel hogere snelheden mogelijk maken. De snelle vooruitgang in halfgeleider-, software- en antennetechnologie opent voortdurend meer radiospectrum voor de operatoren. De volgende generatie mobilofonie, 5G, zal hogere frequenties kunnen gebruiken die minder ver dragen, maar veel meer data kunnen vervoeren.

“Op korte termijn mikt Europa op een snelle uitrol van 5G in de 3,5 Ghz-band. Hogere frequenties, de zogenaamde millimetergolven, worden pas rond 2020 beschikbaar. Daar zijn nog technische uitdagingen”, verklaart analist Cédric Malaquin van de Franse marktonderzoeker Yole Développement.

Hij verwacht dat de Verenigde Staten, Korea en Japan de eersten zullen zijn om millimetergolven te gebruiken. “In Korea willen operatoren zich differentiëren met videodelen. Japan zal de technologie op de Olympische Zomerspelen van 2020 gebruiken om in real time hogedefinitievideo te uploaden. In de VS wordt het een manier om het verouderde kopernetwerk te vervangen door vaste draadloze toegang”, schetst Malaquin.