Van nummer drie bij BNP Paribas Fortis naar nummer één bij KBL. Een onverhoopte kans voor een selfmade bankier die al vele watertjes doorzwommen heeft. “Je kunt een bedrijf niet meer managen als tien jaar geleden”, zegt Peter Vandekerckhove.

58 jaar is hij, maar hij is niet van plan uit te bollen. Integendeel, Peter Vandekerckhove is blij met de nieuwe uitdaging. Sinds enkele weken staat hij aan het hoofd van de Europese bankengroep KBL. “Als ik had willen uitbollen, was ik beter bij BNP Paribas Fortis gebleven”, zegt de West-Vlaming.

Maar hij kon de CEO van een bank worden. KBL opereert vanuit Luxemburg, maar de belangrijkste activiteiten bevinden zich in België, Nederland, het Verenigd Koninkrijk en Duitsland. “Ik ken George Nasra, de CEO van Precision Capital (de Qatarese aandeelhouder van KBL, nvdr) al een hele tijd. Ik voelde dat hij me er echt bij wilde.”

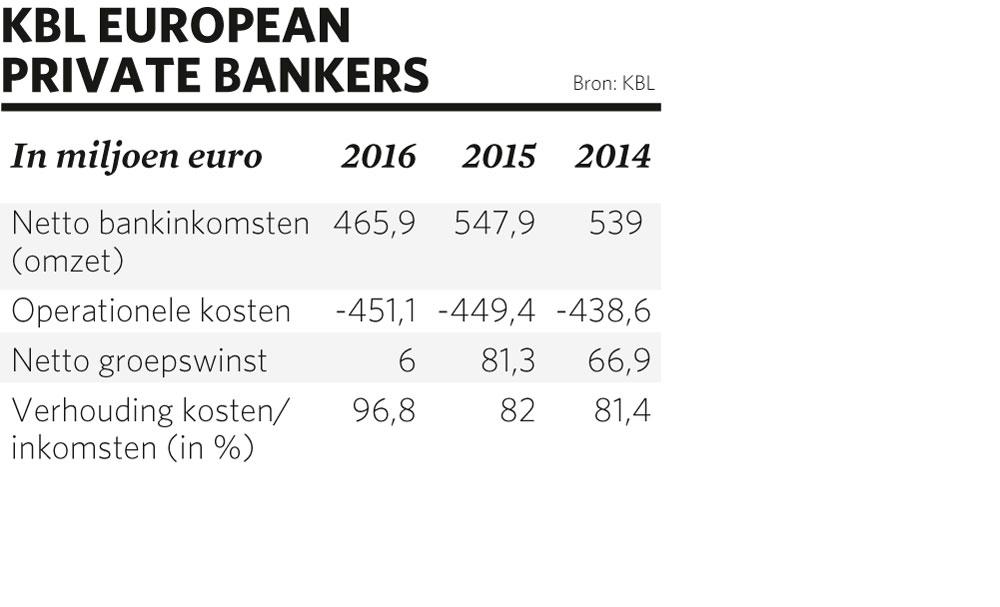

Makkelijk wordt de opdracht niet. Zoals de meeste vermogensbanken wordt KBL geconfronteerd met marge- en winstdruk, moeilijke marktomstandigheden door de lage rente, stijgende kosten en zware IT-investeringen. Dat drukte de groepswinst in 2016 tot 6 miljoen euro.

“2017 was een stuk beter”, zegt Vandekerckhove, die Europa rondreist om alle afdelingen te bezoeken. Over strategie, doelstellingen en ingrepen zwijgt hij voorlopig. “KBL moet focussen op de markten waar het voldoende schaalgrootte heeft”, is het enige dat hij kwijt wil.

U hebt een apart profiel voor een bankier: geen universitair diploma, toegankelijk en to the point.

PETER VANDEKERCKHOVE. “Ik heb alles zelf geleerd. Ik ben onder aan de ladder begonnen bij instellingen als Ippa, Van Moer, Lawaisse. Ik was vooral geïnteresseerd in technische research en analyse van de markten. Zo kreeg ik de kans wekelijks een artikel over de markten te schrijven voor Trends. Enige tijd later vroeg Paul Huybrechts mij voor de krant De Tijd te werken. Dat was mijn eerste echte vaste baan.”

In 1992 stapte u definitief over naar de financiële sector

VANDEKERCKHOVE. “Ik doe niet graag lang hetzelfde. In 1992 kreeg ik de kans de Nederlandse bank Pierson, Heldring & Pierson in België te lanceren. Een bank van nul starten, dat vond ik een geweldige uitdaging. Het project had ook alles in zich dat me interesseerde: beleggen, advies geven, financiële markten, … Een week nadat ik mijn handtekening had gezet, fuseerden Mees en Pierson en werkte ik plots bij een Europese zakenbank avant la lettre, met activiteiten in een vijftiental landen. In anderhalf jaar was de Belgische tak winstgevend.”

Dat had de Nederlandse directie gezien. Haalden ze u daarom naar Amsterdam?

VANDEKERCKHOVE. “Er waren wat problemen in assetmanagement en ze wilden dat ik die oploste. Ik ben nogal een doener. Voor ik het goed en wel besefte, zat ik in het directiecomité van MeesPierson. Amper enkele maanden later (in 1996, nvdr) nam Fortis MeesPierson over. Zo was ik plots een Belg in Nederland, die werkte voor een Belgisch-Nederlandse groep. Fortis gaf ons een grote autonomie. Het waren jaren van groei en goede resultaten, en veel fusies. In 2001 werd ik hoofd van MeesPierson Private Bank, en in 2005 CEO van de Belgische retailbank van Fortis.”

In 2008 brak de financiële crisis uit, en Fortis was een van de eerste slachtoffers.

VANDEKERCKHOVE. “Dat blijft de zwartste pagina uit mijn carrière. Bij mij, en wellicht bij veel bankiers, is er een periode voor en een periode na. 2008 was een existentiële crisis voor de banksector. Als directielid voelde ik me verantwoordelijk tegenover de duizenden medewerkers van Fortis. Je weet dat je alles moet doen om de bank te stabiliseren en de medewerkers en de klanten gerust te stellen.”

Gelukkig werd Fortis Bank snel overgenomen door BNP Paribas.

VANDEKERCKHOVE. “Ik heb veel fusies en overnames meegemaakt, maar die tussen Fortis en BNP Paribas is de best geslaagde. De Fransen hebben de Fortis-mensen met veel respect behandeld. Ze hebben ook substantieel geïnvesteerd in de Belgische activiteiten, klanten en infrastructuur. Daardoor is de bank snel uit de crisis gekomen; andere hebben er langer over gedaan.”

U hebt zowel voor Belgische, Nederlandse als Franse banken gewerkt. Wat hebt u daaruit geleerd?

VANDEKERCKHOVE. “Dat iedere bank anders is, en dat er evengoed cultuurverschillen zijn tussen businessunits als tussen landen of nationaliteiten. Voor het management bestaat de kunst erin iedereen op dezelfde lijn te krijgen.”

Welk type CEO wilt u zijn?

VANDEKERCKHOVE. “Je kunt een bedrijf niet meer managen als tien jaar geleden. Als je denkt dat iedereen zomaar zal doen wat jij voorschrijft, dan ben je verkeerd bezig. Een manager moet een goede coach zijn, die de creativiteit en de flexibiliteit van zijn mensen stimuleert en hen helpt als er problemen zijn.”

Welke banken zullen de strijd om de klant winnen?

VANDEKERCKHOVE. “De banken die zich verantwoordelijk gedragen. Zij die rekening houden met alle stakeholders. Die verantwoordelijk investeren, de regels respecteren en een eerlijke winst nastreven. En bovenal: de banken die zich goed gedragen en iets betekenen in hun community. Eigenlijk is het simpel: een bank moet doen wat de gemeenschap van haar verwacht en toegevoegde waarde creëren voor haar klanten. Betekent dat dat je niet streng mag zijn? Nee, als de kosten naar beneden moeten of mensen voldoen niet, dan moet ik ze ontslaan. Maar dan wel op een respectvolle manier.”

De financiële crisis heeft de banken toch een pak geloofwaardigheid gekost?

VANDEKERCKHOVE. “Dat is zo, daar moeten we niet flauw over doen. Veel mensen zijn hun vertrouwen in de banksector kwijt. We zullen het maar terugwinnen als de banken zich verantwoordelijk opstellen. Het diepgewortelde vertrouwen van klanten herwin je niet met sterke kapitaalratio’s alleen. Daar is meer voor nodig.

“Mensen distantiëren zich almaar meer van grote bedrijven die de regels van de gemeenschap aan hun laars lappen. Dat zie je in de commentaren op de grote technologiebedrijven, de farma-industrie, de nucleaire industrie, … Hetzelfde geldt voor de banksector. Pas als de mensen geloven dat ze bij een bank terechtkunnen die hen niet ontgoochelt, kan het vertrouwen terugkeren.”

Technologie en digitalisering veranderen de banksector. Wordt de klant daar beter van?

VANDEKERCKHOVE. “Het is een misvatting dat banken digitaal gaan omdat ze op die manier kosten kunnen besparen. De investeringen zijn gigantisch, maar noodzakelijk. De digitalisering verandert het businessmodel en de businessprocessen radicaal. Bankieren en technologie zijn geen verschillende zaken meer. De technologie ís de business. Banken moeten technologisch relevant zijn of ze zullen niet meer zijn.

“De klant wordt daar beter van. Hij geraakt gemakkelijker aan informatie, transacties worden simpeler en veiliger, hij wordt op zijn wenken bediend waar en wanneer hij dat wil. Bankdiensten zullen over vijf jaar veel beter zijn dan vandaag.”

De sector van private banking lijkt achter te lopen in het digitaliseringsproces.

VANDEKERCKHOVE. “Ik vind niet dat de sector achterblijft, maar sommige banken wel. Wie denkt dat de klassieke manier van private banking zal overleven, zal nog aardig schrikken.

“Ik geloof in een hybride model van technologie en persoonlijk contact. Private banking zal even digitaal worden als andere sectoren, maar met een belangrijke ondersteuning in kennis, mensen en persoonlijke service. Grote, vermogende klanten vergen een ander niveau van expertise. De klant zal bepalen welk niveau van technologie en welk niveau van menselijke ondersteuning hij wenst.”

Van KBL wordt beweerd dat de groep te veel een losse verzameling van lokale private banken is, dat er te weinig groepssynergieën zijn?

VANDEKERCKHOVE. “We kunnen de samenwerking in vermogensbeheer nog versterken door de kennis en de ervaring van mensen uit verschillende landen samen te brengen. Bovendien zullen de komende jaren alle landen op hetzelfde IT-platform overschakelen. Maar los daarvan wil ik niet tornen aan de sterke lokale aanwezigheid en de merknamen. Die maken het mogelijk dicht bij de klant te staan en een gepersonaliseerde service te leveren. Als dat ten koste van een stuk synergieën en efficiëntie gaat, dan is dat maar zo.”

Schaal is cruciaal in private banking. Hoe groter het vermogen onder beheer, hoe winstgevender de activiteiten.

VANDEKERCKHOVE. “KBL heeft zo’n 70 miljard euro activa onder beheer. Dat is voldoende om schaalvoordelen te hebben. Natuurlijk willen we de komende jaren groeien, organisch, semi-organisch (overname van een team, nvdr) en via acquisities. We focussen op kernmarkten, waar we voldoende schaalgrootte hebben. Mede daarom heeft KBL vorig jaar zijn activiteiten in Frankrijk en Monaco van de hand gedaan, terwijl aandeelhouder Precision Capital zijn belang in de Banque Internationale à Luxembourg (BIL) verkocht.”

Bio

· Geboren in 1959 in Roeselare

· Journalist bij Uitgeversbedrijf Tijd en algemeen directeur van De Belegger

· 1992: Algemeen directeur MeesPierson, eerst in België, daarna in Nederland

· 2001: CEO MeesPierson Private Bank & Trust

· 2005: CEO Fortis Retail Banking Belgium

· Na de overname van Fortis Bank door BNP Paribas werd hij head of retail & private banking (2009) en lid van het directiecomité van BNP Paribas Fortis (2011)

· Sinds medio januari 2018: CEO van KBL European Private Bankers

Kernweetjes KBL

· KBL European Private Bankers

(KBL epb) was tot 2012 de private banking-tak van de Vlaamse bankverzekeraar KBC Groep. Na de financiële crisis moest KBL op last van Europa verkocht worden. De groep kwam in handen van de Qatarese investeringsgroep Precision Capital.

· Het hoofdkantoor van KBL epb staat in Luxemburg. De groep is via lokale vermogensbanken actief in een zestal landen in Europa: België (Puilaetco Dewaay), Nederland (Insinger Gilissen), het Verenigd Koninkrijk (Brown Shipley), Duitsland (Merck Finck), Spanje (KBL Espana) en Luxemburg.

· 2000 personeelsleden

· 70 miljard euro activa onder beheer

· In België heeft KBL via zijn dochterbedrijf Puilaetco Dewaay 200 medewerkers en 10 miljard euro activa onder beheer.