Tijdens de eindejaarspiek, de drukste periode van het jaar, draait de pakjesindustrie op volle toeren. Achter de schermen kreunt de machine, want de concurrentie in de sector is scherp. De pakjesbezorgers hebben volume nodig om rendabel te leveren. Maar de strijd om uw pakje zet druk op de prijzen en snijdt in de marges.

Het is razend druk in de sorteercentra en de verdeeldepots van de pakjesbezorgers overal te lande. De post- en koeriersbedrijven bouwen al een heel jaar op naar de pakjespiek van het einde van het jaar. “De eindejaarspiek begint tegenwoordig in november”, zegt Luc De Schrijver, de topman van de pakketbezorger GLS Belux, een dochterbedrijf van de Britse post. Met Singles Day, Black Friday, Cyber Monday en Sinterklaas hebben de post- en koeriersbedrijven al nooit geziene pieken te verwerken gekregen, en Kerstmis en Nieuwjaar moeten nog komen.

De moeilijk in te schatten piekvolumes gaan gepaard met hoge kosten en operationele uitdagingen voor de pakjesbezorgers. Volgens de goederenidentificatiespecialist Zetes wordt gemiddeld 5 procent van de thuisleveringen te laat of onvolledig bezorgd. In piekperiodes loopt dat percentage nog op. De Belgische pakjesmarkt groeit met dubbele cijfers (zie kader Volumes stijgen meer dan omzet), maar de spelers kampen met groeipijnen. En dan moet de grote sprong voorwaarts nog komen. In Duitsland worden twee keer meer pakjes per inwoner geleverd dan bij ons. Met de komst van Alibaba naar Europa, met onder meer een megahub in Luik, breekt hier straks een titanengevecht uit tussen Amazon en de Chinese e-commercereus. Schrijven dat de pakjesbranche voor uitdagende jaren staat, is een understatement.

Gemiddeld wordt 5 procent van de thuisleveringen te laat of onvolledig bezorgd. In piekperiodes loopt dat percentage nog op.

Pieken managen

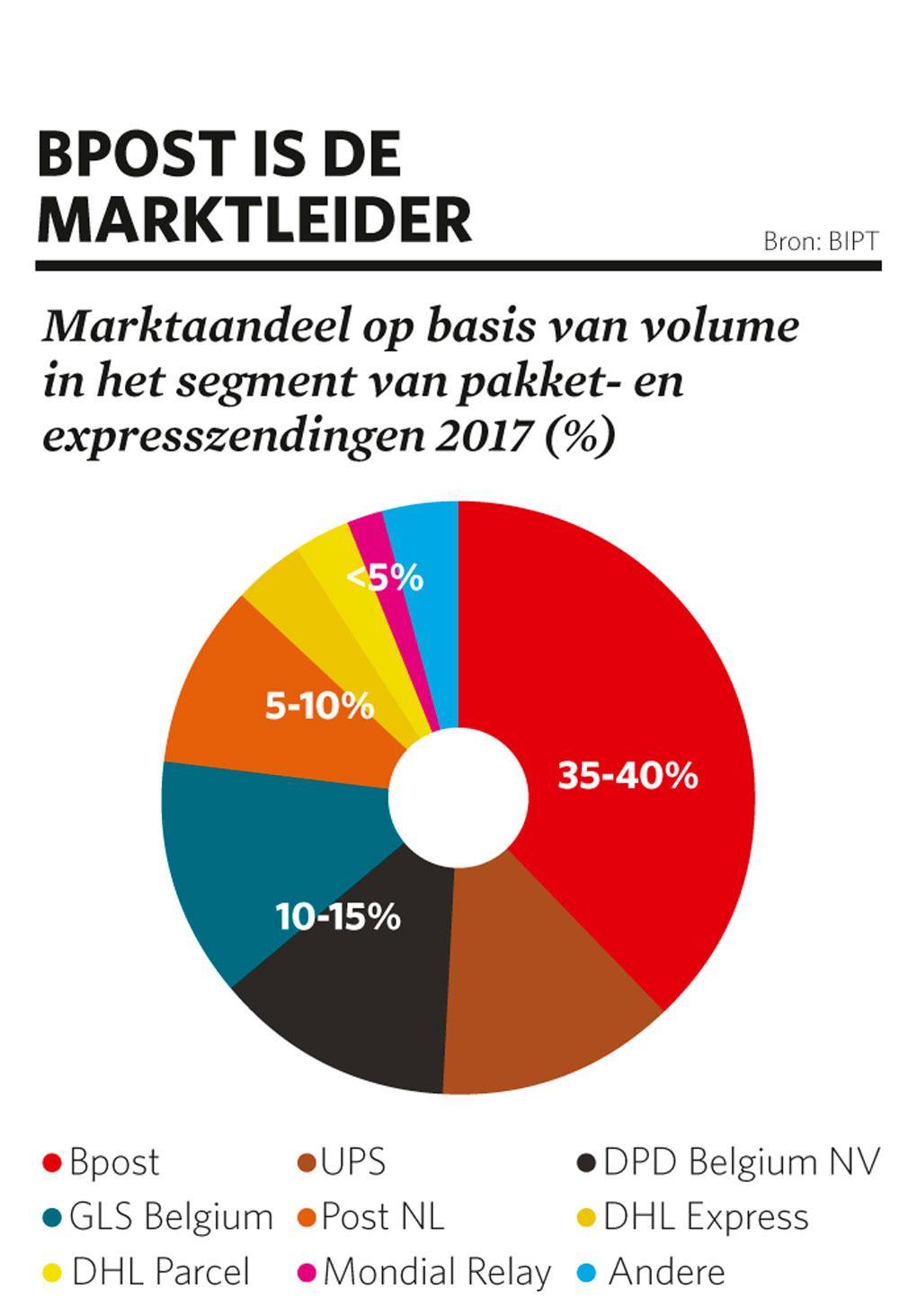

De eindejaarspiek zet druk op de hele pakjeslogistiek. Amazon draaide op Cyber Monday zijn beste dag ooit, maar in Duitsland en Italië had de Amerikaanse e-commercegigant af te rekenen met sociale acties van de werknemers in de distributiecentra. De Nederlandse vakbond FNV dreigt met prikacties bij PostNL in de drukke feestdagenperiode. Ook bpost werd vorige maand geconfronteerd met een goed getimede, maar toch pijnlijke staking. De webshops van Schoenen Torfs en Colruyt Group, om er maar twee te noemen, moesten aankloppen bij de concurrentie. Bpost, in volume de marktleider op de Belgische pakjesmarkt, zet meer dan 900 extra tijdelijke medewerkers in om de operaties tijdens de eindejaarspiek in goede banen te leiden. Buiten die periode verwerkt bpost gemiddeld 190.000 tot 200.000 pakjes per dag. “Vorig jaar hebben we net voor kerst ons gemiddelde volume van een gewone dag meer dan verdubbeld”, stelt Barbara Van Speybroeck, de woordvoerder van bpost.

Ook bij de hoofdzetel van DPD Belux, een dochter van de Franse post, in Mechelen is het alle hens aan dek. “In november en december verwerken we bijna een derde van ons hele jaarvolume. Dat zijn ongelooflijke pieken die we moeten managen. Black Friday was dit jaar fenomenaal. Het pakjesvolume dat we voor Belgische klanten naar binnen- en buitenland hebben verstuurd, is verdubbeld in vergelijking met vorig jaar”, duidt Silvio Mestdagh, de CEO van DPD Belux. De klanten moeten hun volumes dan wel op tijd inschatten, maar het bestelgedrag van de onlineconsument correct voorspellen is voor veel merken, retailers en webshops aartsmoeilijk.

“In februari beginnen we al aan de voorbereiding van de eindejaarspiek. Op basis van de forecasts van onze klanten engageren we mensen en contracteren we onderaannemers. We zijn daar een heel jaar mee bezig en stellen de capaciteit constant bij. Uiteraard is er marge, maar als alle bedrijven in de week van Black Friday met meer volume komen dan waar je op had gerekend, dan heb je een probleem. Dat kan tot vertragingen leiden”, legt Mestdagh uit. In volume is DPD de derde speler op de Belgische pakjes- en expressmarkt, na bpost en UPS en voor GLS, PostNL en DHL.

Volgens Luc De Schrijver van GLS is het voor de pakjesbezorgers die vooral mikken op de business-to-consumermarkt heel moeilijk die pieken correct te verwerken. “Dat is het probleem van veel spelers. Zij moeten gedurende zes tot acht weken een piekvolume verwerken dat tot drie keer groter is dan hun normale werkvolume. Welke organisatie kan dat aan? Dat is niet realistisch en veroorzaakt veel vertragingen, omdat ze het operationeel gewoon niet aankunnen”, weet De Schrijver. DPD geeft toe dat die piekperiode operationeel moeilijk is. “Het is een periode van veel volume en veel extra kosten. Je hebt je klanten die je moet bedienen. Je kunt niet zeggen: ‘Sorry, in de piek moet je niet bij ons zijn.’ We proberen dat zo goed mogelijk te managen”, verzekert Silvio Mestdagh.

Investeren in het netwerk

PostNL, dat zijn volume op de Belgische markt zag groeien met 36 procent in 2017, ervaart de eindejaarsperiode als een mes dat aan twee kanten snijdt. “Aan de ene kant doe je gigantische investeringen om de volumes op te vangen, aan de andere kant zien we de extra volumes graag komen”, zegt Rudy Van Rillaer, de countrymanager voor België bij PostNL. “Dit jaar hebben we in België drie extra sorteerprocessen opgezet om de ritssorteringen te doen. Er worden extra mensen aangetrokken voor de depots, er worden meer ritten gereden en meer bezorgers ingezet. De e-commerce is een groeimarkt. Elk jaar opnieuw zijn die investeringen in infrastructuur weer nodig om de pakkettenstroom op de gemiddelde dagen aan te kunnen.”

Logistiek is een sector waar niemand bereid is veel te betalen voor de dienstverlening. Ook de consument niet” Thierry Vanelslander, Universiteit Antwerpen

De vraag is dus wanneer het plafond wordt bereikt en hoeveel investeringen er nog nodig zijn. Het Nederlandse postbedrijf wil alvast tegen eind 2020 in ons land twee hoogtechnologische sorteercentra operationeel hebben. Ook GLS, dat in België werkt met zes depots voor de distributie van pakjes, bouwt een nieuwe vestiging in Tongeren. Het Amerikaanse koeriersbedrijf UPS startte begin dit jaar een nieuw sorteercentrum op in Lummen. DPD opende net een nieuw satellietdepot in Kortrijk.

“Daarmee kunnen we de groei opvangen, de kwaliteit blijven garanderen en de efficiëntie verhogen”, vertelt Silvio Mestdagh. “We passen ons netwerk aan, zodat onze bestelwagens minder ver moeten rijden en meer stops kunnen doen in een bepaalde zone. Vroeger reden ze vanuit Aalter naar Kortrijk. Een chauffeur kan acht tot negen uur per dag werken, maar als hij van Aalter moet vertrekken, doet hij er een uur over vooraleer hij zijn eerste levering kan doen in Kortrijk. Nu kan dat al na tien minuten.” Vandaag werkt DPD vanuit vijf depots in België en een in Luxemburg. “Tegen 2025 groeien we naar minstens negen depots om dichter bij de markt te zitten”, voorspelt Mestdagh.

Bezorgen is niet gratis

Een pijnpunt voor veel pakjesbezorgers op de consumentenmarkt is de zoektocht naar rentabiliteit in de last mile. “Er is veel concurrentie op die markt, wat de winstmarges drukt. Logistiek is een sector waar niemand bereid is veel te betalen voor de dienstverlening. Ook de consument niet. Die wordt tegenwoordig om de oren geslagen met gratis leveringen en gratis retours”, zegt professor Thierry Vanelslander, transporteconoom aan de Universiteit Antwerpen.

Dat is meteen de belangrijkste reden waarom een speler als GLS niet happig is om voluit voor het business-to-consumersegment te gaan. De Belgische pakjespoot van GLS rapporteert positieve cijfers, en Luc De Schrijver wil dat zo houden. “We vermijden te veel in de e-commerce te stappen, omdat de prijzen daar te laag zijn. We zijn heel selectief in de volumes die we aannemen. Vandaag doen we ongeveer een derde in het business-to-consumersegment en twee derde in de business-to-business. Dat willen we zo houden. We gaan ons niet in financiële moeilijkheden brengen, alleen maar om marktaandeel te winnen.”

Naast de hevige concurrentiestrijd – de pakjesbezorgers hebben nu eenmaal volume nodig om rendabel te kunnen bezorgen – is er ook de prijsdruk van de grote webshops, die grote volumes verschepen. “Er is zeker een druk op de marges voelbaar bij alle ondernemers in de keten”, bevestigt Rudy Van Rillaer van PostNL. “Gratis bezorging bestaat niet en er is veel concurrentie. Het is geen gemakkelijke markt om op te opereren. Net zoals op elke groeimarkt worden de spelers geconfronteerd met groeipijnen.”

De Nederlandse webwinkel bol.com pakt nog altijd breed uit met gratis verzending, terwijl een speler als Zalando nu in Italië verzendingskosten begint aan te rekenen voor bestellingen van minder dan 24,90 euro. “Uiteraard is bezorgen niet gratis”, reageert Marjolein Verkerk, de woordvoerder van bol.com. “Wij betalen PostNL en andere vervoerders voor hun diensten. Er worden kosten gemaakt, maar die rekenen we niet door aan de klant. Gratis verzending is een belangrijke service in de e-commerce. Daar investeren wij in, want dat levert ook op.”

Concurrentie is goede zaak

De Belgische retailer Colruyt Group hanteert een andere strategie. “Mensen kopen nu hun geschenken. Met Dreamland en Collishop zitten wij in dat segment”, zegt Dieter Struye, de directeur non-food bij Colruyt en verantwoordelijk voor de e-commercestrategie. “Meer dan 90 procent van de e-commerceaankopen wordt afgehaald in de winkel of in een afhaalpunt van Colruyt. Voor de thuislevering doen wij een beroep op bpost.” Struye ervaart dat er veel concurrentie is voor de last mile, en dat vindt hij een goede zaak. “Behalve voor een kostenefficiënt aanbod zorgt dat ook voor innovatie en vernieuwing op de markt. Denk maar aan het ontstaan van nieuwe leveringsmogelijkheden.” Zo wordt in de sector geëxperimenteerd met centrale afleverpunten, slimme lockers, pakketbrievenbussen, leveringen in de koffer van de auto en fietskoeriers.

Colruyt levert alleen gratis naar de afhaalpunten in de winkels. “Er zullen altijd spelers gratis levering aanbieden. Het wordt vaak gebruikt om op korte termijn klanten te winnen. Tegelijk is er ook een andere tendens. Hier en daar vragen e-commercebedrijven meer geld voor leveringen en worden de gratis retourmogelijkheden beperkt. Bij Colruyt willen we op de lange termijn onze beloftes naar de klant kunnen garanderen, ook bij de verzending”, stelt Dieter Struye.

Dominante spelers

Dat gratis leveren een mythe is, blijkt ook uit de cijfers van het Belgisch Instituut voor Postdiensten en Telecommunicatie (BIPT). De regulator heeft berekend dat het gemiddelde tarief per pakje is gedaald van 8,2 euro in 2010 naar 6,3 euro vorig jaar. Het BIPT ziet verschillende mogelijke oorzaken voor die negatieve evolutie: de druk op de tarieven en de toename van het volume van kleinere en lichtere, en dus goedkopere e-commercepakketten. “Een verhoging van de prijs is wenselijk”, verklaart Rudy Van Rillaer van PostNL. “De marktomstandigheden zullen bepalen wat die stijging moet zijn. Ook door grotere hoeveelheden te bezorgen kunnen de operatie en de bezorging efficiënter worden. Als er twintig pakketten meer kunnen worden bezorgd in dezelfde wijk dan de dag voordien, zijn de reële kosten voor de bezorging van die pakketten die dag in die wijk lager.”

We letten er echt op dat iedereen fair wordt betaald. Het gevecht voor de goede onderaannemers en chauffeurs is hevig” Silvio Mestdagh, DPD Belux

DPD, waar de business-to-consumerleveringen al goed zijn voor de helft van het volume, mikt op het hogere segment van de pakjesmarkt met leveringen binnen een tijdvenster van één uur en meldingen over de status van het pakket naar de klanten via e-mail of sms. Ontvangers kunnen hun pakket live op internet volgen. “Niemand doet ons dat na”, beweert Silvio Mestdagh. “Maar dat kost geld. Wij zijn gemakkelijk 20 à 25 procent duurder dan onze concurrenten. We zijn trots op de meerwaarde die we bieden, want de klant krijgt waar voor zijn geld. Natuurlijk zijn er bedrijven die zeggen dat ze ons serviceniveau niet nodig hebben. Die moeten niet bij ons zijn.” DPD wil niet te afhankelijk worden van de grote volumes van een dominante speler.

“Amazon is een van onze grootste klanten in Europa en tegelijk een potentiële concurrent in sommige landen. Dat is niet zo in België, waar ze zelf hun last-milelevering organiseren en eigen parcellockers uitbaten. Ze zijn zo groot dat ze hun eigen logistiek kunnen uitbouwen”, zegt Mestdagh. Het Belgische filiaal van DPD draait de jongste drie jaar rode cijfers. Komt dat door de prijsdruk? “Toen ik drie jaar geleden bij DPD begon, was de prijszetting niet optimaal”, duidt de CEO. “We hebben de prijzen serieus verhoogd. We hadden bij bepaalde contracten veel te lage tarieven. Voor een groot deel is dat opgeschoond. Mede dankzij onze sterke kostencontrole, de verhoogde efficiëntie en het aanrekenen van de juiste prijs hebben we de voorbije drie jaar ons operationele resultaat telkens kunnen verbeteren.” Silvio Mestdagh verwacht dat DPD Belux tegen eind 2019, ten laatste 2020, weer winstgevend is.

Pakjesbezorger is zwaar beroep

De pakjesdivisie van GLS Belux heeft 250 vaste mensen in dienst, die werken in de depots en de hoofdzetel in Drogenbos. De last mile wordt uitbesteed aan onderaannemers en zelfstandige chauffeurs. GLS heeft in ons land dagelijks 450 bestelwagens op de baan. “Dat is in België de enige manier om productiviteit te halen. De chauffeurs worden betaald op basis van het volume dat ze leveren. Het is een vorm van prestatiegerichte verloning. Goede mensen vinden is niet gemakkelijk in onze branche. Het is een zwaar beroep”, zegt Luc De Schrijver van GLS Belux.

Ook bij DPD zijn de chauffeurs in dienst van onderaannemers, kleine transportbedrijven. Dagelijks zijn zo’n 650 bezorgers op de baan. DPD Belux heeft 400 vaste mensen in dienst. Om de pieken op te vangen schakelt het uitzendkrachten in. “De onderaannemers en hun chauffeurs zijn nauw betrokken bij het bedrijf”, zegt Silvio Mestdagh, de CEO van DPD Belux. “We letten erop dat iedereen fair betaald wordt en hier een correct inkomen kan verdienen. Het gevecht voor de goede onderaannemers en chauffeurs in de sector is hevig. Het verloop bij ons is vrij laag.”

In de sector zijn verhalen te horen over schijnzelfstandigen en sociale uitbuiting. Hoe pakt DPD dat aan? “Wij hebben afspraken met onze onderaannemers over waar ze zich aan moeten houden. Wij willen niet dat ze hun chauffeurs uitbuiten. Die mensen komen hier dagelijks bij ons over de vloer. Als we merken dat er problemen zijn, spreken we daarover met de onderaannemer”, reageert Mestdagh.

Volumes stijgen meer dan omzet

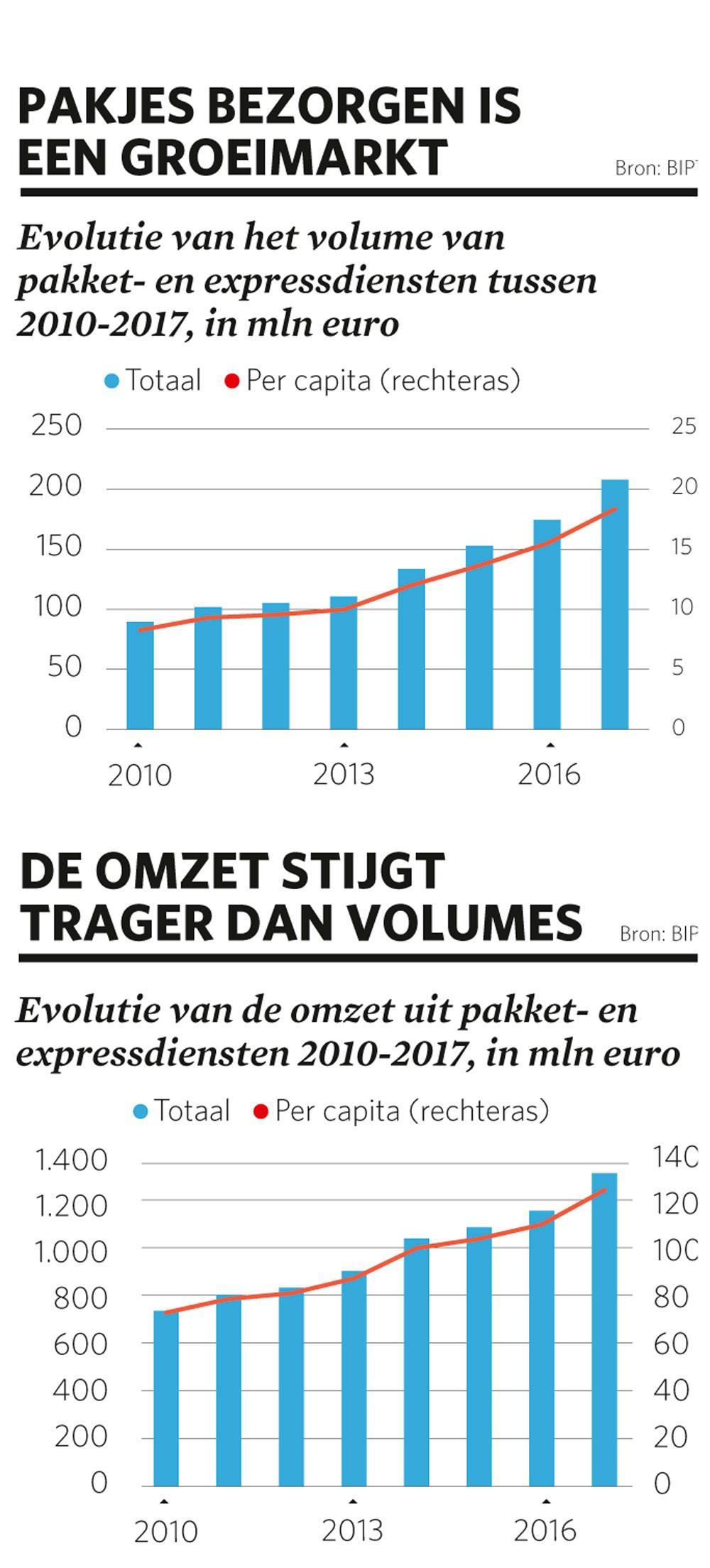

Uit de cijfers van de regulator BIPT blijkt dat de pakjesmarkt in 2017 voor het eerst in omzet groter was dan de brievenmarkt. Het segment van de pakket- en expressdiensten groeide met 19 procent naar 205 miljoen zendingen.

Tussen 2010 en 2017 was er ruim een verdubbeling van het aantal zendingen. Per inwoner komt dat uit op gemiddeld 18 geleverde pakketten in 2017. Er wordt gemiddeld om de 20 dagen een pakje per inwoner verstuurd, terwijl dat in 2010 om de 45 dagen.

Ondanks de stevige groei loopt België nog altijd ver achter. Duitsland bijvoorbeeld zit aan meer dan 35 zendingen per inwoner. De echte piek moet nog komen. De omzet van de pakjesmarkt steeg tussen 2016 en 2017 met 13,6 procent naar 1,294 miljard euro. In 2010 ging het nog om 726 miljoen. Het volume is dus sterker gestegen dan de omzet.