Het belangrijkste kenmerk van groeiaandelen is de snelle groei van de winst en de omzet. Maar ook voor deze categorie geldt dat goedkope aandelen de betere keuze zijn.

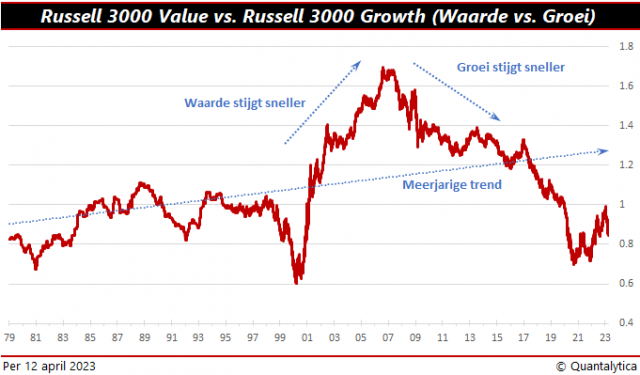

Als je naar de rendementen van de afgelopen jaren kijkt, zie je dat de aandelen van groeibedrijven het goed doen op de beurs. Oké, vorig jaar even niet, toen trokken waarde-aandelen aan het langste eind. Het verval van groeiaandelen begon al eind 2021 en zette in 2022 door, maar sinds begin januari valt groei opnieuw in de smaak bij beleggers.

De voornaamste reden om in groeiaandelen te beleggen is het winstpotentieel dat ermee samengaat. Het is de droom van vrijwel elke belegger om de volgende Tesla te ontdekken. De term groeiaandeel is niet uitsluitend voorbehouden aan jonge bedrijven met een snelle groei van de omzet, het kan ook verwijzen naar bedrijven met bewezen verdienmodellen.

Groeiaandelen over langere periodes

Hoewel de afgelopen jaren de aandelen van groeibedrijven duidelijk beter presteren dan waarde-aandelen, steunt de wetenschap het beleggen in waarde-aandelen. De meeste academische studies tonen aan dat waarde-aandelen over nog langere periodes 2 tot 3 procentpunt per jaar beter presteren dan de brede markt.

Aandelen worden vaak ingedeeld in óf de waarde- óf de groeicategorie. In die vergelijking is waarde het tegenovergestelde van groei. Soms is het onderscheid tussen waarde en groei niet zo duidelijk, maar klassieke waarde-aandelen onderscheiden zich met een aantrekkelijke waardering en stabiele winstontwikkeling.

Groeiaandelen worden in de regel gekenmerkt door een hoge koers-winstverhouding (k/w) en een laag dividend. Het zijn aandelen waarvan beleggers verwachten dat de omzet en de winst snel zullen stijgen. Het dividend is laag omdat de winst grotendeels in het bedrijf blijft. Het ingehouden dividend moet de groei versnellen.

Prestaties groeiaandelen

De prestaties van aandelen hangen af van verschillende factoren en die variabelen verschillen natuurlijk van bedrijf tot bedrijf. Waarde-aandelen zijn vaak aandelen van defensieve bedrijven met bewezen verdienmodellen en stabiele inkomstenstromen.

Groeiaandelen beschikken veelal over een bepaald concurrentievoordeel, maar zijn als bedrijf doorgaans ook scherper gefinancierd. Als gevolg hiervan is bij groeibedrijven de impact van de rente groter. Door hogere rentes stijgen niet alleen de financieringslasten, ook daalt de huidige waarde van de toekomstige winsten, met dalende beurskoersen tot gevolg.

Er bestaan verschillende manieren om het potentieel van groeiaandelen te kwantificeren. Welke methode je kiest, hangt af van je kennis, je ervaring en beschikbare middelen. Het belangrijkste kenmerk van groeiaandelen is de snelle groei van de omzet en bij goed ondernemerschap volgt de beurskoers sowieso de omzet.

Redelijke prijs

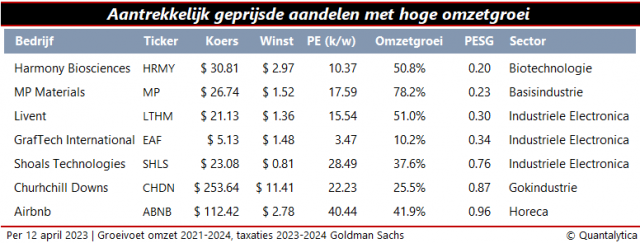

Als belegger moet je ook een inschatting maken of de groei nog jaren zal aanhouden en of de prijs van het aandeel aantrekkelijk genoeg is. Net als waarde-aandelen moeten groeiaandelen redelijk geprijsd zijn.

De traditionele manier om groeiaandelen te screenen is de PEG-ratio. Het Engelstalige acroniem PEG staat voor Price, Earnings and Growth. Het deelt de k/w (PE in het Engels) door de winstgroei van de onderneming en laat zien of de hoge prijzen die betaald worden verantwoord zijn. Aandelen met PEG-ratio’s van 0,5 of lager ogen goedkoop en aandelen met PEG-ratio’s van 1,5 of hoger zijn stevig aan de prijs.

De PEG-ratio schittert door zijn eenvoud, maar schiet tekort bij bedrijven die nog aan de weg timmeren. De ratio leent zich niet voor groeibriljanten die niet winstgevend zijn. Met een kleine aanpassing kun je dat euvel uit de wereld helpen. Door in de noemer het groeipercentage van de winst in te wisselen voor de groeivoet van de omzet, stijgt de voorspelkracht van de PEG-ratio, oftewel de PESG-ratio is een betere voorspeller van het rendement.

Het feit dat omzetgroei de voorkeur verdient boven winstgroei wordt verklaard met het gegeven dat investeringen zelden of nooit een directe weerslag hebben op de omzet en met het feit dat de omzet minder gevoelig is voor boekhoudkundige kunstgrepen. Maar ook bij de PESG-ratio geldt: goedkope groeiaandelen genieten de voorkeur.

Door Ivan Snurer, redacteur bij Beleggers Belangen.