‘Als de beurzen de komende maanden en jaren op hetzelfde elan doorgaan, dan komen er aandelenkoersen die de link met de realiteit kwijt zijn en een zeepbel hebben gevormd’, zegt Danny Reweghs, directeur strategie Inside Beleggen.

We hebben nauwelijks alle jaarcijfers over 2020 van de Belgische beursgenoteerde bedrijven verwerkt of daar komen de eerste resultaten over het eerste kwartaal er al in de Verenigde Staten. Traditioneel geven de grote Amerikaanse financiële instellingen het startschot. Woensdag is het onder meer aan JPMorgan Chase en Goldman Sachs, donderdag aan Bank of America en Citigroup. Donderdag geeft ook de voedingsgigant PepsiCo een inzicht in de gang van zaken in de eerste drie maanden van 2021. De vergelijkingsbasis met het eerste kwartaal van 2020 wordt niet gemakkelijk. De maand maart 2020 was al duidelijk een coronamaand. De verwachte gemiddelde winstgroei van bijna 24 procent voor de S&P500-bedrijven moet daarom worden gerelativeerd.

Nog sneller dan de Amerikanen zullen de Chinezen deze week al het groeicijfer over het eerste kwartaal van 2021 bekendmaken. Een jaar geleden was dat kwartaal het coronakwartaal na de uitbraak van covid-19 rond de jaarwisseling in de stad Wuhan. Er wordt op jaarbasis uitgegaan van een groeicijfer van 18 procent! Tegenover het laatste kwartaal van vorig jaar wordt een groei van 1,4 procent op kwartaalbasis in het vooruitzicht gesteld.

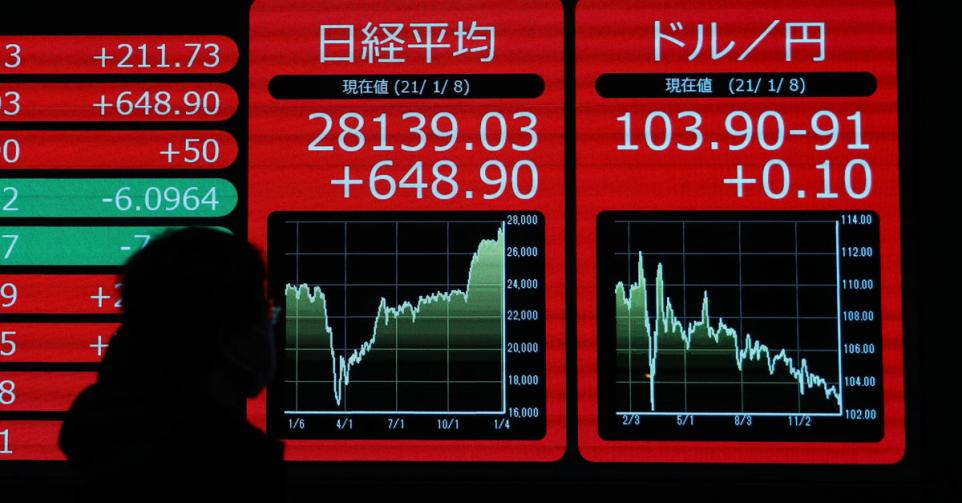

Japanse beurs herrijst

Het was enige tijd geleden nieuws: de Nikkei-index doorbrak opnieuw de grens van 30.000 punten. De Nikkei is de meest bekende, maar daarom niet meer de meest relevante beursindex van de Japanse beurs. Hij is vergelijkbaar met wat de Dow Jones-index is voor de Amerikaanse beurs, waar de Standard&Poor’s500-index is uitgegroeid tot de meest relevante index. Voor de beurs van Tokio is de Topix-index relevanter. Het voordeel van de Dow Jones en de Nikkei is dat je er ver mee kunt terugkijken.

Net zoals de andere belangrijke westerse beurzen profiteert ook de Japanse beurs van het verwachte economische herstel van de economie zodra de covid-19-pandemie achter ons ligt en het economische leven normaliseert.

Niet dat de economische omgeving zo bepalend is voor de Japanse beurs. Terwijl het uiterst soepele beleid van de Federal Reserve, de Amerikaanse centrale bank, de prestaties van de Amerikaanse aandelen heeft ondersteund, gaat de Bank of Japan al vele jaren nog een stap verder door ook onrechtstreeks aandelen te kopen naast obligaties. In die zin legt de Japanse centrale bank een bodem onder de koersen en mag het niet verbazen dat de Japanse beurs de voorbije jaren – op de corona-uitschuiver na – goed op dreef is.

Decennialang wachten

Niet dat we met zijn allen zo geïnteresseerd zijn in het verloop van de Japanse beursindex. De aanwezigheid van buitenlandse investeerders op de Japanse aandelenmarkt is eerder beperkt. De stijging van de Nikkei-index boven 30.000 punten was vooral ook internationaal nieuws omdat de index eigenlijk weer boven die grens kwam, en dat de vorige keer al geleden is van 1990 of meer dan dertig jaar geleden. De historische piek voor de Nikkei-index ligt in de buurt van 39.000 punten en dateert al van 1989.

Het toont aan dat als beleggers zwaar overdrijven en louter hebzuchtig achter stijgende beurskoersen aanhollen zonder te kijken naar de fundamentele waarderingen, er een gigantische zeepbel ontstaat. Omdat die moet leeglopen, kan het meerdere decennia duren alvorens er nog een nieuwe piek komt. Wie in 1929 volop aandelen kocht op Wall Street, heeft ook tot 1955 moeten wachten om zijn geld terug te zien. En zo veel geduld hebben beleggers niet. Toen in 2013 – op bodem van de Nikkei-index rond 8000 punten – een enquête werd gedaan bij beleggers die in 1989 hun eerste stappen op de beursvloer hadden gezet, bleek dat 24 jaar later amper 8 procent nog altijd in aandelen belegde. Al de rest had zijn groot of klein verlies al genomen.

Als de beurzen de komende maanden en jaren op hetzelfde elan doorgaan, dan dreigen we opnieuw in de situatie van 1929 (Wall Street) en 1989 (Japan) terecht te komen. Dan komen er aandelenkoersen die de link met de realiteit kwijt zijn en een zeepbel hebben gevormd. Na de doorprikking ervan zal het opnieuw decennia duren alvorens we nieuwe toppen zien op de belangrijkste beurzen. We zijn nog niet zover, maar we zullen er de komende jaren steeds nadrukkelijker moeten mee rekening houden.