De afgelopen week had het er alle schijn van dat de internationale beurzen aan een tussentijdse correctie zouden beginnen.

Wall Street verloor begin vorige week drie dagen op rij terrein, en dat was al enige tijd geleden. Ook de Europese aandelenmarkten leken af te brokkelen. Maar goede bedrijfsresultaten, gekoppeld aan beter macro-economisch nieuws uit Europa en China, trok die neiging tot terugval alweer in twijfel.

U weet dat we uitkijken naar een correctie op de internationale aandelenmarkten. Het overgrote deel van de technische indicatoren blijft in de overgekochte zone kamperen en suggereert dus een terugval in de komende dagen of weken. Dat is nu al bijna een maand het geval. Maar in april en mei gebeurde dat ook, waarna de beurzen in de tweede helft van mei en meer nog in juni toch een behoorlijke correctie ondergingen.

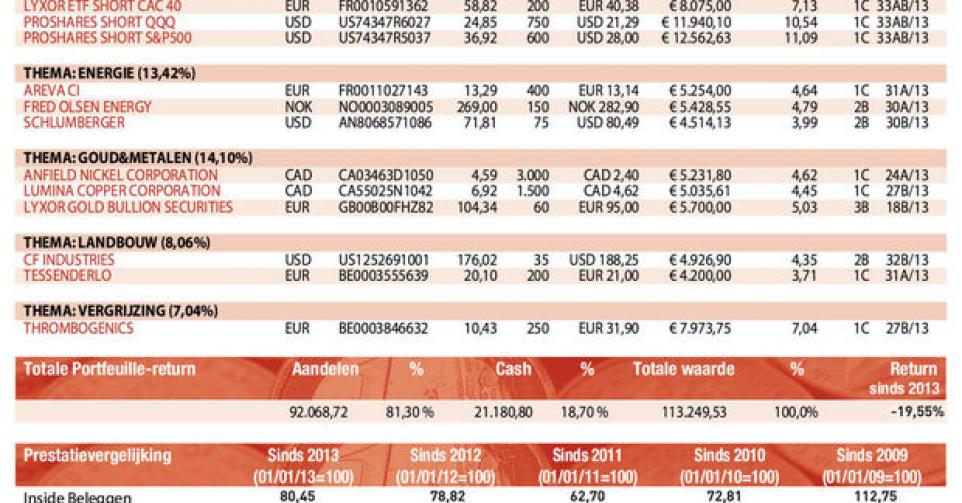

Een nieuwe tussentijdse correctie zou ons twee voordelen bieden. Om te beginnen kunnen we dan tegen aanvaardbare prijzen beginnen met de opbouw van het thema ‘consumptie opkomende middenklasse’. Er staan daar al enkele aankooplimieten uit, en er zullen er in de komende weken nog enkele andere volgen. Daarnaast zou het ons de kans bieden om in actie te komen voor het thema ‘bescherming’, om aan te tonen dat we dat thema actiever zullen beheren. De kans is groot dat, wanneer er signalen zijn dat de markten dan weer uitbodemen, enkele van onze vier trackers -Lyxor ETF Bear Eurostoxx50, Lyxor ETF Short CAC40, Proshares Short QQQ en Proshares Short S&P500- minstens tijdelijk geheel of gedeeltelijk uit de voorbeeldportefeuille verdwijnen.

Weinigen kunnen zich vandaag een nakende beurscorrectie voorstellen. Het resultatenseizoen is goed onthaald, de economie herleeft aan beide kanten van de Atlantische Oceaan en de rentestijging loopt niet uit de hand. Maar de aanleiding van een terugval op de aandelenmarkten is wel vaker onvoorspelbaar. Los van het feit dat de markten hoe dan ook alert blijven voor ontwikkelingen rond ‘tapering’, het inperken van het inkoopprogramma van obligaties (vandaag 85 miljard USD per maand).

Met meer dan gewone belangstelling kijken we uit morgen (14 augustus), voor de opening van de beurs in Wall Street, naar de kwartaalresultaten van Deere & Company. In het voorjaar zat het aandeel al eens in de voorbeeldportefeuille, maar toen de vorige kwartaalcijfers werden bekendgemaakt, lagen die weliswaar op recordniveau, maar de specialist in landbouwwerktuigen gaf tegelijkertijd een omzetwaarschuwing voor het volledige boekjaar 2012-2013 (afsluitdatum 31 oktober). In het tweede trimester van het lopende boekjaar kwam de winst uit op 2,76 USD per aandeel, tegenover een gemiddelde analistenverwachting van 2,72 USD per aandeel. De nettowinst klom met 3%, tot 1,08 miljard USD, bij een omzet die 9% hoger was (10,9 miljard USD). Zowel de omzet als de winst waren recordcijfers. Voor het afgelopen derde kwartaal mikken de analisten gemiddeld op een winst van 2,17 USD per aandeel, bij een omzet van afgerond 9,3 miljard USD. Voor het volledige boekjaar staat de analistenconsensus op 8,50 USD per aandeel. Dat was voor de waarschuwing nog 8,80 USD per aandeel. We hebben het aandeel toen snel uit de voorbeeldportefeuille verkocht, omdat we zagen dat analisten negatiever werden en spraken over een piek in de omzet- en de winstevolutie.

Die minder positieve visie over de toekomstige resultaten heeft zijn effect op de koers niet gemist. Hij staat in de buurt van het laagste peil dit jaar, terwijl Wall Street op een recordniveau noteert. Dat maakt het aandeel weer goedkoop -minder dan 10 keer de verwachte winst; minder dan 6 keer ev/ebitda- zodat we het opnieuw op ‘koopwaardig’ (rating 1B) hebben gezet. We nemen het aandeel op in de ‘Inside Selectie’ om aan te geven dat we de intentie hebben om het aandeel weer in de voorbeeldportefeuille op te nemen, tenzij de resultaten of de vooruitzichten danig zouden ontgoochelen.

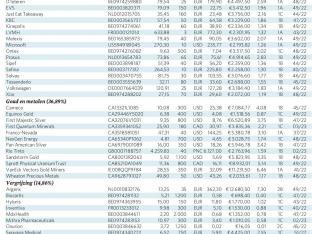

OVERZICHT KOOP- & VERKOOPINTENTIES

Thema (alternatieve) energie

Areva: nieuwkomer om in te spelen op het herstel van de uraniumprijs en nucleaire energie

Fred Olsen Energy: meevallende cijfers tweede kwartaal deden de koers opveren

Schlumberger: nieuwkomer presteerde meteen sterke resultaten

Thema bescherming

Lyxor ETF Bear DJ Eurostoxx 50: herstelbeweging zet verder door; weerstand 2835 punten bereikt

Lyxor ETF Short CAC40: herstelbeweging na stevige correctie; weerstand op 4100 punten bereikt

Proshares Short QQQ:stevig herstel leidde tot nieuwe jaarpiek; markt overgekocht

Proshares Short S&P500: volop in herstel met nieuw record boven 1700 punten; markt overgekocht

Thema goud en metalen

Anfield Nickel: kansen op deal blijven

Lumina Copper: koers stabiliseert op laag peil nadat referentie-aandeelhouder Ross Beaty voor 1 miljoen CAD aandelen bijkocht

Lyxor Gold Bullion: goudprijs ondergaat grote schommelingen; doorbraak boven 1400 USD per ounce nodig voor trendommekeer

Thema landbouw

CF Industries: kwartaalcijfers waren beter dan verwacht, maar voorzichtige vooruitblik; neutrale marktreactie

Tessenderlo: verrassende wissel in het aandeelhouderschap is extra koopargument; halfjaarresultaten 29/8

Thema vergrijzing

Thrombogenics: Duits onderzoeksinstituut IQWiG vindt Jetrea waardevolle meerwaarde; cruciale halfjaarcijfers op 29/8