De aankondiging van de Japanse centrale bank om de aankoop van obligaties te verdubbelen en zo geld in de Japanse economie te pompen, heeft geleid tot ongekende hausse van de Nikkei en een forse verzwakking van de yen.

Haruhiko Kuroda, de gouverneur van de Japanse centrale bank, zet er de beuk in. Er moet een einde komen aan de decennialange deflatie. Daarom verdubbelt de bank de aankoop van obligaties. Na de Verenigde Staten zet ook Japan de geldkraan wagenwijd open. De strijd om de goedkoopste munt is daarmee losgebarsten. Al meteen na de aankondiging volgde een stroom van commentaren over de voor- en de nadelen van de maatregel. Maar als technisch analist nemen we geen positie op basis van commentaren, wel op basis van grafieken.

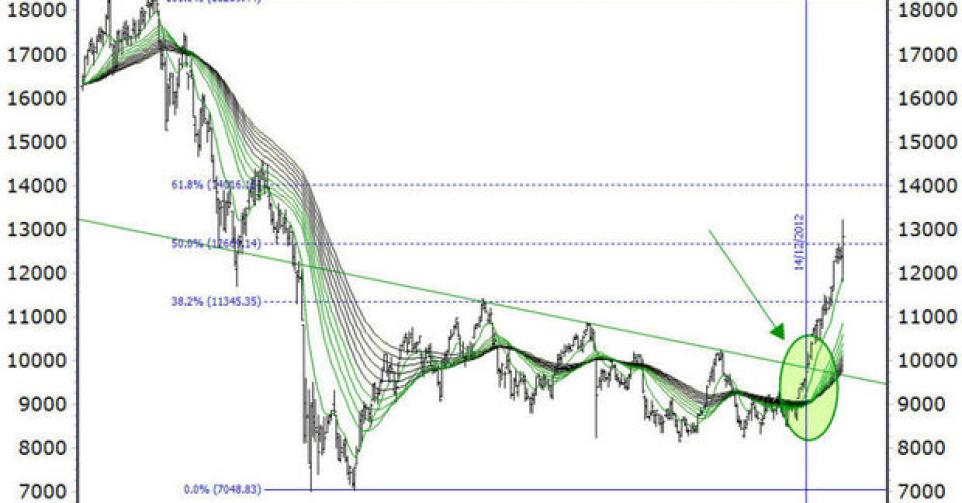

In juni 2007 noteerde de USD/YEN nog 124. De trendlijn onder de bodems sinds 1995 werd in januari 2008 definitief doorbroken. Daarna werd die steunlijn opnieuw getest (R1 op de grafiek), maar vanwege de omkeerregel dat steun weerstand wordt, ging de daling krachtig verder. De Japanse export kwam steeds meer onder druk.

De doorbraak van de USD/YEN wordt bevestigd door de tien-golden-crossanalyse, die bestaat uit tien gemiddelden (zie grafiek). Die waaier geeft een objectief beeld van de richting en de kracht van een trend. Bij een sterke trend lopen alle gemiddeldes netjes naast elkaar. In november 2012 is de opwaartse doorbraak van de trendlijn over de toppen sinds oktober 2007 te zien. De tien-golden-crossanalyse bevestigt die doorbraak. Dat is een sterk signaal, dat de trendommekeer bevestigt. De yen is sinds dat aankoopsignaal in ijltempo aan het verzwakken, wat goed is voor de exportgerichte bedrijven. Op basis van de Fibonacci-rij en steun- en weerstandslijnen ligt de volgende weerstandszone op 99,70 à 101,46.

De verzwakking van de yen heeft positieve gevolgen voor de Japanse Nikkei 225. De stijging van die index loopt hand in hand met de verzwakking van de yen. De Japanner die zijn yens heeft omgeruild voor dollars, doet gouden zaken. De winstcijfers van de exportgerichte bedrijven en hun toeleveranciers verbeteren.

Op de langetermijngrafiek is de bodem van de Japanse Nikkei in oktober 2008 te zien. Toen volgde een stevige stijging tot april 2010, of net tegen het 38,2 procent-Fibonacci-niveau. Sinds die top volgde een maandenlange bodemvorming, met een uiteindelijke doorbraak in november 2012. Ook op de Nikkei is de trendkeer en een tien-golden-crossdoorbraak merkbaar, zoals we die hebben beschreven bij de USD/YEN.

Sinds die doorbraak zet de Nikkei stevig door. De eerste weerstand noteert rond het huidige niveau. Daarna volgen 14.000 en 14.240 punten. Een doorbraak voorbij 14.240 punten betekent een ommekeer in de Japanse beursgeschiedenis sinds de top in 1990, 23 jaar geleden.

Na een stijging van 40 procent in vijf maanden is het logisch dat de Japanse Index even tot rust komt. Om dezelfde reden is het interessant deze index aan uw lijst met favorieten toe te voegen. Door de muntontwaarding geschiedt een investering het beste via een tracker op de index, want daarmee vermijdt u de muntontwaarding van de yen.

We onthouden uit dit artikel drie dingen om succesvol te beleggen met technische analyse: controleer regelmatig belangrijke muntenparen en internationale beursindexen; de tien-golden-cross analyse is eenvoudig en helpt de trend te herkennen; en investeren via een indextracker biedt voordelen bij een muntrisico.

Paul Gins

Zaakvoerder CompuGraphics nv

Uitgever TransStock en www.beursgrafiek.be