Zowel aan de vraag- als aan de aanbodzijde kent de goudsector sterke fundamenten.

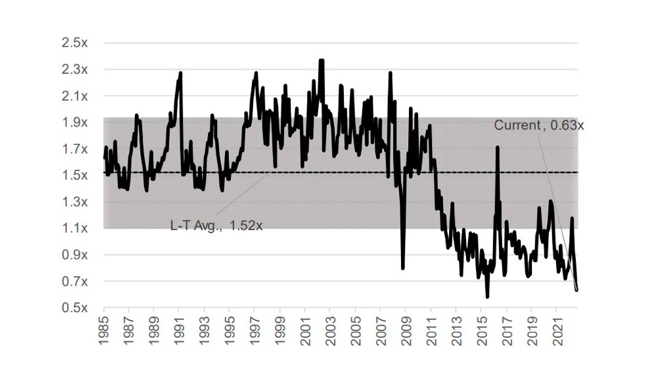

De voorbije jaren hebben de goudmijnaandelen het niet onder de markt gehad. De Gold Bugs Index halveerde zowat tussen augustus 2020 en november 2022. De grote boosdoener waren de stijgende reële rentes. In de 25 jaar dat we de goudmijnaandelen volgen, hebben we ze zelden zo goedkoop gezien. Dat geeft ook de volgende grafiek weer, die de koers/netto actuele waarde (verdiscontering van de toekomstige kasstromen) van de grote goudmijnproducenten toont sinds 1985.

Voorts toonden de commercials (het zogenoemde ‘slimme geld’) op de termijnmarkten ten overstaan van goud de meest optimistische visie sinds de eerste helft van 2019, toen het goud begon aan een mooie stijging. Ten opzichte van zilver namen de commercials zelfs een nettolongpositie in. Dat was slechts de derde keer in de geschiedenis. De voorgaande keren, in juli 2018 en juli 2019, volgden stevige stijgingen van de zilverprijs. De recentste metingen (maart 2023) tonen nog altijd een groot optimisme ten overstaan van goud en een bijna-recordoptimisme ten overstaan van zilver.

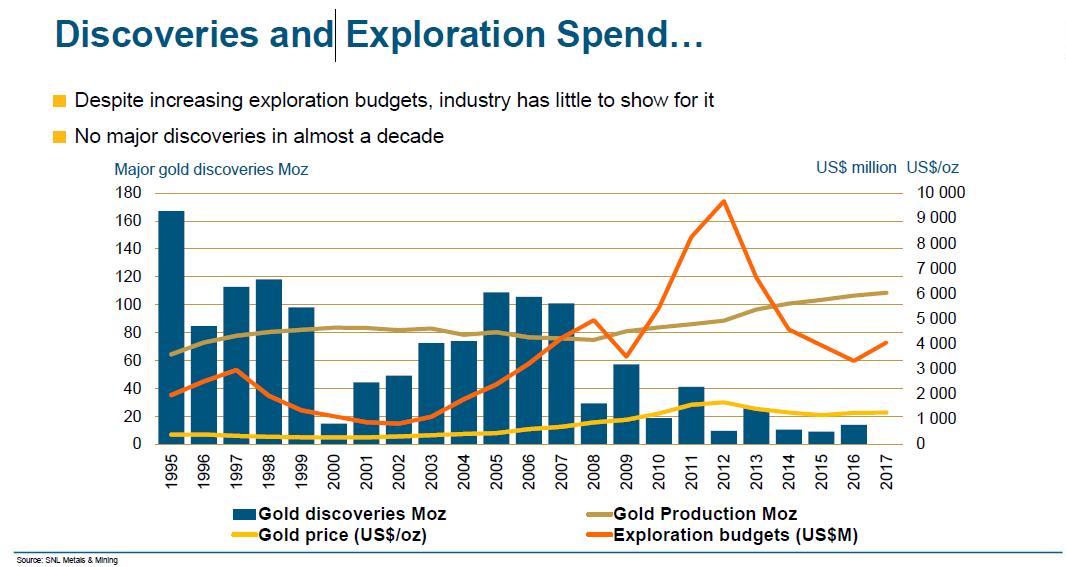

Zowel aan de vraag- als aan de aanbodzijde kent de goudsector sterke fundamenten. We denken dan ook dat in november 2022 een nieuwe haussemarkt gestart is voor goud (en zilver). Vooreerst ziet het aanbod er voor het volgende decennium sterk uit, afgaand op de nieuwe gouddepositontdekkingen, zoals de volgende grafiek toont. Zo toont de oranje lijn dat de exploratiebudgetten het voorbije decennium gemiddeld een stuk hoger lagen dan het voorgaande decennium. Ondanks die hogere exploratiebudgetten zijn slechts 26 grote gouddeposits gevonden, tegenover 274 in de periode 1990-2010. Sinds 2016 is er zelfs maar één grote gouddeposit gevonden. Het wijst erop dat goud steeds moeilijker te vinden is.

Aan de vraagzijde is er voldoende ruimte voor meer goudaankopen, aangezien de wereldwijde pensioenfondsen (46.700 miljard dollar) en het retailpubliek vrijwel geen goud hebben. In januari 2023 maakte Publica, een van de grootste Zwitserse pensioenfondsen met 44 miljard euro in beheer, bekend dat het het goudgedeelte in zijn fonds opgetrokken had naar 1 procent (met nog steeds veel ruimte).

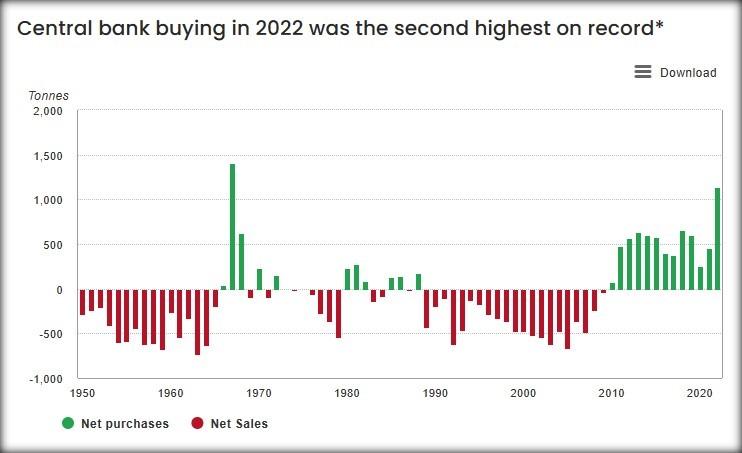

Een andere belangrijke steunpilaar van de goudprijs waren de voorbije jaren ook de centrale banken. Nieuwe data tonen dat zij in 2022 zo’n 1.136 ton goud kochten (netto-aankopen), het op één na hoogste volume ooit (zie de onderstaande grafiek), vooral gedreven door grote aankopen in het derde (445 ton) en het vierde kwartaal (417 ton). Twee derde van het volume in 2022 was “unreported”, wat betekent dat de centrale banken anoniem wensen te blijven.

Sinds november 2022 rapporteert de Chinese Centrale Bank opnieuw goudaankopen. Ze kocht in vier opeenvolgende maanden zo’n 102 ton goud.

Alles samen genomen, lijken de sterke vraag- en aanbodfundamenten de kans groot te maken dat de goudprijs een stevige uitbraak boven de belangrijke weerstand van 2.000 dollar per ons goud kan genereren in een nieuwe stijgende markt.

Boris Cukon, co-fondsbeheerder Isatis Global Natural Resources Flexible Fund, brengt een maandelijkse column over grondstoffen