Het aanhoudend scepticisme van de westerse belegger lijkt typisch voor het begin van een nieuwe haussemarkt, na de jarenlange berenmarkt in goudmijnen.

Vorige week stegen de westerse beurzen met 4 à 5 procent. Daarmee lijkt de turbulentie van eind juli, begin augustus verteerd. Afgaand op enkele indicatoren, lijkt de kans groot dat dit gewoon een gezonde correctie betrof, en niet het begin van iets groters was. Niet alleen was er de op twee na grootste opstoot van de VIX-index als angstgraadmeter (enkel voorafgegaan door grotere stijgingen na de covidbodem en de bodem in 2008), maar ook bredere sentimentsindicatoren tonen een ommekeer.

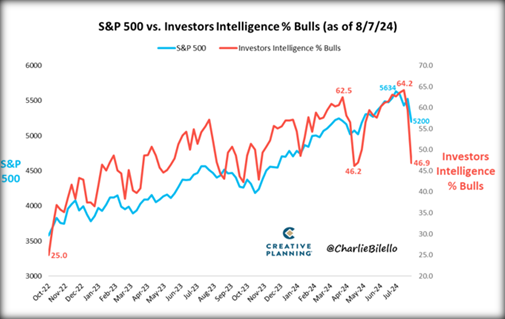

Zo toonde de Investor Intelligence-index nog maar twee weken geleden het hoogste percentage optimisten sinds 2020 met 64,2 procent, een extreme waarde en boven 97 procent van alle historische datapunten. Vorige week daalde het percentage optimisten naar 46,9 procent, wat precies rond het historische gemiddelde ligt. De daling van 17 procent van het percentage optimisten in twee weken is de grootste sentimentsschommeling sinds de crash van oktober 1987, wat opmerkelijk is.

Hoewel de westerse beurzen het vorige week erg goed deden, was de ster de Gold Bugs of goudmijnindex, die met ongeveer 9 procent steeg naar het hoogste peil in twaalf maanden, hand in hand met de goudprijs, die een nieuwe recordhoogte bereikte boven 2.500 dollar per ounce, eveneens gedreven door goede tweedekwartaalresultaten.

Normaal gesproken zouden de bedrijfsresultaten van de goudmijnproducenten over het derde kwartaal ook in de goede richting moeten evolueren, aangezien de goud-olieverhouding net het hoogste niveau in jaren heeft bereikt, wat belangrijk is, omdat energie de belangrijkste kostenpost is (een stijgende goud-olieverhouding komt traditioneel overeen met stijgende ebitda-cijfers).

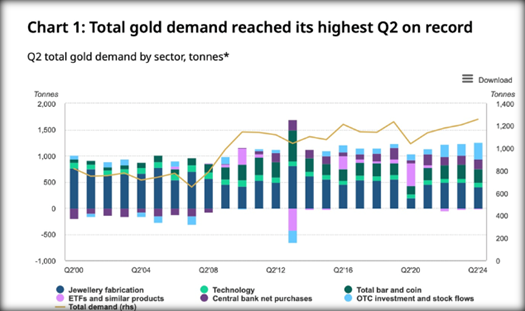

De fundamenten voor de goudprijs blijven er onverminderd sterk uitzien, zij het dat de dynamiek soms verschuift. Zo tonen de tweedekwartaaldata van de World Gold Council aan dat de wereldwijde goudvraag naar goud met 4 procent steeg tegenover het tweede kwartaal van 2023 tot 1.258 ton, het hoogste tweedekwartaalvolume ooit.

De centrale banken kochten netto 183 ton, of 6 procent meer dan in het tweede kwartaal van 2023. De uitstroom uit gouden ETF’s vertraagde tot slechts 7 ton, vergeleken met 113 ton uitstroom in het eerste kwartaal.

Echter, bij de ETF’s lijkt de dynamiek te veranderen, waarbij we vorige week bijvoorbeeld een wereldwijde netto-instroom van 10 ton in ETF-goud zagen. De instroom in augustus bedraagt tot nu 39 ton en zou een zeer sterke maand kunnen opleveren, als die trend zich doorzet. Dat compenseert dan weer de matte vraag van de centrale banken, die we de afgelopen maanden hebben gezien (de centrale bank van China meldde net dat ze voor de derde maand op rij geen goud heeft bijgekocht). Ook toonde het tweedekwartaalrapport van de World Gold Council een opvallende gecombineerde aankoop van 392 ton door familyoffices in Azië.

Begin augustus stond het aantal uitstaande aandelen van de VanEck Gold Miners ETF (GDX) 11 procent lager dan begin maart, op het laagste peil sinds juni 2018, toen de goudprijs zich op 1.250 dollar per ounce bevond. Dat wijst op een aanhoudend scepticisme van de westerse belegger, wat typisch lijkt voor het begin van een nieuwe haussemarkt, na de jarenlange berenmarkt in goudmijnen.