Veel beginnende beleggers kiezen voor de flitsende, mediagenieke aandelen. Maar lelijke eendjes kunnen ook absolute toppers zijn.

Gaan millennials anders met geld om dan babyboomers? We laten de jongelui graag zelf aan het woord. Thomas Laureys werkt in de financiële sector en schrijft regelmatig voor Beste Belegger.

De bekende econoom Paul Samuelson verkondigde dat wie op de beurs succesvol wil zijn, van beleggen iets saais moet maken, “net als gras zien groeien of verf aan de muur zien opdrogen”. Kortom: laat je het hoofd niet op hol brengen. Beleggen is boeiend, leerrijk en leuk. Maar zie de beurs niet als een casino, want daar wint het huis altijd. Bovendien verdienen de minder aantrekkelijke aandelen meer aandacht. Daar vind je vaak de echte verborgen parels, die sexy rendementen kunnen opleveren.

Peter Lynch is een van de meest succesvolle fondsbeheerders ooit. Met het Magellan-fonds dat hij van 1977 tot 1990 beheerde, haalde hij een jaarlijkse return van 29 procent. Dat is meer dan twee keer zoveel als de S&P500, de belangrijkste Amerikaanse index. In zijn boek One Up on Wall Street somde hij de eigenschappen van het perfecte aandeel op. De rode draad: zoek verborgen beursparels die andere beleggers onaantrekkelijk vinden. De afwezigheid van professionele beleggers is daarbij volgens Lynch essentieel.

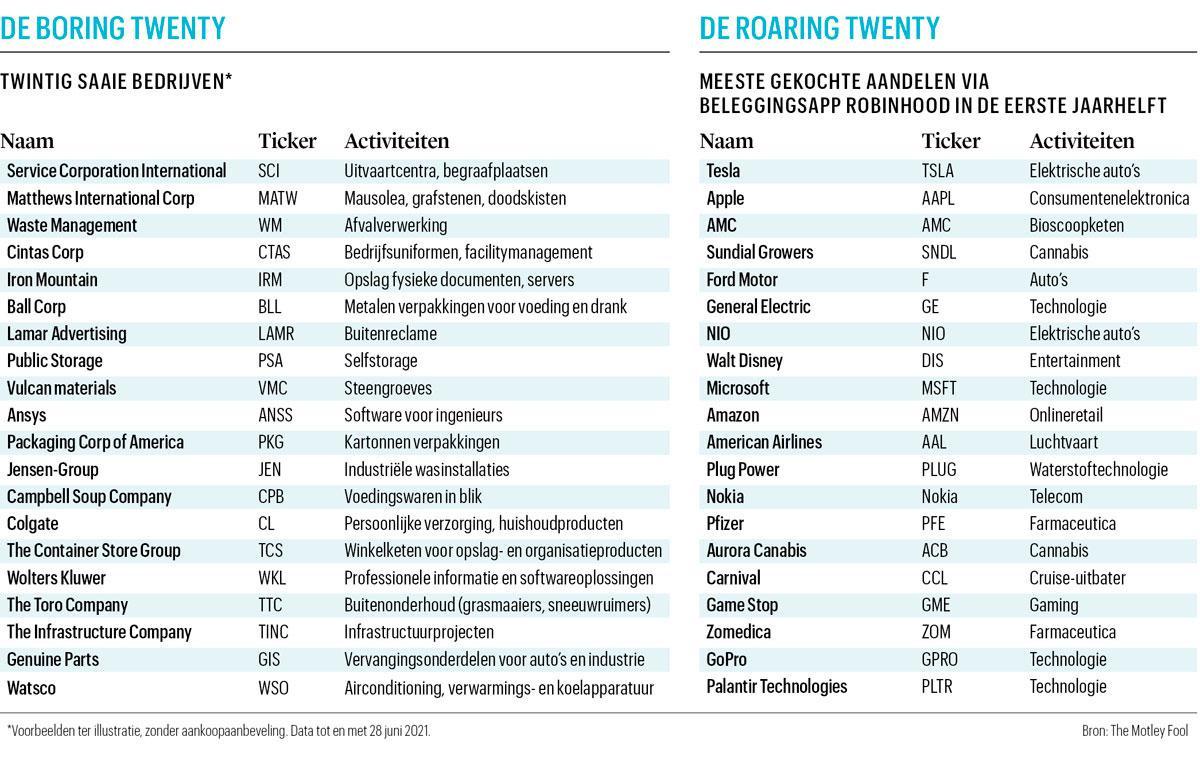

Waar lette Lynch dan op? Allereerst had hij oog voor bedrijven met een simpel model, “zo simpel dat eender welke idioot het zou kunnen leiden, want vroeg of laat is dat het geval”. Een saaie naam zoals Public Storage, The Container Store of Jensen is een goed teken. Namen die geen wilde dromen oproepen of je naar je beleggingsapp doen grijpen. Ook bedrijven die iets saais doen, verdienen aandacht. De combinatie van een saaie naam en een saaie activiteit vond Lynch geweldig. Denk bijvoorbeeld aan Ball Corp, dat metalen verpakkingen maakt voor voeding en drank, of Packaging Corp, een producent van kartonnen verpakkingen. Niet bepaald aandelen waar een beleggingsadviseur klanten warm voor krijgt.

Een brug te ver

Ook bedrijven die iets onaangenaams of deprimerends doen, zijn ideaal. Service Corporation en Matthews International Corporation zijn actief in de uitvaartindustrie. Het is niet moeilijk te begrijpen dat Wall Street-professionals niet staan te popelen om die bedrijven aan hun vaak wat oudere klanten voor te stellen. Of wat dacht u van het afvalverwerkingsbedrijf Waste Management? Zelfs de beste verkoper zegt niet graag tegen zijn klanten dat ze letterlijk in rommel moeten investeren. Bovendien stond die sector in de Verenigde Staten lang bekend als de speeltuin van de maffia – denk aan de populaire serie The Sopranos. Geassocieerd worden met een sector waar de maffia de plak zou zwaaien, was voor Wall Street een brug te ver.

Bedrijven in een nichesector, eventueel gecombineerd met beperkte groeivooruitzichten, zijn ook interessant. Zij zullen niet veel concurrenten aantrekken. Niet veel mensen willen bijvoorbeeld een bedrijf oprichten dat fysieke documenten opslaat, zoals Iron Mountain. Ook een steengroeve, zoals Vulcan Materials, begin je niet zomaar. Wanneer de prijzen vrij laag zijn, zullen bedrijven niet ver buiten hun regio concurreren, omdat de transportprijzen te zwaar wegen. Vergelijk dat met technologie: een sector met hoge groei, aantrekkelijk en hip. Dat zal veel concurrenten aantrekken die vechten om een deel van de markt.

Minder efficiënte markten

Voor Lynch was het essentieel andere beleggers voor te zijn. Waarom dat belangrijk is, belichten Mebane Faber en Eric Richardson in hun boek The Ivy Portfolio. Actieve managers moeten een meerwaarde, alpha, leveren boven op de returns van de brede markt, bèta. Anders kun je beter goedkopere passieve fondsen kopen die de markt volgen.

Op grote liquide markten zal het moeilijk zijn beter dan gemiddeld te presteren. Die markten zijn vrij efficiënt. Duizenden analisten, fondsbeheerders en kleine beleggers zijn met dezelfde aandelen bezig. De prijzen reflecteren in belangrijke mate de waarde daarvan, waardoor het extreem moeilijk wordt pakweg de S&P500 te verslaan. Je moet concurreren met de vaardigheden en de kennis van alle deelnemers op die beurs. Faber en Richardson vinden dat beleggers het best op zoek gaan naar minder efficiënte markten.

Waarom houden professionele beleggers vast aan bekende aandelen? Hun klanten zien liever vertrouwde namen in hun portefeuille die ze denken te kennen en begrijpen. Iedereen kent McDonald’s en Starbucks. Wie wil zijn zuurverdiende geld investeren in nobele onbekenden als Ansys, Cintas of Watsco? Bij professionele beleggers speelt ook het kudde-effect. ” Nobody gets fired for buying IBM.” Maar als je je nek uitsteekt en geld verliest door het een of andere obscure aandeel, zal je dat wel worden aangerekend.