Dividenden zorgen voor het leeuwendeel van het rendement van een aandelenportefeuille. Maar beleggers laten regelmatig rendement liggen, omdat ze geen gebruik maken van de internationale verdragen die de belasting op winstuitkeringen beperken.

Correctie: In de tabel over de verminderde bronheffing op dividenden is een storende fout geslopen. Bij Belfius is een verminderde voorheffing aan de bron mogelijk in alle landen die vermeld worden.

De onlinebroker BinckBank heeft onlangs berekend dat zijn Belgische klanten minstens 1,2 miljoen euro te veel belastingen betalen op dividenden. Het gaat om dividenden van buitenlandse aandelen, waarop beleggers eerst de buitenlandse bronheffing betalen en daarna nog eens 30 procent roerende voorheffing op wat overblijft. Nochtans heeft ons land met tal van andere landen dubbelbelastingverdragen afgesloten, om te vermijden dat landgenoten twee keer het volle pond aan belastingen betalen op dezelfde inkomsten.

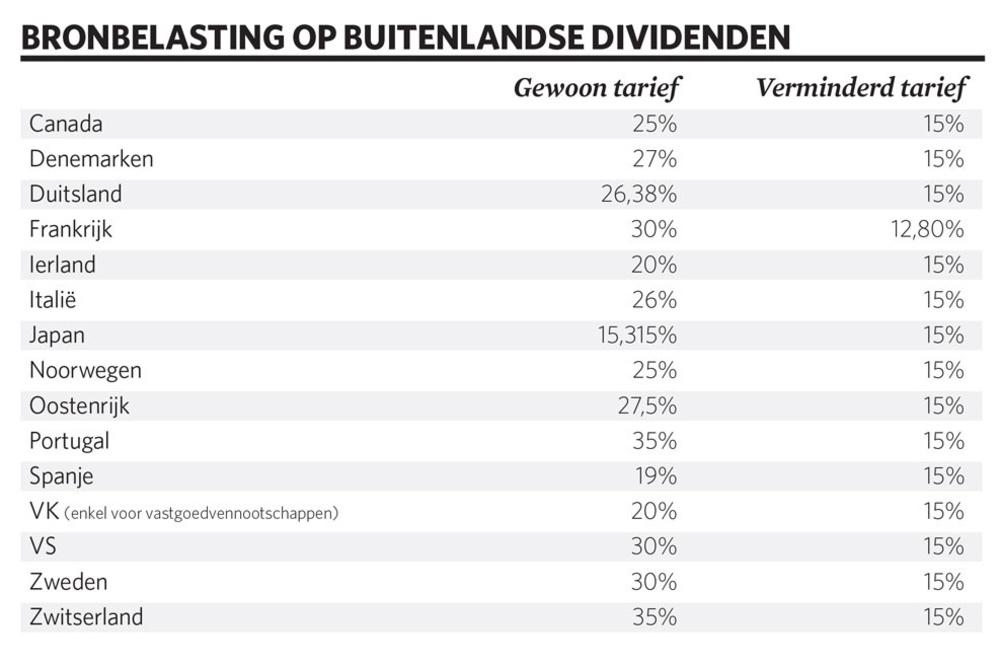

Die dubbelbelastingverdragen worden op twee manieren toegepast. In een aantal landen is het mogelijk de bronheffing te verminderen tot 15 procent – of in Frankrijk zelfs tot 12,8 procent – door formulieren in te vullen en die te bezorgen aan de buitenlandse fiscus. In andere landen kan de bronheffing die te veel is betaald, enkel achteraf worden teruggevorderd, maar dat is vaak een dure en omslachtige procedure. In het Angelsaksische beleggersjargon heet de eerste manier ‘ relief at source‘ (RAS) en de tweede ‘ reclaim’.

BinckBank maakte de oefening over de dubbelbelasting op dividenden om zijn nieuwe dienstverlening Tax Back in de kijker te zetten. De onlinebroker sloeg de handen in elkaar met de belastingconsultant KPMG Luxemburg om de belasting die de klanten te veel betaalden op hun dividenden, terug te vorderen in zeven landen waarmee België een dubbelbelastingverdrag heeft afgesloten. Het gaat om Duitsland, Frankrijk, Zwitserland, Oostenrijk, Zweden, Finland en Noorwegen.

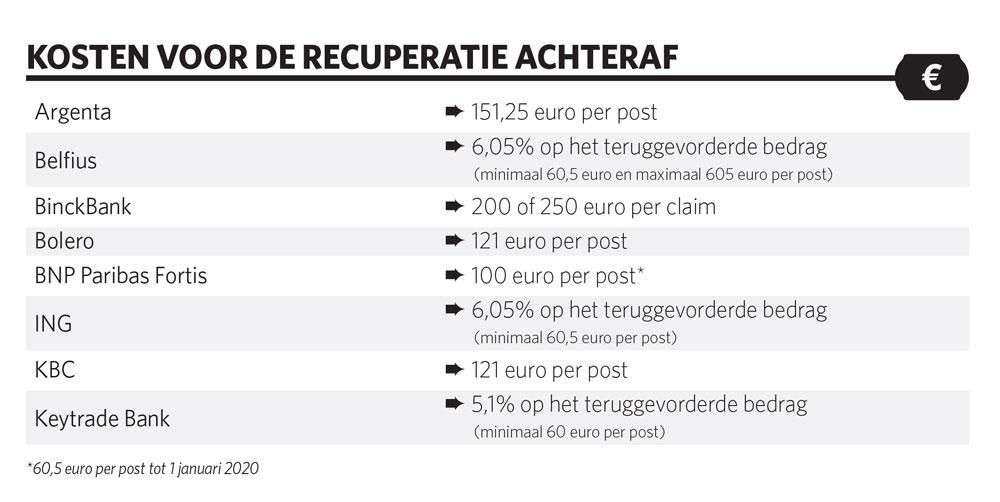

Voor de meeste landen rekent BinckBank 200 euro per claim aan. Voor Frankrijk en Duitsland tikt de kostprijs aan tot 250 euro per formulier. De bank zegt dat ze de dienstverlening enkel aanbiedt aan klanten die er na de aftrek van alle kosten nog iets aan overhouden. “De klanten laten soms duizenden euro’s liggen in het buitenland”, zegt Dieter Haerens, hoofd business development bij BinckBank. De bank contacteerde de klanten die in aanmerking komen en wijst erop dat ze de eerste keer ook meerdere jaren in de tijd kunnen teruggaan. BinckBank spreekt over “een innovatieve dienstverlening”.

Het aanbod van de andere banken

KBC reageert dat het “reeds zeer lang” een service voor de recuperatie van de dubbele belasting aanbiedt aan Belgische residenten. “Voor de toepassing van de dubbelbelastingrecuperatie moeten we gegevens van de klanten bekendmaken aan derden. Daarom wordt de service uitsluitend toegepast op verzoek van de klant.” Bovendien wordt recuperatie pas opgestart vanaf een bedrag van 150 euro. Bij BNP Paribas Fortis is te horen dat de service automatisch wordt opgestart, als de klanten een dividendbetaling van minstens 1750 euro hebben ontvangen.

Bij ING verschilt het minimum voor de brutodividenden van land tot land: 1000 euro voor Zwitserland, 2000 euro voor Duitsland en 3500 euro voor Canada. ING wijst erop dat van het bruto te recupereren bedrag de Belgische belasting van 30 procent moet worden afgetrokken, naast de kosten van ING en van de lokale bank, en een btw van 21 procent op het totaal van de kosten, om de nettowinst voor de belegger te berekenen.

Zowel KBC (Duitsland, Zwitserland), BNP Paribas Fortis (Duitsland, Oostenrijk, Denemarken en Zwitserland) als ING (Duitsland, Zwitserland en Canada) biedt die dienst aan voor minder landen dan Binck. Enkel bij Belfius kan voor iets meer landen dan bij Binck een recuperatieprocedure worden opgestart. Bij de uitdagers van de grootbanken varieert het aantal landen. Klanten van Argenta kunnen enkel in Frankrijk en Duitsland belasting terugvorderen. Keytrade Bank voegt daar Zwitserland aan toe. Van Deutsche Bank en de andere onlinebrokers (DeGiro, Lynx en MeDirect) kregen we geen antwoord.

Belangrijk om te weten is dat de grootbanken en Bolero ook nog kosten aanrekenen voor het innen van de buitenlandse dividenden.

Er valt iets te rapen

“De claims worden door KPMG in de verschillende landen ingediend”, legt Dieter Haerens van Binck uit. “De snelheid van de terugbetaling verschilt van land tot land, maar het kan enkele maanden tot een jaar of zelfs meer dan een jaar duren. De klant hoeft vooraf niets te betalen en er zijn geen terugkerende kosten. De kosten worden pas ingehouden op het moment van de terugbetaling.”

Haerens voegt eraan toe dat de bank bereid is voor haar klanten te onderzoeken of ze ook in andere landen te veel dubbele belasting hebben betaald. “Omdat we, samen met externe experts, een bijzonder efficiënt proces hebben opgezet, waarbij we gebruikmaken van geavanceerde software, zijn de kosten waarschijnlijk heel wat lager dan wanneer beleggers daarvoor zelf een externe fiscaal adviseur zouden inhuren. En omdat voor dat soort proces altijd bankdocumenten nodig zijn, wordt een en ander optimaal georganiseerd voor de klant.”

We vroegen aan negen internetbanken en klassieke banken of zij konden inschatten hoeveel voor hun klanten te rapen valt met zo’n recuperatie van dubbelbelasting op dividenden. Geen enkele bank kon of wilde ons een antwoord bezorgen. Maar het is duidelijk dat nog iets te rapen valt voor beleggers. Enkel in landen waar de bronheffing 15 procent of minder is – zoals in Nederland (15%) en het Verenigd Koninkrijk (0%) – valt nooit iets te recupereren.

Belastingvermindering aan de bron

In Frankrijk bedraagt het gewone belastingtarief voor dividenden 30 procent. Beleggers die niets doen, houden van 100 euro brutodividend na aftrek van de Franse en de Belgische dividendbelasting nog slechts 49 euro over. Dat is minder dan de helft. Met enkele formaliteiten kunt u ervoor zorgen dat die bronheffing in Frankrijk zakt naar 12,8 procent, waardoor u van 100 euro brutodividend toch nog 61,04 euro overhoudt.

Sinds vorig jaar kunnen beleggers vrij gemakkelijk een verminderde heffing van 12,8 procent aan de bron regelen. Op de website van de Franse belastingdienst kunnen ze het document 5000 downloaden. Ze moeten een aantal persoonlijke gegevens invullen, het document ondertekenen en een stempel halen bij het lokale belastingkantoor om te bevestigen dat ze in België wonen. Daarna brengen ze het ingevulde document binnen bij hun bank, die het meestal kosteloos opstuurt naar de Franse belastingadministratie.

Deutsche Bank en Argenta rekenen daarvoor wel kosten aan. Bij Argenta valt die kostprijs nog mee. De bank rekent eenmalig 75 euro aan voor het opsturen van het document, en het document blijft drie jaar geldig. Bij Deutsche Bank ziet het kostenplaatje er minder fraai uit: 90,75 euro per uitbetaling van een Frans dividend. Enkel bij de onlinebrokers DeGiro, MeDirect en Lynx kunnen beleggers de lagere heffing aan de bron niet verkrijgen.

Bij alle geraadpleegde banken is een vermindering van de bronbelasting wél mogelijk voor dividenden van Amerikaanse aandelen. “De klanten moeten een overeenkomst ondertekenen om een dubbele belasting te vermijden”, klinkt het bij BNP Paribas Fortis.

Gebroken belofte

Vijf jaar geleden trok een Belgische belegger naar de rechter, omdat hij het niet fair vond dat hij twee keer belastingen moest betalen op dezelfde dividenden van een Frans bedrijf: één keer in Frankrijk en één keer in België. Hij beriep zich op een clausule in het dubbelbelastingverdrag met Frankrijk om via de Belgische staat een deel van de dividendbelasting die hij in Frankrijk had betaald, terug te krijgen.

Het Hof van Cassatie oordeelde twee jaar geleden al dat het handelen van de Belgische staat in strijd was met het belastingverdrag, maar de fiscus geeft zich nog niet gewonnen. Hij wacht tot het hof van beroep in Antwerpen zich over de zaak heeft gebogen. Een uitspraak wordt verwacht tegen eind dit jaar.

“Als hij gelijk krijgt, zou die belegger de onterecht betaalde belastingen kunnen terugkrijgen”, zegt Thierry Lauwers, fiscaal advocaat van Lauwers & Seutin Fiscale advocaten, die het dossier volgt. “De beleggers die nog niets ondernomen hebben, kunnen niet meteen bedragen terugvorderen. Maar het creëert wel een precedent. Beleggers kunnen in de toekomst op basis van een arrest de verrekening via de aangifte voor de personenbelasting vragen of via een bezwaar of via een aanvraag tot ambtshalve ontheffing.”

Het precedent geldt enkel voor dividenden van Franse bedrijven. Het dubbelbelastingverdrag tussen Frankrijk en België dateert van 1964. “Toen was er nog geen modelverdrag van de OESO waarop landen zich konden baseren”, legt Lauwers uit. “Het verdrag met Frankrijk bevat een specifieke clausule die niet in andere verdragen staat.” Veel kleine beleggers waren boos om de dubbele belasting op hun dividenden na de overname van Petrofina door Total en die van Electrabel door GDF Suez. Veel Belgen hadden aandelen van die Belgische bedrijven, die royale dividenden betaalden. Volgens Lauwers lag ook een gebroken belofte aan de basis van de rechtszaak. Na de overname van Electrabel beloofde premier Guy Verhofstadt (Open Vld) op een congres van de Vlaamse Federatie van Beleggers (VFB) dat hij een eind zou maken aan de dubbele belasting van dividenden van GDF Suez. Die belofte is nooit nagekomen.