De Franse vermogensboetiek Carmignac maakte naam tijdens beurscrisissen, omdat zijn vlaggenschipfonds Patrimoine goed standhield tijdens de dotcomcrash en de bankencrisis. De voorbije jaren verloor Carmignac Patrimoine van zijn pluimen, maar vandaag staat het fonds er weer.

Carmignac Patrimoine werd gelanceerd in 1989 als een gemengd fonds dat investeert in aandelen en obligaties. Tien jaar lang weken de prestaties nauwelijks af van de markt, maar vanaf de eeuwwisseling begon Carmignac Patrimoine afstand te nemen van zijn concurrenten en zijn referentie-index. In februari 2004 bedroeg de voorsprong 72 procent en in maart 2010 stond Carmignac Patrimoine 136 procent voor op zijn referentie-index. De prestaties van het fonds moeten worden vergeleken met een index die voor de helft bestaat uit wereldwijde aandelen, waarvan de dividenden worden herbelegd, en voor de helft uit wereldwijde obligaties, waarvan de coupons worden herbelegd.

Carmignac verwierf vrij snel bekendheid in België en almaar meer onafhankelijke financieel adviseurs raadden hun klanten aan het fonds in hun portefeuille op te nemen. In de lente van 2013 had Carmignac 26 miljard euro onder zijn hoede. Naar Europese en zelfs mondiale normen is dat enorm veel geld.

Na de hoge vlucht kwam de val. In 2017 beheerde het fonds nog 22,5 miljard euro, nu nog 11 miljard. In 2018 moest Carmignac Patrimoine rampzalige prestaties opbiechten. De beleggers raakten 11 procent van hun geld kwijt, terwijl een mix van aandelen en obligaties wereldwijd een vlak resultaat opleverde. Ook in 2019 moest Carmignac het met een return van 10,5 procent afleggen tegen de index (18%).

In maart 2019 is een nieuw duo van beheerders aangesteld om het tij te keren. Rose Ouahba was al verantwoordelijk voor het obligatiedeel van het fonds. De Amerikaan David Older kreeg de zeggenschap over de aandelenbeleggingen. Older was toen pas vier jaar bij de Franse groep, maar hij toonde in 2020 waarom hij vertrouwen verdient. Carmignac Patrimoine verloor sinds Nieuwjaar wel iets meer dan 6 procent, maar dat is 6 procent beter dan de index. De fondsenspecialist Morningstar zet Carmignac Patrimoine nu op de zesde plaats in zijn fondsencategorie, terwijl het fonds in 2019 op plaats 69 stond en in 2018 op 93.

Blootstelling aan aandelen

“We hebben vrij snel een correcte analyse van de coronacrisis gemaakt”, stellen de beheerders van Carmignac Patrimoine. “Dit is niet enkel een gezondheidscrisis, dit is ook een economische crisis die een correctie veroorzaakt op de financiële markten. De verstoringen die zich al jarenlang aan het opstapelen waren – zoals de buitensporig lage volatiliteit, de exuberante financiële hefbomen en de heel hoge waarderingen – worden weggewerkt. We kwamen ook al snel tot de vaststelling dat Europa en de Verenigde Staten de risico’s van de exponentiële verspreiding van het virus niet goed inschatten.”

De risico’s in de portefeuille werden afgebouwd. Het beheerteam greep terug naar de hulpmiddelen waarmee het tijdens vorige beurscrisissen de schade wist te beperken: derivaten of afgeleide producten. “We hebben al vroeg het risicoprofiel van onze aandelenportefeuille verlaagd door gebruik te maken van klassieke afdekkingsinstrumenten”, klinkt het.

De nettoblootstelling aan aandelen werd pijlsnel afgebouwd van 29 procent in maart naar 9 procent. De beheerders namen posities à la baisse in op de EuroStoxx50, de Nasdaq en de S&P500. “Wat we in de aandelenportefeuille opgebouwd hadden, lieten we vrijwel ongewijzigd. De aandelenportefeuille is opgebouwd rond geografisch gespreide waarden, geselecteerd op basis van de voorspelbaarheid van de inkomsten en de groei op lange termijn”, stellen de beheerders.

Roemenië versus Italië

Ook het obligatiedeel van de portefeuille heeft in maart grote veranderingen ondergaan. Eind februari was de belangrijkste positie in dat deel een Amerikaanse overheidsobligatie op tien jaar, goed voor een gewicht van meer dan 12 procent. “De posities in Amerikaanse overheidsobligaties werden meer waard, omdat ze profiteerden van de rentedaling”, zeggen de beheerders van Carmignac. Ze richtten hun blik op de opkomende landen, maar niet op de echt exotische landen. In de top tien van de belangrijkste posities staan Tsjechische, Griekse, Cypriotische en Roemeense obligaties. Tsjechië heeft een redelijk hoge AA-kredietrating. Roemenië zit met een BBB- bij de kredietbeoordelaar Standard & Poors net onder de kredietwaardigheid van Italië, dat een BBB heeft.

“Roemenië heeft bijna dezelfde rating als Italië, maar dat Oost-Europese land torst wel veel minder schulden. Bovendien brengen de obligaties van Roemenië voor beleggers veel meer op dan die van Italië. Daarenboven zijn de vooruitzichten voor Roemenië op lange termijn sterk aan het verbeteren”, zegt Axelle Pinon van Carmignac.

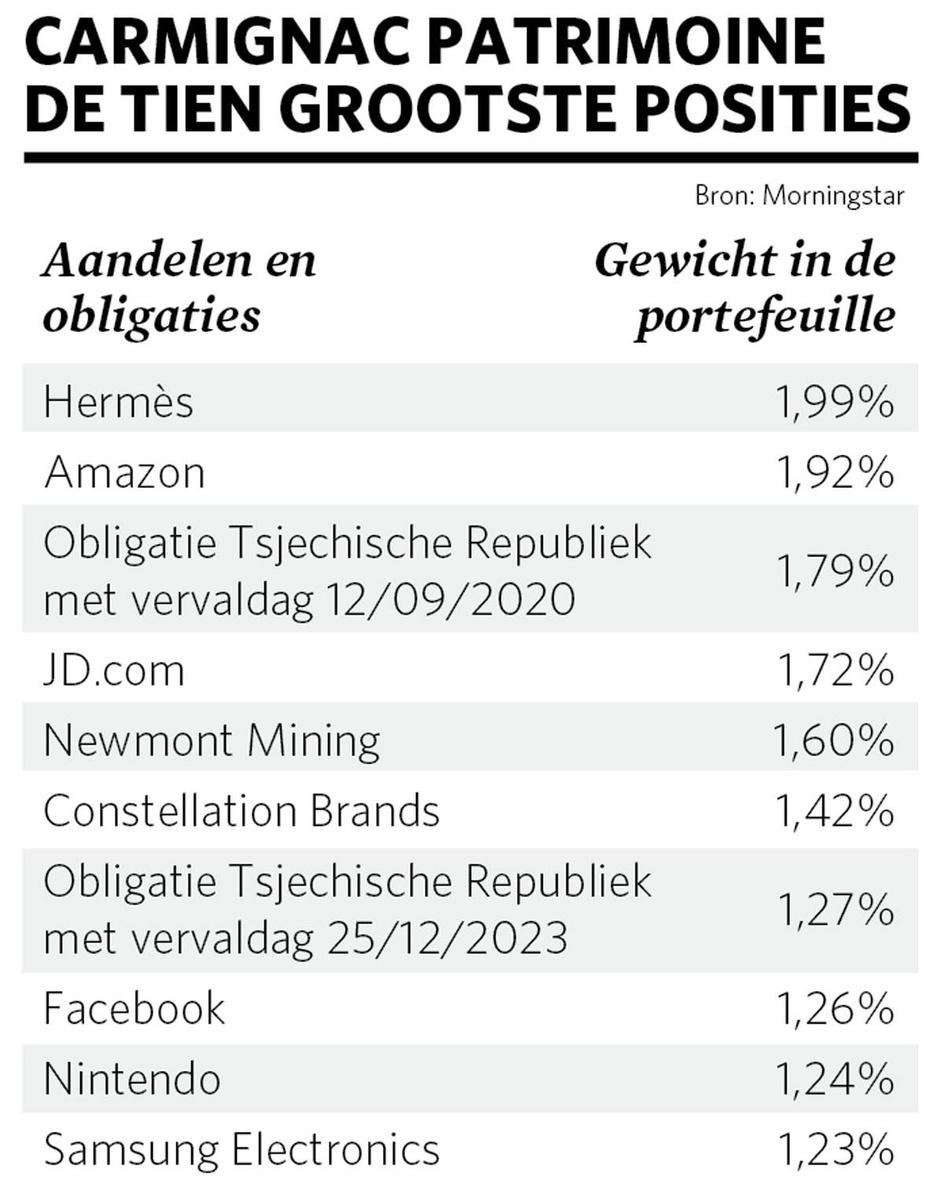

Voor de aandelenkant is het fonds op zijn hoede voor de opkomende landen. De posities in Indiase aandelen zijn vorig jaar verkleind. Carmignac behoudt wel zijn vertrouwen in China. “We focussen op de lokale Chinese bedrijven die profiteren van langetermijntrends in de nieuwe economie”, legt Axelle Pinon uit. E-commerce is zo’n trend. Eind maart was de Amerikaanse onlineretailer Amazon de op één na grootste positie in het fonds en de Chinese concurrent JD.com de op twee na grootste. Het aandeel – JD staat voor Jingdon Mall – noteerde vorige week ongeveer 15 procent hoger dan eind vorig jaar. De grootste positie van Carmignac Patrimoine was het Franse luxeconcern Hermès.

Nog een Chinese naam in de top tien van de grootste aandelenposities is Chongqing Zhifei Biologica, dat aan een potentieel vaccin voor het coronavirus werkt. Het aandeel is sinds begin dit jaar gestegen met 60 procent.