Het verleden is vaak een gids voor de toekomst, maar soms leidt terugkijken ook gewoon tot onrealistisch wensdenken. Beleggers die hopen op een even goede tien jaar als het afgelopen decennium riskeren in 2033 een pijnlijk ontwaken.

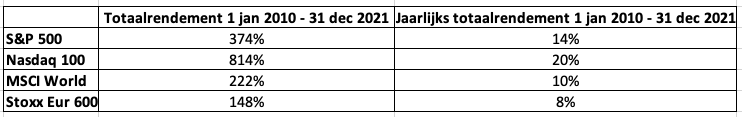

Beleggers zijn de afgelopen tien jaar en langer enorm verwend geweest. De rendementen van de meeste aandelenmarkten tussen 2009 en 2021 waren in historisch perspectief abnormaal hoog. Tussen 1 januari 2010 en 31 december 2021 was het totale rendement (dividenden + koersrendement) van de Amerikaanse sterindex S&P500 374 procent, goed voor een jaarrendement van 14 procent – over de afgelopen 200 jaar is dat 7 procent. Voor de technologie-index Nasdaq100 lagen de opbrengsten in diezelfde twaalf jaar op 814 procent en jaarlijks op 20 procent, voor de MSCI World was het respectievelijk 222 procent en 10 procent, voor de Stoxx Europe 600 kwam het op 148 procent en 8 procent.

Rendement is een drietrapsraket

De renteverhogingen van het afgelopen anderhalf jaar hebben dat feestje even verbrod, maar er zijn nog genoeg beleggers onder invloed van die ongeziene stierenmarkt, dat ze hopen – dromen volgens sommigen – dat we er snel een herhaling van zien. Maar tussen droom en werkelijkheid staan wetten in de weg, ook op de financiële markten.

Op de vraag of aandelen de komende tien jaar dezelfde prestaties kunnen neerzetten als de afgelopen tien jaar, moet meteen de volgende vraag volgen: wat is daar dan voor nodig? De bollebozen van het hefboomfonds AQR hebben zich aan die vraagstukken gewaagd en de antwoorden zijn ontnuchterend en soms pijnlijk.

AQR is niet de minste partij. Het is het derde grootste hefboomfonds ter wereld, na Bridgewater van Ray Dahlio en Renaissance van Jim Simons. Maar Dahlio’s strategie blijkt steeds meer met spuug en paktouw aan elkaar te hangen, terwijl AQR de academische insteek waarmee het zijn strategieën onderbouwt altijd hardmaakt.

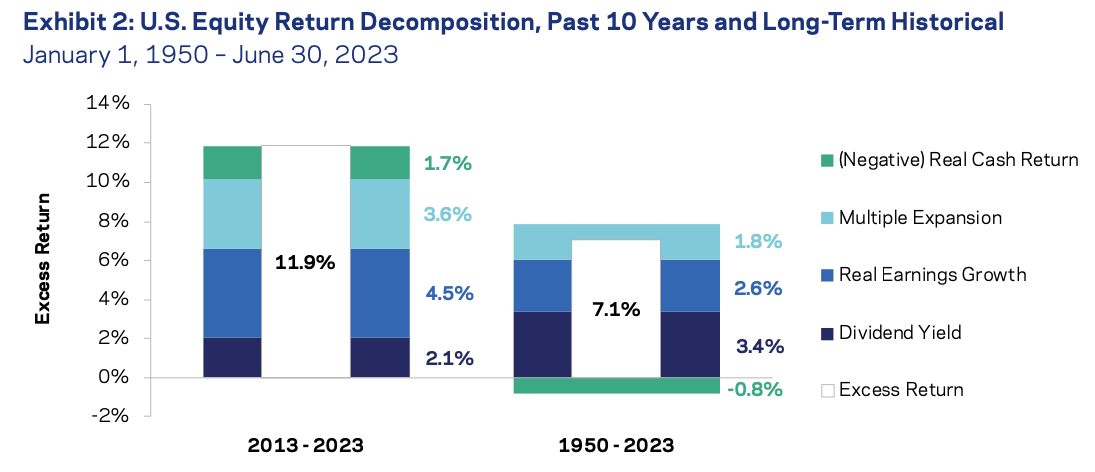

Maar terug naar de vraag of de komende tien beursjaren zo goed zullen zijn als de vorige tien. “Nee”, zeggen AQR-analisten. Ai. “De kans is heel miniem”, klinkt het. Ze kijken daarvoor naar de verschillende onderdelen van het rendement van de Amerikaanse sterindex S&P500. Dat zijn er drie: de winstuitkering of het dividend, de winstgroei en de hogere aandelenkoers als gevolg van oplopende waarderingen.

Die drie onderdelen vielen in de afgelopen tien jaar uitzonderlijk hoog uit. Het dividendrendement van de S&P500 was 2,1 procent. De winstgroei kwam op 4,5 procent uit en de waarderingen gingen met 3,6 procent omhoog. De cyclische aangepaste koers-winstverhouding (de CAPE-ratio) ging van 24 naar 30. Voeg daar een negatief reëel rendement van cash aan toe – de inflatie was de afgelopen tien jaar steeds hoger dan de opbrengsten van cash – en de S&P deed het per jaar gemiddeld 11,2 procent beter dan cash.

Maar al die rendementsonderdelen lagen de afgelopen tien jaar een pak hoger dan de historische gemiddelden van de afgelopen zeventig jaar.

Nu is de vraag wat er nodig is om dat kunstje de komende tien jaar nog eens over te doen.

Zeepbellen nodig

Een lage rente en dus negatieve cashopbrengsten zouden al een goed begin zijn, maar met de huidige rentestanden en -verwachtingen is dat ijdele hoop.

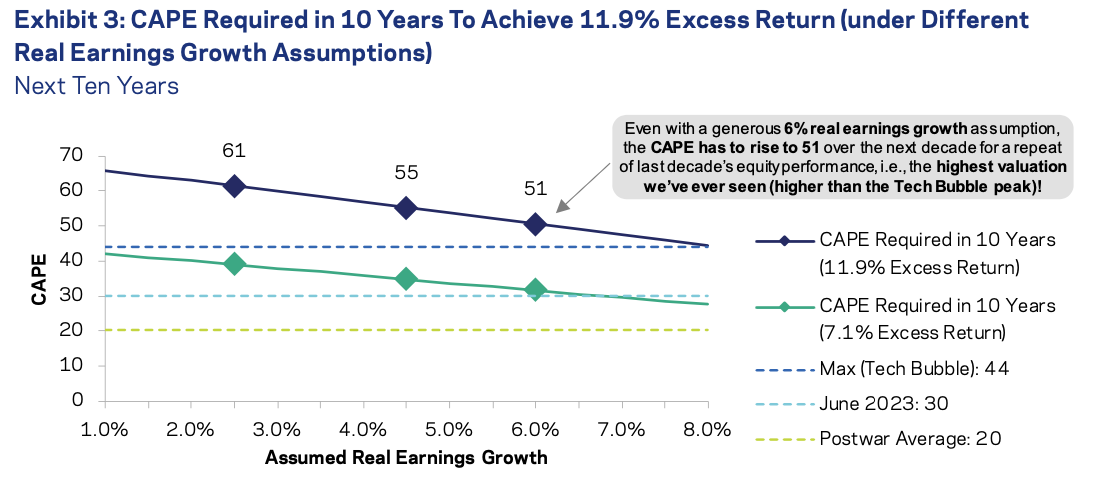

Daarnaast is het huidige divenderendement van de S&P500 1,5 procent, dus het gros van het werk zal moeten gebeuren door de winstgroei en hogere waarderingen. Hoe hoger de winstgroei die beursbedrijven de komende tien jaar neerzetten, hoe minder de waarderingen zullen moeten stijgen en omgekeerd.

De AQR-analisten hebben die twee elementen tegenover elkaar geplot en zelfs in de meest optimistische winstgroeiscenario’s moeten de waarderingen naar ongeziene hoogtes stijgen om de rendementen van het afgelopen decennium te evenaren.

Stel dat de S&P500-bedrijven erin slagen de komende tien jaar hun winst met gemiddeld 6 procent per jaar te doen groeien – let op: de afgelopen tien jaar was die met 4,5 procent uitzonderlijk hoog – dan nog zou de koers-winstverhouding moeten stijgen naar 51. Dat is hoger dan de 44 tijdens de internetzeepbel toen aandelen tegen belachelijk onrealistische waarderingen noteerden.

In slechts twee periodes van tien jaar uit het verleden zetten bedrijven een jaarlijkse winstgroei van meer dan 10 procent neer, maar beide periodes begonnen op de bodem vlak na een beurscrash en een economische crisis, waarop jaren van dalende rentes en belastingen volgden, twee belangrijke drijfveren voor winstgroei. De huidige verwachtingen voor de winstgroei liggen op het historische gemiddelde van 2,9 procent.

Kortom, de sterren en het universum moeten al op hun ‘allergunstigst’ staan om beleggers even goed te verwennen als in de afgelopen jaren.