Hoe beweegt de beurs in de tweede helft van 2024? Trends.be vraagt marktexperts naar hun favoriete beleggingen. Deze week: Yoran Brondsema, co-auteur van De hangmatbelegger en medeoprichter van fintech-start-up Curvo. Brondsema licht zijn strategie toe en deelt zijn voorkeuren, met een nadruk op indexfondsen die aansluiten bij zijn tactiek.

Brondsema staat bekend om zijn passieve beleggingsstrategie. Daarin staan eenvoud en geduld centraal. Zijn drijfveer? “Het Belgische pensioenstelsel bleek niet erg duurzaam te zijn opgezet, en ik realiseerde me dat er de komende decennia grote veranderingen nodig zouden zijn”, zegt de in ons land wonende Nederlander.

Wat inspireerde u om een passieve belegger te worden, en hoe heeft dat uw kijk op geld en investeringen veranderd?

YORAN BRONDSEMA. “Ik begon al vroeg te investeren in bitcoin, eind 2012. Ik kocht mijn eerste bitcoins toen de prijs ongeveer 11 dollar was, en een week later kocht ik er nog wat bij tegen 16 dollar. Als je dat nu omrekent, zou dat een aanzienlijk bedrag zijn. Maar ik heb ze niet gekocht als belegging, ik geloofde echt dat het een wereldwijde munt zou worden. In het begin was ik dus erg enthousiast. Ik gebruikte bitcoins zelfs voor alledaagse dingen, zoals het herladen van een simkaart of om pizza te bestellen. Die pizza’s waren, achteraf gezien, de duurste die ik ooit heb gegeten, maar op dat moment zag ik het als een nieuwe manier van betalen.

“Pas in 2013 begon ik echt met beleggen. Dat was toen ik samen met de medeoprichter van Curvo ons eerste bedrijf startte, Sutori. Het was een soort alternatief voor PowerPoint, speciaal voor scholen. We hadden op een gegeven moment wat geld over, dat op een spaarrekening stond, en toen begon ik me af te vragen wat dat eigenlijk opleverde. Zoals velen ontdekte ik dat de rente op spaarrekeningen bijna nul was. Dat was het moment dat ik me begon te verdiepen in beleggen, niet alleen voor mezelf, maar ook omdat ik het Belgische pensioenstelsel onder de loep nam. Dat stelsel bleek niet erg duurzaam te zijn opgezet, en ik realiseerde me dat er de komende decennia grote veranderingen nodig zouden zijn.”

Veel mensen van uw generatie zijn doemdenkers, als het om hun pensioen gaat.

BRONDSEMA. “Precies. Ik wilde iets meer controle over mijn financiële toekomst krijgen. Dus ben ik begonnen met beleggen, zoals velen dat doen, met aandelen. Mijn vader belegde ook altijd in aandelen, maar ik maakte in het begin veel fouten. Na verloop van tijd begon ik steeds meer te lezen en uiteindelijk kwam ik uit bij passief beleggen. Na een paar jaar besloot ik een blog te beginnen, om Belgische beleggers te helpen met passief beleggen. Daarop kreeg ik veel feedback, en ik ontwikkelde ook een aantal tools die nog steeds veel gebruikt worden, zoals Backtest.

“Door die ervaring besefte ik hoe krachtig passief beleggen is. Ik zag dat veel mensen, vooral jongeren in België en West-Europa, met dezelfde demografische uitdagingen te maken hadden. Vandaar het idee meer mensen aan het beleggen te krijgen, omdat beleggen via een broker nog altijd vrij complex is. Je moet veel lezen om echt te begrijpen hoe het werkt. Voor veel mensen is dat een grote stap. We wilden het echter niet exclusief houden voor mensen die veel tijd of motivatie hebben. Zo ontstond het idee voor Curvo, waarmee we alle mogelijke fricties rond passief beleggen wilden wegnemen.”

Uw fintechstart-up Curvo lijkt gericht op jongeren leren beleggen. Is dat het volledige plaatje?

BRONDSEMA. “We hebben het product ontwikkeld dat we zelf wilden hebben, toen we begonnen met beleggen. Mijn medeoprichter Thomas Ketchell en ik hebben veel ervaring opgedaan met onze eerste start-up en het bouwen van digitale producten zoals websites en apps. We doen de ontwikkeling volledig zelf. Ons doel is de nieuwe generatie een betere financiële toekomst te bieden door middel van passief beleggen.”

Wat zijn enkele fouten die je vaak ziet bij beginnende beleggers? Was dat een reden waarom u overschakelde op passief beleggen?

BRONDSEMA. “Beginnende beleggers maken veel fouten, maar een van mijn grootste fouten was het kopen van de verkeerde aandelen. De eerste fout is vaak de keuze van het aandeel zelf, maar je kunt je ook vergissen in de timing: wanneer koop je en wanneer verkoop je? Je moet zoveel goede beslissingen nemen om succesvol te zijn met individuele aandelen. Het is niet onmogelijk, er zijn mensen die het goed doen, maar het is enorm complex. Je maakt altijd fouten, dus je moet ervoor zorgen dat je meer goede beslissingen neemt dan slechte.

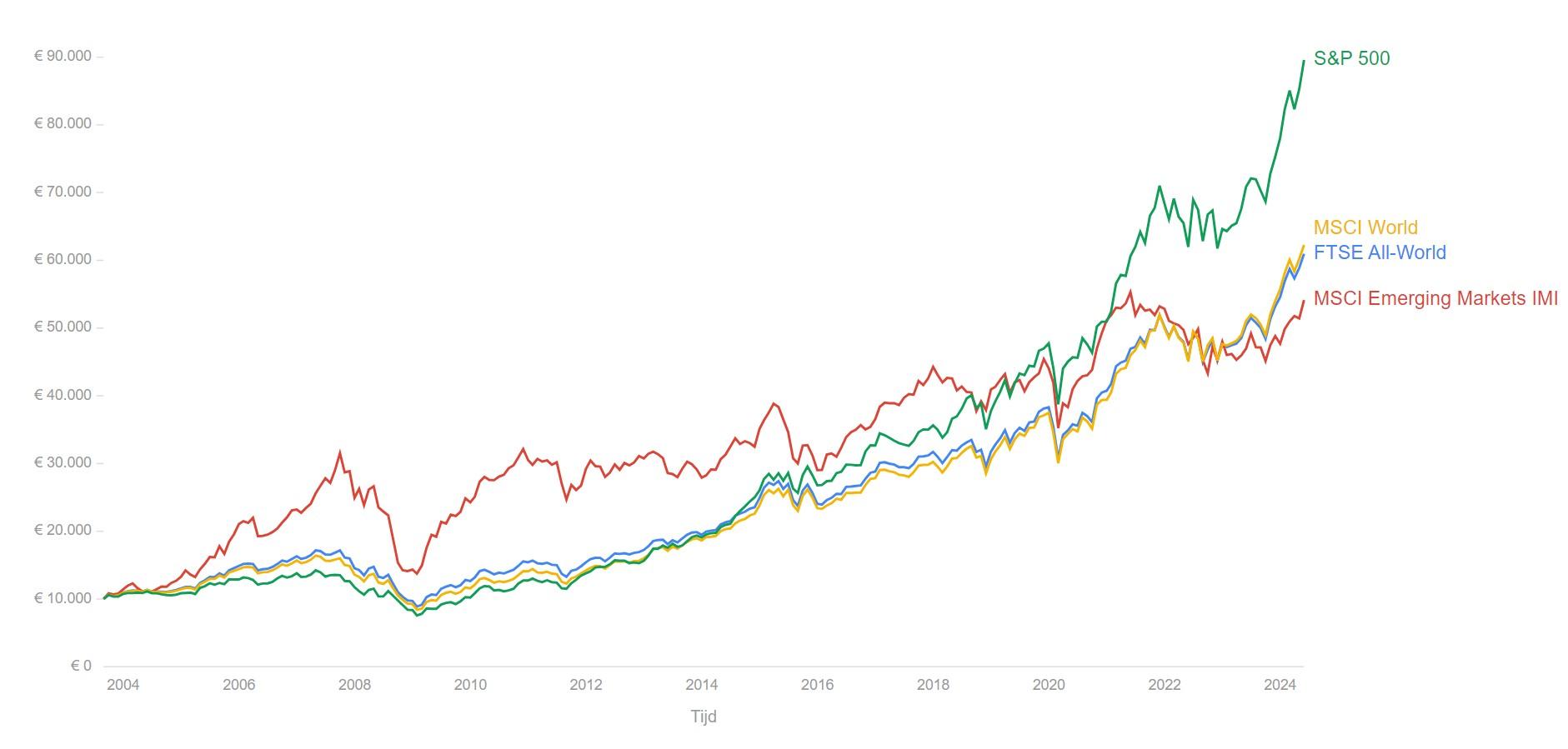

“Een andere veelgemaakte fout is dat mensen hun portefeuille te complex maken. Ze denken dat ze veel diversificatie nodig hebben, maar met één of twee ETF’s kun je al een heel brede spreiding krijgen. Vaak voegen mensen extra ETF’s toe, maar daardoor ontstaat veel overlap. Ik zie bijvoorbeeld vaak portefeuilles met zowel de S&P 500 als de MSCI World en nog een andere ETF. Maar die ETF’s bevatten vaak dezelfde aandelen, dus je krijgt niet echt extra spreiding. Mensen denken vaak dat complexiteit beter is, maar dat is bij beleggen niet het geval, zeker niet bij ETF’s.”

Aanbieders van trackers

Hoe kies je tussen aanbieders van trackers, zoals Vanguard, Amundi of BlackRock? Is dat een kwestie van fiscale overwegingen, of spelen andere factoren mee?

BRONDSEMA. “Er zijn verschillende criteria. Fiscale efficiëntie is belangrijk, maar ook de kosten van de ETF. Een ander criterium is de replicatiemethode van de ETF. Sommige fondsen kopen alle aandelen in de index, terwijl andere gebruikmaken van een synthetische replicatie met derivaten, wat iets meer risico met zich brengt. De omvang van het fonds speelt ook een rol, want kleine fondsen kunnen na een paar jaar gesloten worden, als ze niet rendabel zijn. Dan wordt je geld terugbetaald, maar je moet wel weer een nieuw fonds zoeken.”

In veel wereldwijde ETF’s, zoals die van iShares, is er een grote blootstelling aan technologie. Als de techsector in een dip belandt, kan dat toch ook tot forse verliezen leiden?

BRONDSEMA. “Ja, dat klopt. ETF’s weerspiegelen de marktwaarde, en technologiebedrijven zijn momenteel de meest waardevolle bedrijven ter wereld. Het voordeel van een ETF is echter dat die zichzelf automatisch herbalanceert. Stel dat de technologieaandelen in de komende jaren in waarde dalen, en een andere sector, zoals klimaattechnologie, opkomt, dan verkoopt de ETF automatisch techaandelen en koopt hij aandelen in de nieuwe sector. Dat automatische herbalanceren is heel krachtig, omdat het voorkomt dat je als belegger fouten maakt, zoals te lang blijven vasthouden aan verliezende aandelen.”

Waarom niet gewoon in BlackRock beleggen, de uitgever van de iShares-trackers en ‘s werelds grootste vermogensbeheerder? Dan ben je blootgesteld aan zo goed als de hele Amerikaanse economie.

BRONDSEMA. “Dat is niet hetzelfde. BlackRock beheert de fondsen, maar dat betekent niet dat het de eigenaar is van de aandelen in die fondsen. Als jij een ETF koopt, ben jij de eigenaar van de onderliggende aandelen. BlackRock is enkel de fondsbeheerder. Het eigendom van de aandelen ligt bij de beleggers die in het fonds zitten.”

We zien dat BlackRock zijn strenge normen op ESG-gebied wat heeft versoepeld. Hoe weet je zeker dat het de juiste keuzes blijft maken, of is dat een risico dat je moet incalculeren?

BRONDSEMA. “Duurzaamheid is lastig bij passief beleggen, omdat het heel subjectief is. Traditionele indexen worden gewogen op basis van marktkapitalisatie. Dat is een objectieve maatstaf. Duurzaamheid is veel ingewikkelder. Er zijn verschillende ratingbureaus, die allemaal een andere score geven aan hetzelfde bedrijf. Er is vaak weinig overlap in die beoordelingen, waardoor de ene index andere duurzaamheidscriteria kan gebruiken dan de andere. Dat maakt het moeilijk, vooral als je persoonlijke principes hebt. Duurzaamheid is inherent subjectief, en dat maakt het zo lastig. Wat voor de ene persoon duurzaam is, is dat voor een andere misschien niet. Kernenergie is daar een goed voorbeeld van.

“Sommige fondsen worden gelabeld als ‘ESG’, maar in feite zijn ze dat niet of nauwelijks. Het verkoopt goed, maar de achterliggende motivatie is vaak pure marketing. Dat is jammer, want het doet afbreuk aan de geloofwaardigheid van duurzaam beleggen.”

‘Voor obligatiefondsen is het fiscaal gunstiger om voor de uitkerende variant te kiezen. Dit is een complexe en typisch Belgische regeling’

Yoran Brondsema

In het boek De hangmatbelegger noemt u uw vijf favoriete indexfondsen. Eén daarvan, een ESG-ETF, behaalde het hoogste rendement. Is dat de ‘wereldverbeteraar’ waar u over spreekt?

BRONDSEMA. “De ‘wereldverbeteraar’ is inderdaad de duurzame variant. Die heeft beter gepresteerd, voornamelijk door de hoge weging in technologiebedrijven, die vaak als duurzaam worden beschouwd. Omdat technologiebedrijven het afgelopen jaar goed hebben gepresteerd, heeft die index het relatief beter gedaan dan niet-duurzame indexen. Maar dat verschilt van jaar tot jaar. Vorig jaar deed de energiesector het bijvoorbeeld beter, waardoor niet-duurzame indexen betere resultaten lieten zien. Het is moeilijk daar conclusies uit te trekken, omdat de prestaties van jaar tot jaar variëren.”

Voor trackers moet je er in België zeker van zijn dat je accumulerende trackers hebt, omdat je anders 30 procent dividendbelasting betaalt. Op uw site zie ik echter ook portefeuilles met uitkerende obligatiefondsen. Hoe zit dat?

BRONDSEMA. “Dat heeft te maken met een meerwaardebelasting die ooit werd ingevoerd door minister van Financiën Didier Reynders. Voor obligatiefondsen is het fiscaal gunstiger om voor de uitkerende variant te kiezen. Dat is weer zo’n complexe en typisch Belgische regeling. Bij de beurstaks is de wetgeving zelfs zo vaag dat verschillende brokers een ander tarief hanteren voor dezelfde ETF, omdat zelfs zij niet precies weten wat correct is.”

Minimalisme

Zijn er trends in trackers waar u toekomst in ziet, los van technologie of vastgoed?

BRONDSEMA. “Het kiezen van sectoren is ook een vorm van actief beleggen, met dezelfde moeilijkheden. Natuurlijk zijn er sectoren, zoals AI, die groot zullen worden, maar dat betekent niet dat de beleggers daar ook van zullen profiteren. Kijk bijvoorbeeld naar de luchtvaartindustrie: die is enorm gegroeid, maar de aandelen van luchtvaartmaatschappijen hebben het heel slecht gedaan. De toegevoegde waarde is naar de consument gegaan in de vorm van goedkopere tickets, niet naar de beleggers. Het is moeilijk te zeggen of dat ook bij AI het geval zal zijn. Zelf beleg ik niet in specifieke thema’s of sectoren.”

Minimalisme speelt een belangrijke rol in het beleggen ‘vanuit de hangmat’. Is minimalisme ook iets dat in uw leven belangrijk is?

BRONDSEMA. “Ja, ik denk het wel. Ik ben niet materialistisch. Voor mijn verjaardag vraag ik bijvoorbeeld liever ervaringen dan materiële cadeaus. Het leven wordt steeds complexer, met bijvoorbeeld technologie en constant online zijn. Het is belangrijk dat technologie jou niet overneemt, maar dat jij de controle behoudt. Daarom zet ik meldingen en notificaties vaak uit. Of dat ook samenhangt met passief beleggen, weet ik niet. Maar het helpt wel om het overzicht te bewaren.”

Hoe ziet uw reis naar financiële onafhankelijkheid eruit tot nu toe, en op welke mijlpalen bent u het meest trots?

BRONDSEMA. “FIRE (financial independence, retire early, nvdr) is voor mij geen doel op zich. Ik vind mijn werk belangrijk en ik hou van wat ik doe. Het geeft betekenis aan mijn leven. Natuurlijk zou financiële onafhankelijkheid fijn zijn, omdat het meer vrijheid geeft om te werken waar en wanneer je wilt. Maar het is geen obsessie voor mij. Ik leef niet extreem zuinig of probeer niet koste wat het kost zo snel mogelijk financieel onafhankelijk te worden.”

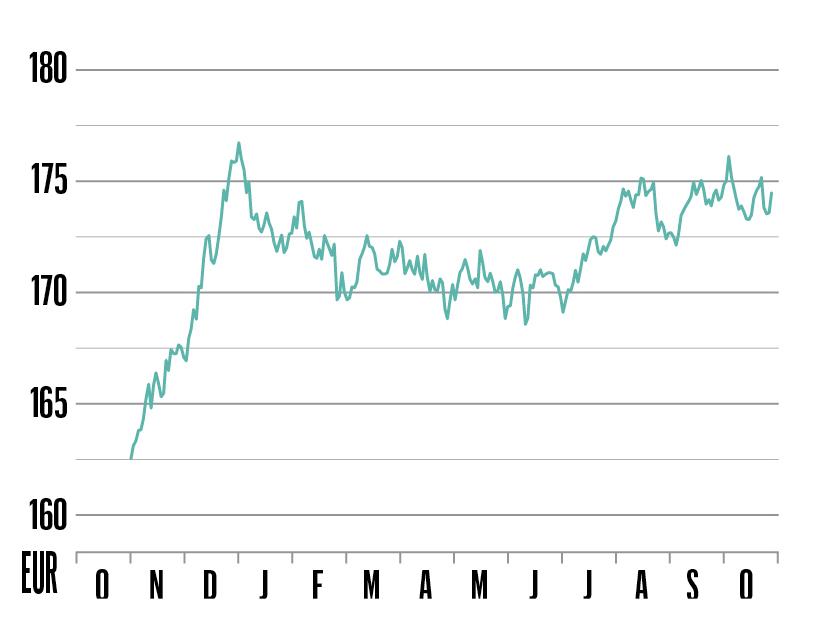

Brondsemas 5 favoriete indexfondsen

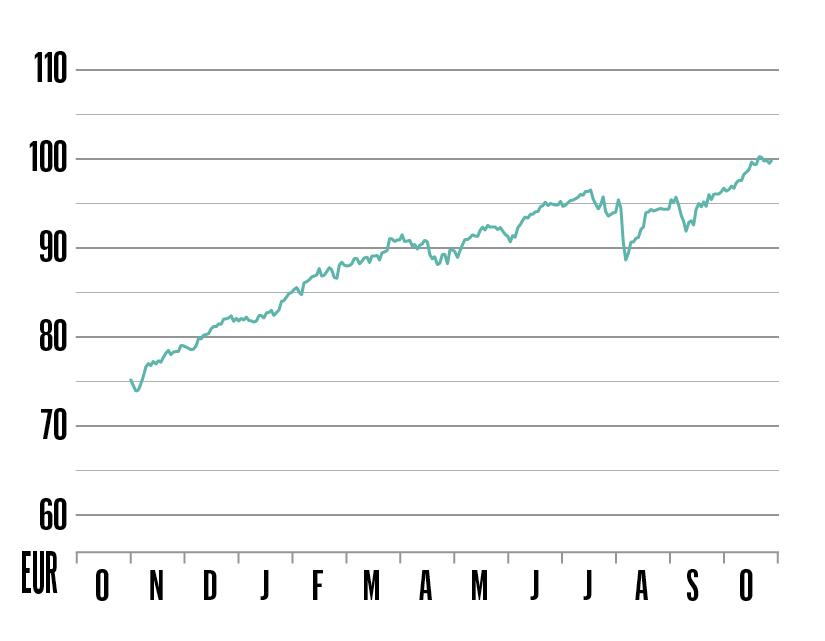

1/ Vanguard FTSE All-World (IE00BK5BQT80)

“Deze bekende ETF van Vanguard, een pionier in indexfondsen, laat je toe met een enkel fonds in meer dan 3.760 aandelen te beleggen. Via de FTSE All-World-index belegt het product in bijna vijftig landen: de Verenigde Staten, Europa, en Japan, maar ook opkomende markten zoals China en India. Daardoor is het een van de meest gespreide ETF’s op de markt. Het is een alternatief voor de ETF in de Globetrotter-portefeuille in het boek De hangmatbelegger, dat ik samen met Tim Nijsmans schreef.

“Het product is sinds een aantal jaren wat omstreden, omdat sommige brokers voor VWCE, de ticker voor de ETF, een beurstaks van 1,32 procent hanteren, terwijl andere brokers 0,12 procent rekenen. Het is vreemd dat zoiets kan gebeuren, maar zo onduidelijk is de wet over de beurstaks. Ondanks die fiscale controverse blijft de ETF populair bij beleggers. Onder aanhangers van de FIRE-beweging wordt VWCE vaak genoemd. Op onlinecommunity’s op Reddit en Facebook zul je geregeld de uitdrukking ‘VWCE en chill’ voorbij zien komen. Ik vind dat wat simplistisch, ieder heeft uiteindelijk een ander risicoprofiel. Maar het neemt niet weg dat voor het aandelengedeelte van je portefeuille, VWCE een uitstekende keuze is.”

2/ iShares Core MSCI World (IE00B4L5Y983)

“VWCE belegt zowel in wat economen de ‘ontwikkelde’ markten noemen (Verenigde Staten, Europa, Japan) als in opkomende markten zoals China en Brazilië. De iShares Core MSCI World ETF, beter bekend onder zijn ticker IWDA, belegt enkel in de ontwikkelde markten door de MSCI World index te volgen. Het product wordt uitgegeven door ETF-gigant BlackRock, die onder het merk iShares passieve ETF’s beheert.

“Net zoals VWCE is het een accumulerende ETF. Dat betekent dat het de dividenden van de aandelen in het fonds direct herbelegt. Daarmee geniet je van de kracht van samengestelde rente, én ontkom je aan de dividendbelasting van 30 procent. Mooi meegenomen!”

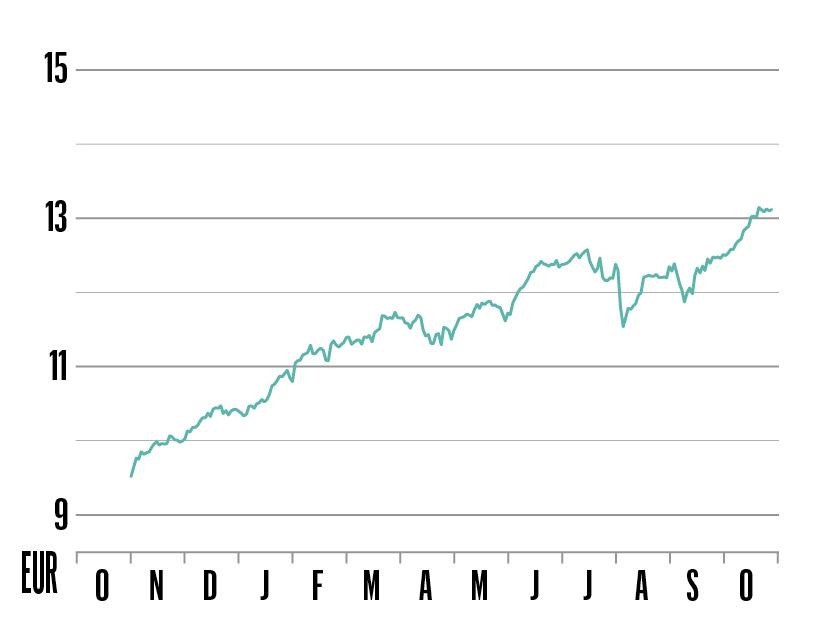

3/ iShares Core MSCI Emerging Markets IMI (IE00BKM4GZ66)

“De iShares Core MSCI Emerging Markets IMI ETF belegt enkel in opkomende landen. De ETF is beter bekend via zijn ticker EMIM. Door EMIM te combineren met de vorige ETF, IWDA, kom je dicht in de buurt van VWCE. Het voordeel om met twee ETF’s te werken in plaats van een, is dat je iets meer kunt spelen met de verhouding tussen ontwikkelde en opkomende markten. De echte hangmatbelegger zal altijd de marktverhouding respecteren, waarbij je ongeveer 88 procent belegt in ontwikkelde markten via IWDA, en 12 procent in opkomende landen via bijvoorbeeld EMIM. Maar als je je een beetje actief voelt, kun je daarvan afwijken.”

‘Terwijl aandelen voor rendement zorgen, kunnen obligaties wat stabiliteit brengen. En dat kan het verschil betekenen tussen rustige en slapeloze nachten’

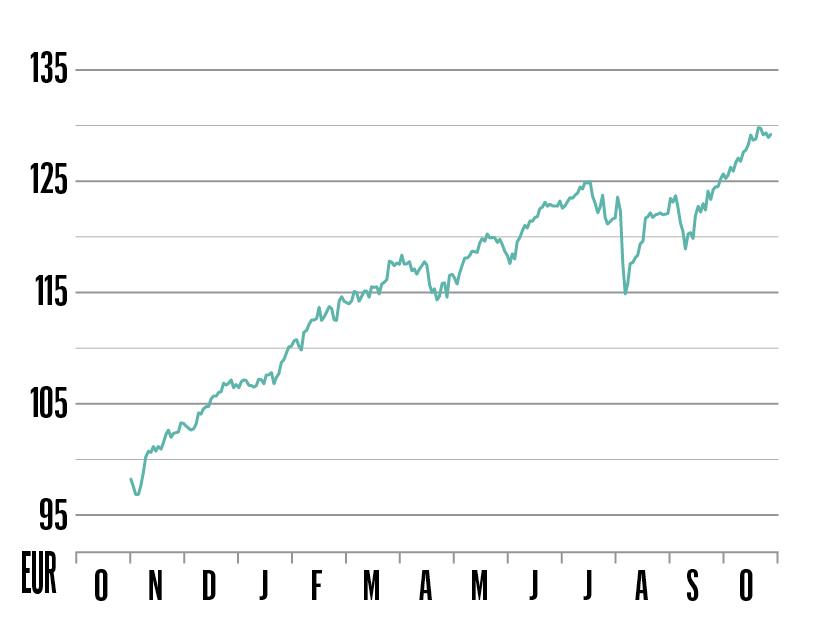

Yoran Brondsema4/ SPDR S&P 500 UCITS ETF (Acc) (IE000XZSV718)

“Veel beleggers zweren bij de Amerikaanse aandelenmarkt. De legendarische Warren Buffett, nota bene een van de beste actieve beleggers ooit, heeft aangegeven dat na zijn overlijden 90 procent van zijn vermogen in de Amerikaanse markt moeten wordt belegd, via de S&P 500. Zijn overtuiging in de Amerikaanse economie staat dus in schril contrast met zijn geloof in degenen die zijn Berkshire-Hathaway-fonds zullen overnemen.

“Deze ETF van SPDR, die pas eind 2023 is uitgebracht, is ongelooflijk goedkoop voor de Europese markt. Met een kostprijs van slechts 0,03 procent per jaar beleg je via de S&P 500-index in een groot deel van de Amerikaanse economie.

“De populariteit van S&P 500-ETF’s komt voor een groot deel door de outperformance van de Amerikaanse aandelenmarkt de afgelopen decennia tegenover de wereldmarkt. De vraag is of de komende jaren hetzelfde patroon zullen volgen. Als men vergelijkt met de geschiedenis van de S&P 500 sinds 1926, waren de recente decennia vanuit een statistisch standpunt zeer uitzonderlijk. En er valt wat te zeggen om te spreiden buiten de Verenigde Staten. Spreiding is een uitstekend wapen tegen het risico op een groot verlies.”

5/ Xtrackers II Eurozone Government Bond (LU0643975591)

“Genoeg aandelen-ETF’s! Sommige beleggers, met name de jongeren en degenen die de hevige fluctuaties van aandelen kunnen weerstaan, kunnen prima een ETF-portefeuille opbouwen die enkel uit aandelenfondsen bestaat. Maar voor de meeste beleggers is het bevorderlijk om een deel van hun portefeuille toe te wijzen aan obligaties. Terwijl aandelen voor rendement zorgen, kunnen obligaties wat stabiliteit brengen. En dat kan het verschil betekenen tussen rustige en slapeloze nachten.

“De Xtrackers II Eurozone Government Bond ETF is een prima ETF om in overheidsobligaties uit de eurozone te beleggen. Deze is uitkerend om zo de Reynderstaks te vermijden, de meerwaardebelasting voor obligatiefondsen.”

Lees ook: