Het vertrek van Bill Gross, het hoofd van het obligatiefonds Pimco Total Return Fund, spreekt tot de verbeelding.

Terwijl alle aandacht op het Midden-Oosten gericht is, beleven de markten woelige tijden. Nieuwe schandalen komen aan de oppervlakte, en dat niet alleen in het bankwezen, maar nu ook bij gespecialiseerde fondsen. En zoals gewoonlijk draait alles rond de waardering van speculatieve producten. Niemand kan weerstaan aan de drang om zo’n waardering ooit eens te manipuleren, zeker als hij de enige persoon is die het kan doen.

Bill Gross vertrekt

Het vertrek van Bill Gross, het hoofd van het obligatiefonds Pimco Total Return Fund, spreekt tot de verbeelding. Allerhande hoog gesofistikeerde producten op basis van obligaties waren al maanden in het vizier van de autoriteiten. Nu het gevaar nadert, kiest de oprichter van het fonds het zekere voor het onzekere.

Op zich is de gebeurtenis de zoveelste anekdote uit de financiële wereld, ware het niet dat het fonds de obligatiemarkt zwaar beïnvloedde. Het ontslag bracht heel wat beroering op de kapitaalmarkt. De koersen schommelden er uitermate hevig en de meeste speculanten wikkelden heel wat posities af en herbelegden hun kapitaal in soevereine debiteurs. Die zagen de koers van hun uitstaande leningen ongewoon stijgen. De Europese soevereine emittenten scoorden het best. Winsten van meer dan 4% waren niet ongewoon de afgelopen week voor landen als Duitsland, Frankrijk, België, Nederland, Oostenrijk. Ook het bedrijfspapier deed het voortreffelijk. Het rommelpapier daarentegen moest overal terrein prijsgeven. Dat op naam van Tesco, de Britse warenhuisketen die vandaag in zware financiële problemen vertoeft, ging onderuit met verliezen die vaak 6% overschreden, en dit in alle munten.

Wisseloorlog

De gebeurtenissen voedden de wisseloorlog. De verslechtende conjuncturele vooruitzichten voor de Europese Unie wogen op de euro (EUR), die terrein verloor tegenover de belangrijkste munten. De dollar (USD) klom 0,9% hoger, de yen (JPY) 0,7% en het pond (GBP) 0,75%. De hoogrentende munten deden het nog slechter, ondermijnd door de versnelde afwikkeling van speculatieve posities, zoals carrytrades. Persmededelingen maken daarvan zelden gewag. Zij verklaren dat de inzinking te wijten is aan de dalende grondstoffenprijzen en de groeivertraging in China.

Deze factoren spelen natuurlijk een rol in de wisselkoersbewegingen van munten zoals de Nieuw-Zeelandse dollar (NZD) of zijn Australische naamgenoot (AUD), maar ze kunnen onmogelijk aanleiding geven tot zo’n omvangrijke bewegingen. De verzwakking van de EUR en de mogelijke renteverhoging in de Verenigde Staten spelen een veel prominentere rol in de afstraffing van de hoogrentende munten. Want zelfs deviezen die weinig of geen banden hebben met de grondstoffenprijzen of niet afhangen van de economische gezondheid van China gingen eveneens onderuit de afgelopen week.

De NZD verloor 2% de voorbije week, de AUD 1,1%, de Zuid-Afrikaanse rand (ZAR) 0,4%, de Braziliaanse real (BRL) 1,6% en de Turkse lira (TRY) 0,4%. Hun obligaties daarentegen hielden vrij goed stand. Men telde gemiddeld dubbel zoveel stijgende waarden als omgekeerd. Wat aangeeft dat de muntperikelen geen noemenswaardige verschuivingen veroorzaakten. Opmerkelijk was ook dat emittenten die regelmatig geteisterd worden, zich puik konden herstellen de afgelopen week. Dat gold voor Venezuela en Rusland. De obligaties in roebel (RUB) uitgedrukt klommen allemaal hoger, zonder enige uitzondering.

Rente stabiel

De gebeurtenissen zorgden weliswaar voor hevigere koersbewegingen dan normaal. Ondanks die bokkensprongen bleven de renteschalen vrij stationair. Ze worden afgeleid van de ontwikkeling van de kwalitatief beste stukken die als referentie fungeren. Als hun bewegingen elkaar opheffen, tasten ze de renteschalen minimaal aan. Wat precies de voorbije week gebeurde.

De obligatiebelegger moet voortaan rekening houden met die nieuwe wendingen. De koersen worden niet langer bepaald door renteperspectieven, of door de financiële gezondheid van de emittenten, maar meer en meer door allerhande gebeurtenissen die de markten schokken. De ongebreidelde monetaire expansie van de afgelopen jaren heeft ervoor gezorgd dat het kapitaal meer geconcentreerd zit dan aanvankelijk gewenst was. Wanneer het in beweging komt, verstoort het de koersbepaling in alle markten. De afgeleide producten die voor bijkomende hefboomeffecten zorgen, vergroten de invloed van dat overtollige kapitaal op de markten. Om nog te zwijgen over de computergestuurde orders die de hevigheid van de bewegingen nog verder verhogen.

Limietorders

Het is dan ook aangeraden om steeds met limietorders te werken om onaangename verrassingen te vermijden. Wie alert is, kan van de felle koersbewegingen, zowel bij de munten als bij de obligaties, profiteren. Dalende deviezen kunnen benut worden om mogelijke wisselverliezen goed te maken, door er gewoon wat bij te kopen en zo de gemiddelde aankoopwaarde te reduceren. Hetzelfde geldt voor dalende obligatiekoersen die dan niet alleen de gemiddelde waarde van de positie verlaagt – en dus het rendement ervan verhoogt – maar ook de wisselbuffer vergroot. Vandaag mag u papier in AUD of NZD bijkopen. De ZAR is eveneens aantrekkelijk, zij het dat die munt nog labieler is dan alle andere. Wie in ZAR belegt, weet dat hij voor de zeer lange termijn investeert, dus met de noodzaak om de posities regelmatig door te rollen.

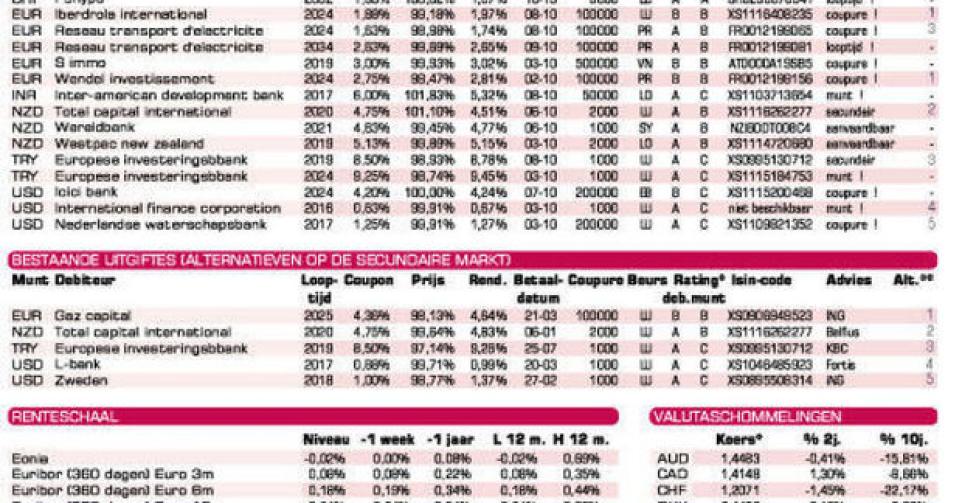

Wereldbank in NZD

Er komen nog steeds een heleboel nieuwe uitgiften op de primaire markt uit. Van de drie nieuwe uitgiften in NZD gaat onze voorkeur naar de Wereldbank (AAA, supranationaal). Total (AA-) is te duur. U koopt dit stuk beter op de grijze markt tegen 99,64% (4,83%), als de kosten en het prijsverschil lager uitkomen dan 1,47%. U vindt nog hogere rendementen met bankemissies. Maar wij zijn geen kopers van bankpapier. De nieuwe schijf van de EIB (AAA, supranationaal) in TRY is te duur. De bestaande is tegen 97,14% (9,26%) beschikbaar op de secundaire markt en blijft er voordeliger, zolang de kosten en het prijsverschil onder 1,84% blijven. De splinternieuwe van de EIB in dezelfde munt is daarentegen keurig geprijsd.

Iberdrola (BBB) en Wendel (BBB-) in EUR zijn zeker niet te versmaden, ondanks hun vrij lange looptijd. De omvang van hun coupure geeft echter aan dat de stukken voorbestemd zijn voor institutionele beleggers. U vindt weliswaar interessante en voorlopig misprezen Russische stukken op de secundaire markt die kwalitatief beter zijn en een heel pak meer opbrengen. IFC (AAA, supranationaal), de privébank die deel uitmaakt van de Wereldbank, in USD, komt alleen in aanmerking voor hen die de munt effectief gebruiken en op zoek zijn naar een degelijke, kortlopende obligatie. L-Bank (AAA, met Duitse staatswaarborg, alt. 4) kan eveneens hiervoor benut worden.

De twee andere emissies in USD richten zich tot kapitaalkrachtige beleggers. Tegenover de nieuwe schijf van BNG (AA+, met Nederlandse staatsgarantie), waarbij vijftien dagen verlopen interesten te vergoeden zijn, verkiezen we Zweden (AAA, alt. 5) die redelijkere coupures draagt.