De jongste economische cijfers liegen er niet om: het herstel is voelbaar. Macro-economisch bekeken tenminste. Dat de werkloosheid en het aantal faillissement blijft toenemen in Europa, wordt blijkbaar genegeerd.

De jongste economische cijfers liegen er niet om: het herstel is voelbaar. Macro-economisch bekeken tenminste. Dat de werkloosheid en het aantal faillissement blijft toenemen in Europa, wordt blijkbaar genegeerd. Het herstel is ook bijzonder wispelturig. Neem de Verenigde Staten. In juni noteerde men een prille vooruitgang in de bouwsector. Terecht, want er werden 8000 nieuwe banen gecreëerd. In juli daarentegen heeft die sector meer dan 6000 banen geschrapt. Zonder te spreken over het feit dat alle vorige cijfers neerwaarts werden herzien. Hoe duurzaam is het herstel dan?

Op financieel vlak is men minder optimistisch. De markten waren in de ban van afslankingspogingen van twee Europese reuzen, Deutsche Bank en Barclays Bank. Beide banken willen hun balanstotaal met maar liefst 400 miljard euro (EUR) verlagen. Volgens de voorschriften van het Bazelcomité, dat is belast met de bankregulering, moeten alle bankinstellingen tegen 2015 over een aandelenkapitaal beschikken dat 3% van hun verbintenissen vertegenwoordigt. De banken kunnen hun verbintenissen echter zelf waarderen, wat tot eigenaardige resultaten leidt.

In de VS bijvoorbeeld bewaren de banken zelden hun verbintenissen op hun rekeningen. Ze verpatsen die liever aan speciale entiteiten en onttrekken ze op die manier aan hun balans. Ze mogen ook hun tegengestelde posities met afgeleide producten salderen, ondanks het feit dat de ramp van Lehman Brothers in september 2008 heeft bewezen dat zo’n beleid catastrofale gevolgen heeft. Volgens de richtlijnen van het Bazelcomité moeten de banken kapitaal aanleggen afhankelijk van het risicogehalte van hun verbintenissen.

Europese banken proberen die vereiste te omzeilen door een beroep te doen op de Europese voorschriften die onlangs werden ingevoerd en soepeler blijken. Volgens die voorschriften mogen de banken tot een kwart van tegengestelde posities salderen, waartegenover ze dus geen kapitaal moeten aanleggen. Desondanks beseften de twee reuzen dat ze heel wat financiële activa moeten verkopen om die limiet van 3% te behalen.

Er bestaat dus voorlopig geen algemene richtlijn. Naargelang de gevolgde voorschriften blijken sommige banken de drempel van 3% al behaald te hebben, terwijl ze daar met de strengere voorwaarden van het Bazelcomité nog flink onder liggen. Dat heeft nare gevolgen. Vooreerst klagen de banken, terecht, over de verwarring. Hoe meer kapitaal ze moeten aanleggen, hoe meer risicovolle transacties ze moeten verrichten om hun rendement op peil te houden. In hun ogen houden gesofistikeerde producten minder risico’s in dan rechtstreeks middelen verschaffen aan noodlijdende investeerders. Ze blijken dus geen besef te hebben van het begrip ‘geld’.

Vervolgens brengt de verwarring ook het splinternieuwe contingent convertibles of co-co’s in het gedrang. Zo’n obligatie wordt automatisch in aandelen omgezet zodra een bepaalde verhouding onder een gegeven drempel doorzakt. Sommige co-co’s worden zelfs niet omgezet en worden onmiddellijk waardeloos zodra die drempel neerwaarts overschreden werd. KBC gaf begin dit jaar zulke producten uit. Het is van fundamenteel belang dat men precies weet hoe die drempel moet worden berekend. Crédit Suisse bracht vorige week zo’n suïcidale co-co op 10 jaar uit, voor niet minder dan 2,5 miljard dollar (USD).

Ook kapitaalverhogingen zitten niet in de lift, ondanks de forse stijging van de beurskoersen de afgelopen weken. Banken willen geen verwatering van hun aandelenkapitaal, wat de handhaving van hun rendement nog meer zou bemoeilijken. Ze zullen nutteloze speculatieve producten blijven uitbrengen (meer dan 215.000 warrants sinds het begin van dit jaar!) en minder kredieten aan noodlijdende sectoren verschaffen.

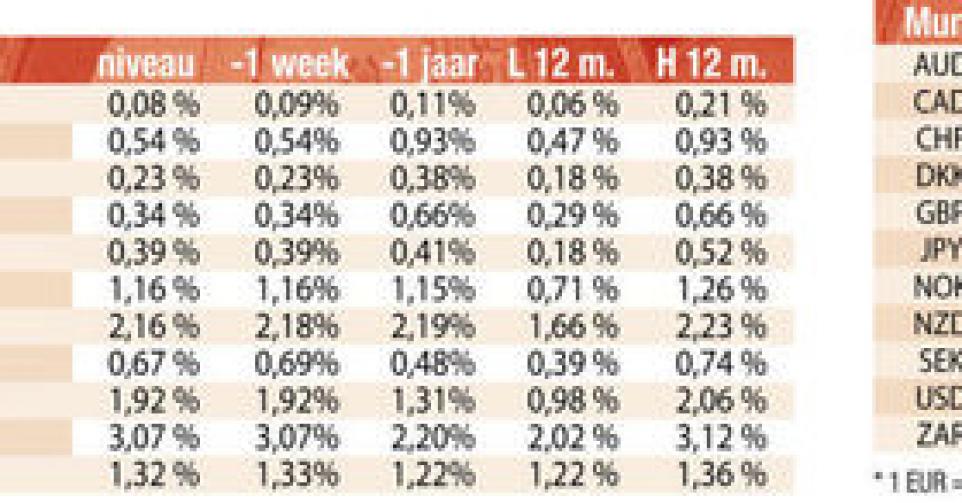

Het prille herstel van de Westerse economieën dreef de rentetarieven omhoog, tot vorige vrijdag, toen ze rechtsomkeer maakten, zodat ze per saldo onveranderd eindigden. Op de deviezenmarkt was de toestand nijpender. Hoogrentende munten waren druk in de weer om stand te houden. De Braziliaanse real (BRL) dook 2,45% omlaag, de Zuid-Afrikaanse rand (ZAR) 2,4%. De Australische dollar (AUD) had het nog moeilijker, nu de centrale bank heeft laten verstaan dat ze klaarstond om haar beleid te versoepelen. De munt verloor 3,35%. Een buitenkans dus om posities in die munt te versterken.

Op de secundaire markt was de trend in het algemeen neerwaarts gericht, behalve in EUR en in AUD, waar de winsten soms 4% bereikten en de verliezen zelden 2% overschreden. Alweer was de markt onderhevig aan herschikkingen. Sommige stukken kwamen weliswaar onder zware druk, zoals Telecom Italia, dat onlangs heuse verliezen moest afschrijven. Dichter bij ons presteerden de stukken van Nystar uitermate zwak.

Een heleboel nieuwe schijven overspoelden de primaire markt. Ze zijn zelden aantrekkelijk genoeg om een aanbeveling te krijgen. De opgesomde alternatieve obligaties uit de secundaire markt bewijzen het. Van de drie ZAR-schijven is de interessantste de EIB 2019 7,5% (AAA, supranationaal). KBC (A-) brengt alweer twee leningen uit op haar gebruikelijke wijze. Hun omvang zal afhangen van hun succes bij de beleggers. De voorwaarden zijn technisch correct. U vindt echter even goed op de secundaire markt van gelijkwaardige emittenten die ooit vlotter verhandelbare stukken uitbrachten. De Griekse mijnonderneming S&B Minerals (B3) brengt een 7-jarige lening uit via haar Luxemburgse filiaal. Het stuk brengt 7,74% meer op dan het marktgemiddelde. De kans is zo goed als onbestaande dat men nog papier vindt tegen inschrijvingsvoorwaarden. Wie niet afgeschrikt wordt door de omvang van de coupure, kan het stuk nog op de grijze markt kopen tegen 103,77% (8,66%).