De grondstoffenmunten verloren opnieuw terrein.

De markten kampen met volatiliteit, en de centrale banken met onzekerheid. Jammer genoeg beïnvloeden beide factoren elkaar. Dat was duidelijk merkbaar de afgelopen week. Uit het ‘beige book’ dat de Amerikaanse centrale bank (Fed) halfjaarlijks uitbrengt, blijkt dat de Fed niet zo zeker is van het economische herstel van het land. De groeifactoren blijven broos en bemoeilijken het uitstippelen van het monetaire beleid.

Instabiliteit

Er heerst onenigheid tussen de leden van het comité dat toeziet op monetaire zaken. Doordat ze hun plannen voorbarig bekendmaakten, vertoeven de Fed en de Britse centrale bank in hetzelfde schuitje. Economisch beseffen beide banken dat een renteverhoging het broze herstel in de kiem zou smoren, maar langer blijven talmen blijkt ook geen oplossing: het vergroot de instabiliteit. De kans bestaat dat beide centrale banken toch voor een kleine verhoging opteren om de gemoederen te bedaren.

Die beslissing zal heel wat moed vergen. Want hoe klein de verhoging ook wordt, ze zal het startsein van een trendommekeer betekenen. Tot op de dag van vandaag blijft de mogelijkheid bestaan dat centrale banken negatieve rentetarieven kunnen toepassen om de conjunctuur aan te zwengelen. Dat alternatief blijft van kracht zolang er geen deflatiegevaar opduikt. In zo’n geval verergeren negatieve tarieven de deflatie. Een renteverhoging daarentegen kan het deflatiegevaar afwimpelen, maar oefent een averechtse druk op de conjunctuur uit. Stagflatie is misschien te verkiezen boven deflatie, maar zo help je een algemeen herstel niet.

Geen wapenarsenaal meer

Het dilemma is zo goed als onoplosbaar voor de centrale bankiers. Hun wapenarsenaal is, zo niet opgebruikt, dan voor een groot stuk nutteloos geworden. Na jarenlang nulrente te hebben toegepast zonder dat het gecreëerde verse geld effectief voor economisch verantwoorde investeringen benut werd, ligt het probleem niet langer in de hoogte van de rentestand, maar eerder in de transmissie van het geld. De westerse centrale banken zijn zich ervan bewust dat de duizenden miljarden die ze in het bankstelsel hebben gepompt alleen speculatieve zeepbellen hebben doen opzwellen.

Dit gevaar was al bekend bij de aanvang van de monetaire expansie. De toenmalige voorzitters van die centrale banken waren van mening dat ze het overtollig gecreëerde geld gemakkelijk konden neutraliseren door de panden die ze ervoor in ruil kregen opnieuw op de markt gooien. Vandaag zien hun opvolgers in dat ze de trend niet zo gemakkelijk kunnen omkeren. Te meer omdat in de tussentijd de schuldenberg van de meeste westerse landen flink gestegen is. Verse schuldbewijzen komen als het ware in gelijke tred met de aangroei van de geldmassa voor. Het betekent dat het verse geld niet geruild werd tegen bestaande schuldbewijzen, maar er splinternieuwe deed ontstaan. Het neutraliseren van het overtollige geld zou dus moeten gepaard gaan met de terugbetaling van die nieuwe schuldbekentenissen. Zoiets ligt buiten het bereik van centrale banken.

Waarborgen

De banken zelf klagen ook steen en been. De nieuwe richtlijnen die ze moeten naleven, verzuren hun leven. Ze moeten voor de kleinste verbintenis voldoende reserveren tegen allerhande risico’s. In het begin hebben de banken die verplichtingen gedeeltelijk omzeild door kredieten te vervangen door obligatieleningen. Het kredietrisico werd zo door obligatiehouders gedragen. Ze vergaten echter één factor: elke lening, in welke vorm ze ook wordt uitgebracht, moet in een aflossingsplan voorzien dat niet alleen financiële instellingen aanduidt die met het geldelijke aspect ervan zijn belast, het moet ook de nodige waarborgen voorleggen. Die dienen in de eerste plaats om de financiële instellingen de zekerheid te verschaffen probleemloos te kunnen optreden in de naam van de emittent.

Blijken de waarborgen mettertijd onvoldoende of onaangepast, dan zorgen de banken betrokken bij de financiële dienst van uitstaande obligatieleningen ervoor dat ze opgetrokken worden of bijgesteld. Obligatiehouders beseffen daar niets van en er sijpelt ook zelden van door naar de pers. Doorzichtigheid is hier volstrekt afwezig. Tot enkele maanden geleden zorgden zulke aanpassingen zelden voor problemen. Vandaag daarentegen blijken sommige emittenten, vooral in de grondstoffensector en meer bepaald de schalieolie, niet langer in staat degelijke waarborgen te deponeren. Ze brengen de financiële aflossing van hun leningen in het gedrang.

Labielere toestand

In normale omstandigheden zouden de banken beslag hebben gelegd op deze waarborgen en de aflossingen hebben gestaakt, zoals ze dat deden met de subprime hypothecaire leningen jaren geleden. Vandaag stelt men vast dat de banken zich ofwel tevredenstellen met minderwaardige waarborgen of, gewoon, hun ontoereikendheid verzwijgen. Ze beseffen dat als ze de betrokken leningen in moeilijkheid brengen, ze niet alleen aardig wat geld verliezen, maar ook hun naambekendheid schaden en dus toekomstige transacties missen.

Banken vertoeven dus in dezelfde positie als vroeger, met één nadelig verschil. Als ze vroeger kredieten verschaften, werd de financiële toestand van hun schuldenaars permanent in de gaten gehouden. Als financiële tussenpersoon bij obligatieleningen kijken ze echter alleen op de soliditeit van de waarborgen en hebben geen vat meer op het overige. Hun toestand in dus labieler geworden.

Voorzichtigheid

Voor de obligatiehouders is voorzichtigheid geboden. Bedrijfsobligaties bieden meestal aantrekkelijke returns. Ze vertellen echter weinig over de financiële toestand bij de bank belast met de aflossing ervan. Markten houden voorlopig weinig rekening hiermee. Alleen obligaties uitgegeven door grondstoffenbedrijven en aanverwante vertonen vandaag tekens van wantrouwen. De overige schommelen meer in functie van het marktgebeuren dan van de financiële perspectieven van de emittent. De dag dat er echt iets misloopt, zal de schokgolf verwoestende gevolgen hebben. Zeker als men weet dat de meeste obligaties gestructureerd van vorm zijn, en dus juridisch zijn losgekoppeld van hun moederbedrijf of emittent.

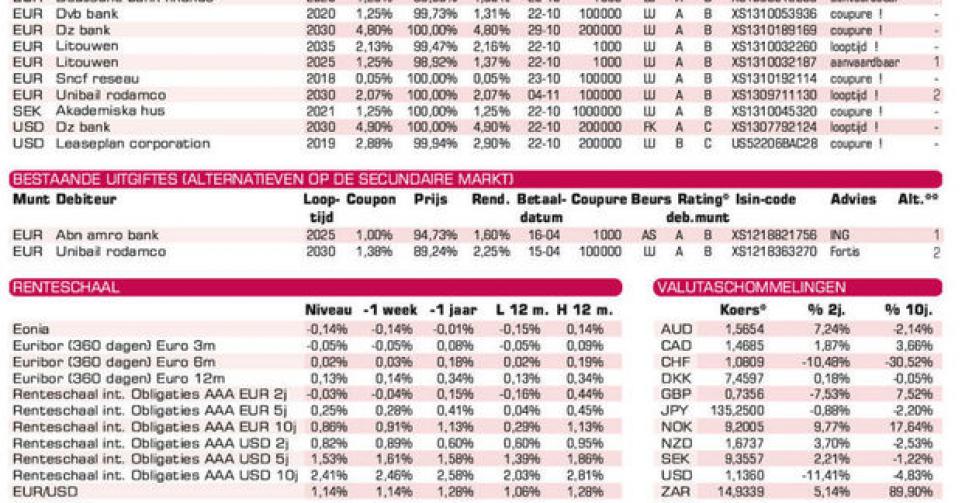

Die onzekerheden beïnvloedden de markten. Vorige week ontwikkelden ze in de tegenovergestelde richting dan de week daarvoor. De obligaties die het wat te verduren hadden, herstelden over de hele lijn. Hun beweging zorgde voor een algemene daling van de renteschalen, met een lichte vervlakking als gevolg. Het langetermijnpapier was opnieuw in trek. Investeerders zijn ervan overtuigd dat de rentestijging nog een hele poos op zich zal laten wachten.

Forse schommelingen

Op de wisselmarkt schommelden de munten. De dollar (USD) verloor niettemin alle terrein tegen vrijdag, na de publicatie van het beige-boek. Hij eindigde de week ongewijzigd. De yen (JPY) won 1%, evenveel als de Zwitserse frank (CHF). De grondstoffenmunten deden een pas achteruit. De roebel (RUB) raakte 1,3% kwijt, de aussie (AUD) 1%, de Noorse kroon (NOK) 0,1%. De rand (ZAR) klom daarentegen 0,9% hoger.

Op de primaire markt kwamen er alweer hopen leningen uit, zo goed als allemaal bestemd voor institutionele beleggers. Deutsche Bahn (AA) in EUR is technisch aantrekkelijk en wisselt nu al boven zijn intekenprijs op de grijze markt van eigenaar. Litouwen (A-) biedt iets meer met zijn lening op 10 jaar. De andere, op twintig jaar, loopt te lang om interessant te zijn, ondanks het feit dat het onthaal ervoor uitbundig bleek. Het stuk wisselt al boven 101% van eigenaar op de grijze markt.