Er is een nieuwe fase in de wisseloorlog in de maak.

Mark Carney, de gouverneur van de Britse centrale bank, verraste de markten verleden donderdag. Tegen alle verwachtingen is hij van plan nog voor het einde van dit jaar het monetaire beleid te verstrakken. De snellere verbetering van de conjunctuur in het land maakt dat noodzakelijk, verklaarde hij. Verontrustend voor hem was de gestage stijging van de huizenprijzen. De reactie van de markt bleef niet lang uit. Het pond (GBP) verstevigde meteen tegenover alle gevestigde munten. Hij won 1,6% tegenover de euro (EUR).

Centrale bankiers komen maandelijks in Bazel samen om over hun beleid te spreken en zo veel mogelijk te coördineren. Het is dan onbegrijpelijk dat de Britse bank een week na de Europese Centrale Bank (ECB) een tegengestelde positie inneemt. Vermoedelijk wil Carney vermijden dat het pond wordt meegesleurd in een dalende spiraal, gevoed door een roekeloze monetaire expansie. Want daar gaat het nu eenmaal over.

Carrytrade financieren

De ECB zal vanaf september een eerste schijf van haar nieuwe faciliteit, Targeted Longer Term Refinancing Operation (TLTRO) uitdelen. Die faciliteit zal 400 miljard EUR groot zijn en een looptijd van vier jaar hebben. Officieel krijgen alleen die banken het krediet als ze het doorspelen aan de reële economie. Die vereiste bestond al bij de invoering van de LTRO, de voorganger van de TLTRO, in 2011. Die stelde in totaal 1000 miljard EUR voor drie jaar ter beschikking. Uit de cijfers blijkt dat amper 5% van dat bedrag effectief in de reële economie belandde. Het saldo werd door de banken benut om er allerlei vormen van carrytrade mee te financieren. Het is inderdaad van dat ogenblik af dat de banken massaal staatspapier hebben gekocht met als enige doel het renteverschil te incasseren.

De ECB dreigt de banken die niet gehoorzamen hun krediet vervroegd af te pakken. Dat vervroegde karakter kan pas intreden na twee jaar. Banken kunnen hun praktijken dus gerust voortzetten. Ze lenen tegen 1% en beleggen tegen een hogere rentevoet elders, zonder zich te moeten afvragen of hun belegging enige conjuncturele vooruitgang bevordert. De ECB kan nooit nagaan of het toegewezen krediet daadwerkelijk voor investeringen diende.

De schijn hooghouden

Meer en meer bedrijven lenen omvangrijke sommen om hun productielijnen werkend te houden. Hun bedoeling is omzet te creëren om hun balansen op te fleuren, net zoals de banken dat doen met hun carrytrades. Met het geleend geld kopen die bedrijven, via hun filialen, hun eigen productie op en stapelen die ergens op. Zo’n praktijk is het beste merkbaar in de automobielindustrie. Constructeurs gebruiken in bijna alle westerse landen verlaten vliegvelden als parkeerterrein. Daar verroesten honderdduizenden splinternieuwe wagens. Niemand merkt er iets van in de balansen van de betrokken constructeurs.

De TLTRO vervult dezelfde functie voor de banken. Het zal hen toelaten hun LTRO die op het einde van dit jaar vervallen, probleemloos te verlengen voor een periode van vier jaar. Bedrijven kunnen die benutten om hetzelfde te doen met hun leningen. De maatregel moet de schijn hooghouden dat alles naar wens verloopt en dat de crisis achter de rug is.

Volatiele koersen

Ofschoon dat niet deel uitmaakt van hun bevoegdheden, veroorzaken de centrale banken met hun onbezonnen beleid meer volatiliteit in de koerszettingen. Het toevertrouwde geld wordt nog steeds gebruikt om van de kleinste rente- en koersverschillen te profiteren. Wat alleen kan leiden tot nog meer volatiliteit op de markten. We zagen het al op de kapitaalmarkt waar, na de aankondiging van de nieuwe maatregelen door de ECB, de koersen van alle perifere obligaties verzwakten. Ook op de wisselmarkt leidt dat beleid tot ongewenste kapitaalverschuivingen.

Nieuw-Zeeland kampt er al maanden mee. Samen met Australië biedt Nieuw-Zeeland de hoogste rentevergoeding van de westerse industrielanden. Het wordt dan ook belaagd door carrytrades. Tot voor kort werden die laatste gefinancierd vanuit de Japanse yen (JPY) of de USD. Maar nu ziet men meer en meer transacties opdagen vanuit de EUR. De Nieuw-Zeelandse dollar (NZD) verstevigde 2,4% afgelopen week. Wat ernstige waarschuwingen van de bankgouverneur uitlokte. De Australische naamgenoot (AUD) werd meegesleept en klom 1,4% hoger. De JPY boerde ook flink vooruit en won 1,2% terwijl de USD 0,8% won. Er is een nieuwe fase in de wisseloorlog in de maak.

Op het rentefront verstrakten de schalen lichtjes. Iedereen wacht nu af wat de Amerikaanse centrale bank deze donderdag zal aankondigen. Afhankelijk daarvan zullen de arbitrageanten hun posities herschikken. Op de kapitaalmarkt worden de soevereine obligaties heen en weer geslingerd. De ene week stijgen die van de industrielanden ten kosten van die van de groeilanden, de andere week maakt men precies het omgekeerde beeld mee. De ratingverlaging van Zuid-Afrika bleek geen invloed te hebben op zijn stukken. Die wisten voortreffelijk terrein te winnen in Zwitserse frank (CHF).

Aanvullende schijven

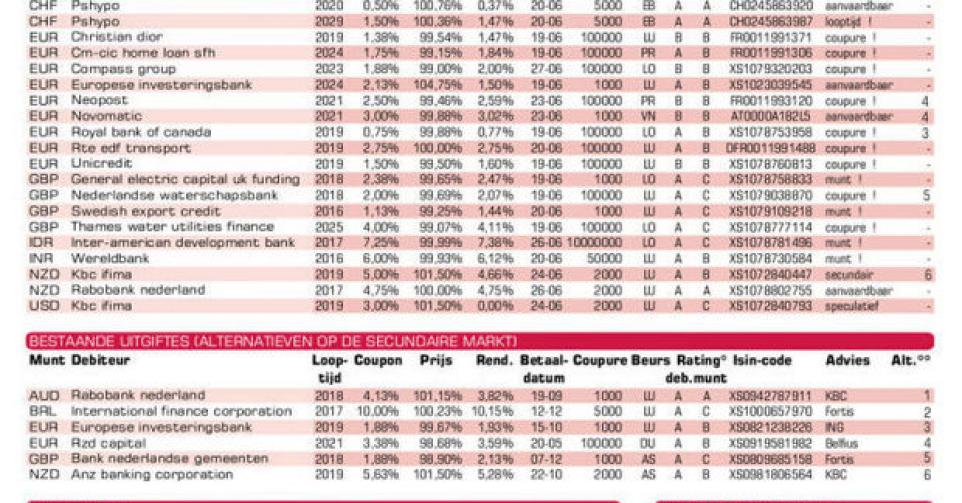

De primaire markt wordt nog altijd verzadigd door aanvullende schijven. De Europese Investeringsbank (AAA, supranationaal) biedt er een in EUR die goedkoper wordt aangeboden dan de bestaande. Er zijn 142 dagen verlopen interesten te vergoeden bij de intekening. Novomatic (zonder rating), de Oostenrijkse producent van computerspelletjes, brengt zijn eerste lening met internationale allures uit. Het stuk brengt 1,84% meer op dan het marktgemiddelde, wat overeenstemt met een BBB-rating. Het Franse luxemerk Christian Dior (zonder rating) is kariger en biedt slechts 0,73% meer op dan het marktgemiddelde. De lening richt zich tot kapitaalkrachtige beleggers.

IADB (AAA, supranationaal) hervat het segment van Indonesische roepia (IDR), terwijl de Wereldbank (AAA, supranationaal) de Indiase (INR) verkiest. Beide leningen komen alleen in aanmerking voor diversificatie bij grote portefeuilles. KBC Ifima (A) geeft drie leningen uit, naar de gebruikelijke methode van de bank: hun omvang zal afhangen van hun succes bij de beleggers. Geen van die drie leningen is aantrekkelijk. Die in AUD is ondermaats. U kunt het beste kiezen voor ons alternatief, Rabobank (AA-, alt.1), dat niet alleen meer levert, maar bovendien van betere kwaliteit is en vlotter verhandelbaar zal zijn. De schijf in NZD is eveneens te duur. U opteert voor ANZ (AA-, alt.6) die voordeliger uitkomt, als de kosten en het prijsverschil lager dan 2,79% uitdraaien.

De schijf in USD betreft een vast-vlottende lening. De houder ontvangt de eerste drie jaar 3%, nadien driemaal het verschil tussen de swaprente op tien jaar en die op twee jaar, zonder dat het verschil lager dan 1% en hoger dan 4,5% mag uitkomen. Het rendement zal dus tussen 1,91% en 3,24% liggen, wat aan de lage kant is voor een moeilijk verhandelbaar stuk van zeer geringe omvang.