Zilveren kans

Naast goud zit ook zilver al een hele tijd in de hoek waar de klappen vallen. Zilver noteert sinds begin dit jaar al 14% lager. Het is een opmerkelijke vaststelling dat de correctie bij zilver de jongste jaren een stuk heviger was dan bij goud. Toch wijzen verschillende analisten erop dat het neerwaartse prijsrisico bij zilver momenteel nog steeds groter is. Een eerste verklaring ligt bij de marginale productiekosten. In het geval van goud is de prijs na de meest recente correctie al teruggevallen naar dat niveau. Als de totale productiekosten in rekening worden gebracht, zijn heel wat individuele goudmijnen nu al verlieslatend. Bij zilver is dat nog helemaal niet aan de orde. Dat komt doordat het meeste zilver een bijproduct is van basismetalen als lood en zink. Een lagere zilverprijs zal daarom de productie niet meteen beperken, wat bij goud wel het geval zal zijn, want de exploratie ligt nu al zo goed als stil.

De grote hoeveelheid fysiek zilver onder beheer van de trackers die in het metaal investeren, is een ander argument dat wordt aangehaald om op het neerwaartse prijsrisico van zilver te wijzen. Investeerders houden nog meer dan 19.500 ton zilver aan in fysieke trackers. Dat is nauwelijks minder dan het recordniveau van vorig jaar. In het geval van goud ligt de hoeveelheid goud onder beheer na een uitstroom van meer dan 1000 ton ruim 40% onder het recordniveau van twee jaar geleden. Zilver is op dit moment dus veel kwetsbaarder wat nieuwe uitstromen betreft.

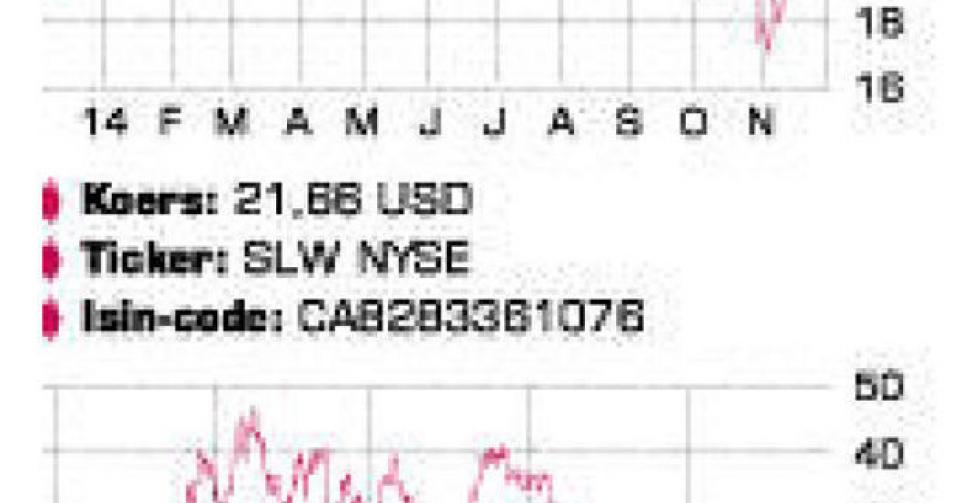

In die vijandige omgeving houdt het Canadese Silver Wheaton (SLW) al met al nog vrij goed stand. De koers van het streamingbedrijf noteert onveranderd tegenover begin dit jaar, wat dus een stuk beter is dan de prestatie van het metaal. De operationele prestatie van SLW ligt dit jaar in lijn met de verwachtingen. De groep produceerde in het derde kwartaal 8,4 miljoen ounce zilverequivalent (zilver en goud gecombineerd), wat het totaal sinds begin dit jaar op 25,9 miljoen brengt. SLW houdt vast aan de prognose van 36 miljoen troy ounce, wat impliceert dat de output in het vierde kwartaal een boost zal krijgen.

De nieuwe Constancia-mijn in Peru en de expansie van de Salobo-kopermijn in Brazilië moeten daartoe bijdragen. Verder zal ook de productie bij San Dimas toenemen, terwijl bij Valedero rijkere ertslagen worden ontgonnen. SLW verkocht het voorbije kwartaal meer zilver (8,7 miljoen troy ounce) dan het produceerde. Daardoor daalden de onverkochte ertsvoorraden naar 4,7 miljoen.

SLW ontving in het derde kwartaal gemiddeld 18,98 USD per verkocht ounce zilver. De gemiddelde operationele kosten bedroegen in het derde kwartaal 4,59 USD per ounce. Dit leverde een operationele winst van 81,6 miljoen USD op. De aangepaste nettowinst lag op 0,2 USD per aandeel. SLW moest in het derde kwartaal ook 68 miljoen USD afschrijven op de zilverstreams afkomstig van Mineral Park (uitbater failliet) en Campo Morado (ertsen uitgeput). Het gaat wel maar om slechts 3% van de totale productie. Hoe dan ook liggen de kasstromen die SLW ontving uit beide activa veel hoger dan de initiële investering. Een gunstig neveneffect van de lagere zilverprijs is dat het voor SLW nu eenvoudiger is om nieuwe overeenkomsten af te sluiten. Mijnbedrijven die op zoek zijn naar financiering komen zich nu zelf aanbieden.

Conclusie

Gezien de lagere risico’s (operationeel en financieel) vinden we het bedrijfsmodel van SLW superieur aan dat van operationele mijnbedrijven. SLW is bovendien een groeier met een verwachte productiestijging met een derde naar 48 miljoen ounce in 2018. Het aandeel krijgt een aankooplimiet voor de voorbeeldportefeuille.

Advies: koopwaardig

Risico: gemiddeld

Rating: 1B