De jaarlijkse bijeenkomst van centrale bankiers en andere monetaire hoogheden in het Amerikaanse Jackson Hole volgend weekeinde zal met argusogen worden gevolgd.

De perplexiteit neemt toe op de financiële markten, die niet langer weten welke richting de rentetarieven zullen uitgaan. Neem de publicatie van de notulen van de vergadering van het rentecomité van de Amerikaanse centrale bank (Fed) van afgelopen maand. Daarin staat te lezen hoe aarzelend de bankgouverneurs de economische ontwikkeling van het land waarderen. Sommigen willen een renteaanpassing alleen om duidelijkheid te verschaffen aan de markten, dus niet om een economische reden. Een van de gouverneurs, John Williams uit San Francisco, is voorstander van een rentestijging en heeft dat verkondigd buiten de traditionele kanalen van het comité. Zijn standpunt is eenvoudig: liever vroegtijdig een rentestijging doorvoeren dan te laat. Zijn stelling verontrustte de markten.

Vooreerst omdat de president van de Fed, Janet Yellen, blijkbaar niet in staat is haar gelederen bijeen te houden. Vervolgens omdat er slechts drie periodes voorhanden blijven om een rentestijging te kunnen doorvoeren: september, november en december. Tot op heden waren de marktoperatoren het eens: een aanpassing kon moeilijk plaatsvinden aan de vooravond van presidentiële verkiezingen. September en november zouden dan uitgesloten zijn, maar december lijkt evenmin een gepaste datum. Dan toch maar september?

Klim daggeldrente

De Fed moet haar geloofwaardigheid vrijwaren. Gelooft ze echt dat de Amerikaanse conjunctuur langzaam herstelt, dan kan ze geen andere uitweg zoeken dan haar beleid daaraan aan te passen. Maar de gevaren zijn enorm. Dat werd vorige week zichtbaar, zowel op de Amerikaanse daggeldmarkt als op de wisselmarkt.

De Amerikaanse kortetermijnrente steeg onverwachts snel vorige week. Op internationaal niveau uitte dat zich in een verstrakking van de LIBOR-rente. Die bengelde al jaren in de buurt van 0,3% en klom in een mum van tijd tot tegen 0,8%, een niveau niet meer gehaald sinds 2009. De vraag naar ultrakortetermijnbeleggingen nam fors toe sinds het monetaire beleid van de Europese, de Japanse en nu onlangs de Britse centrale banken de langetermijnrente verder onder nul drukten. Naar schatting levert al een derde van alle uitstaande obligaties geen rendement meer op.

Er bestaan tal van investeringsproducten waarvan de opbrengst rechtstreeks gekoppeld is aan een kortetermijnrente, meestal de LIBOR. Allerhande dekkingsmechanismen refereren zich op de LIBOR. Zo’n plotse stijging blijft dan niet zonder gevolgen op andere marktsegmenten. Professionals hopen dat de rentesprong kortstondig zal blijven. In 2007 viel de daggeldmarkt plots stil bij het uitbreken van de subprimecrisis. Nu kan zoiets zich herhalen, niet alleen met gelijkaardige producten zoals leasingcontracten of studiekredieten, maar, erger, door de instorting van pensioenfondsen en verzekeringsmaatschappijen.

Papier gezocht

Mark Carney, de gouverneur van de Britse centrale bank, kampt vandaag al met problemen. Zijn pas ingevoerde monetaire maatregelen lopen niet van een leien dakje. Hij wil maandelijks obligaties, zowel staatspapier als bedrijfsleningen, van de banken kopen in ruil voor zo goed als gratis krediet. Britse institutionele bezitters van langetermijnpapier vertikken het om hun stukken af te staan. Ze brengen nog een aantrekkelijke halfjaarlijkse coupon op. Britse pensioenfondsen zijn verplicht om in zulk papier te beleggen, zodra hun cliënten met pensioen gaan. Het doet er dus niet toe hoe hoog de koers van dat papier stijgt. Wat die fondsen aanbelangt, is de couponopbrengst en die is vandaag niet in te ruilen. Vorige week daalde voor het eerst de Britse rente even onder 0%. Dat voorspelt weinig goeds voor de toekomst.

Het aangekondigde industrieel plan van Theresa May, de nieuwe eerste minister van Groot-Brittannië, is in theorie een uitstekende initiatief, maar kan alleen succes oogsten als het monetaire beleid zich aanpast en het land de uittredingsprocedure met de Europese Unie versnelt. Twee vereisten die voorlopig buiten bereik blijven en eerder argwaan veroorzaken.

De Europese Centrale Bank (ECB) maakt zich zorgen over de conjuncturele ontwikkeling van de Unie. Zou haar monetaire beleid niet naar wens ontwikkelen, dan is de bank van plan haar maatregelen verder te versoepelen en ze desnoods langer in werking te stellen. De ECB beseft nog altijd niet dat haar beleid de economische problemen vergroot in plaats van ze te verzachten. Merk evenwel op dat de stelling van de ECB die van onze regeringen tegenspreekt.

Dollar verliest terrein

De ontwrichtende gevolgen van zulk beleid uitten zich voornamelijk op de wisselmarkt. De onzekerheid over de dollarrente speelde de dollar (USD) parten. De munt verloor pijlsnel terrein en eindigde de week 1,5% lager dan de week voordien. Het pond (GBP) gleed verder naar beneden, nog steeds slachtoffer van de rentedaling. Het verloor 0,6%. De onstuimige ontwikkeling van de olieprijs van de laatste dagen (20% heen en weer beweging op een maand tijd) bevorderde de munten niet die ervan afhangen. De roebel (RUB) boerde 0,5% achteruit, evenveel als de Canadese dollar (CAD), de Noorse kroon (NOK) verloor 1,5%, de Mexicaanse peso (MXN) 1,8% en de Braziliaanse real (BRL) 3,7%. De Australische dollar (AUD) raakte 2,3% kwijt, de rand (ZAR) 1,5%.

De jacht naar rendement kenmerkte de activiteit op de kapitaalmarkt. Het rommelpapier profiteerde daarvan in EUR, terwijl het langetermijnpapier van Europese soevereine emittenten een pas achteruit maakte. In USD pronkten voor het eerst sinds lange tijd de grondstoffenwaarden opnieuw. Wat niet belet dat het aantal faillissementen in deze sector alsmaar blijft toenemen. In GBP trok het langetermijnpapier van hoge kwaliteit aan, terwijl dat van minder allooi onder druk kwam te staan. De trend was in het algemeen neerwaarts gericht. Men telde gemiddeld tweemaal meer dalende stukken dan omgekeerd. De prijsbewegingen waren vaak aanzienlijk, maar zelden trendmatig.

Vervroegde terugbetalingsclausule

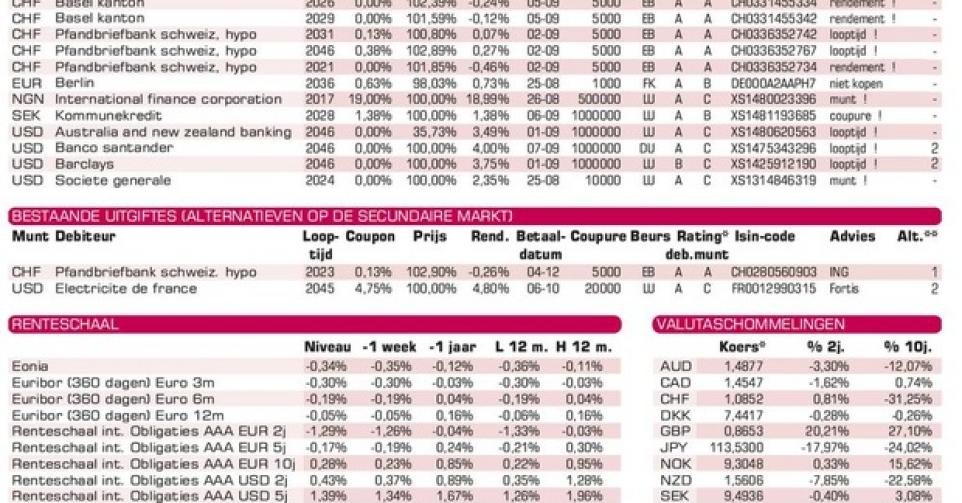

De primaire markt heeft nooit opgehouden massale stukken uit te brengen. Ze richten zich voornamelijk tot institutionele beleggers. Opvallend was echter het grote aantal nulcoupons, die we ten stelligst afraden. De meeste zijn van het Duitse type, uitgebracht aan pari (100%) en terugbetaald fors boven pari. Ze dragen vaak een vervroegdeterugbetalingsclausule waarvan de prijs een constant rendement waarborgt. ANZ (AA-) is de enige die een traditionele nulcoupon uitbrengt, onder pari uitgegeven, in casu tegen 35,73127%, en tegen pari terugbetaald. Deze lening kan om de vijf jaar vervroegd afgelost worden.

De uitgiften in Zwitserse frank (CHF) zijn allemaal kwalitatief hoogstaand. Hun rendement is verwaarloosbaar. Wie zulke stukken koopt, investeert eigenlijk in de munt, niet in de waarden zelf. Gelet op de sombere vooruitzichten van de EUR blijven ze aanvaardbaar. De privéarm van de Wereldbank, IFC (AAA, supranationaal), blaast het marktsegment van de Nigeriaanse naira (NGN) nieuw leven in met een lening op één jaar die 19% opbrengt. Een NGN is 0,0028 EUR waard. Let wel, alle verrichtingen worden in USD afgewikkeld. Er is dus een dubbel wisselrisico aan deze uitgifte verbonden.