Op de primaire markt krimpen de inschrijvingsperiodes fors in.

Het financiële marktgebeuren werd tijdelijk overschaduwd door het vliegtuigongeluk in de Alpen en de laaiende oorlog in Jemen. Maar er blijft natuurlijk Griekenland. Zal de regering de eisen van de trojka inwilligen? Vermoedelijk niet. Ondanks onheilspellende beweringen vanuit Europese hoek kon de Griekse regering toch 1,5 miljard euro (EUR) vergaren, voldoende om de betaling van pensioenen en salarissen te verzekeren. Wel zal de regering de aflossing van vervallende schulden op de lange baan schuiven.

De Europese Centrale Bank (ECB) reageerde verontwaardigd en eiste van de Griekse banken dat ze niet langer inschrijven op schatkistpapier waarmee het land zich financiert. De ECB bezit voor zowat 60 miljard aan schuldvorderingen op de Griekse overheid. Ook de eurogroep liet van zich horen. Ze weigerde 1,2 miljard EUR aan Griekenland te overhandigen als onderdeel van een lening van het Europees Fonds voor Financiële Stabiliteit (EFFS). Het geld was bestemd voor de Griekse banken, niet voor de staat, luidde het argument. Of dat geld nu wordt toevertrouwd aan de banken, die daarmee dan Griekse schatkistcertificaten kopen, of rechtstreeks in de staatskas belandt, wat maakt het eigenlijk uit?

Problemen in Oostenrijk

Ze zouden zich daar nochtans over moeten bezinnen. Want Griekenland is niet het enige probleemgeval in de eurozone. De Oostenrijkse bank Hypo Alpe Adria, die in 2009 moest worden genationaliseerd om niet failliet te gaan, wat Oostenrijk 5,5 miljard EUR kostte, werd toch failliet verklaard. 7,6 miljard schuldvorderingen gaan zo teniet. Een eerste slachtoffer daarvan is de Duitse bank Düsseldorfer Hypothekenbank, goed voor 400 miljard EUR. Net zoals de meeste Duitse hypobanken belegt Düsseldorfer hoofdzakelijk in Pfandbriefe, gestructureerde hypotheekproducten. Door de verdwijning van de Oostenrijkse bank moest ze in allerijl worden gered door de Bundesverband deutscher Banken, BdB, het beschermingsfonds van de Duitse depositobanken. Dat fonds heeft nu de controle over de bank. Opmerkelijk, want de Düsseldorfer beheert geen enkel deposito.

In Andorra ging een privébank eveneens over kop. Ze sleurde haar Spaanse filiaal, Banco Madrid, mee. Daar verdwijnt 6 miljard EUR bovenop de 3,1 miljard van de moederbank, en worden meer dan 15.000 cliënten getroffen. Andorra gebruikt de EUR, maar maakt geen deel uit van de eurozone. Het land moet dus zelf instaan voor de kosten en kan geen beroep doen op faciliteiten van de ECB. Het bruto binnenlands product van dit prinsdom bedraagt 3,5 miljard EUR. Het wordt dus volledig opgesoupeerd door deze zaak. Nu kan Andorra steun vragen aan Frankrijk, aangezien president Hollande de facto viceprins van het prinsdom is.

Kunstmatige krapte

Ondanks de monetaire expansie waarvan het bankwezen het meest profiteren, raken sommige markten volledig uitgedroogd. De obligatiemarkt is een van de belangrijkste slachtoffers. Leningen waarvan het uitstaande bedrag normaal volstaat om een vlotte handel te verzekeren, kampen met liquiditeitsproblemen. Banken, meestal grootbanken, die als markthouders fungeren, vertikken het stukken te verhandelen. Ze willen niet langer een portefeuille aanleggen om handel te drijven en zorgen daardoor voor een kunstmatige krapte op de markt.

Voorlopig zijn weinig beleggers zich daarvan bewust. De overkoepelende instanties zwijgen in alle talen. Er mag geen paniek ontstaan. Maar de banken zelf beginnen zich ongemakkelijk te voelen. Zij beheren ettelijke miljarden via hun talloze fondsen. Ze sporen hun cliënteel ook aan om naar fondsen over te stappen. Zulke fondsen worden vaak benut om al het papier dat ze niet kwijtraken bij investeerders te parkeren. Het betreft stukken die ze op de markt brengen, zowel voor eigen rekening als voor die van een andere emittenten. Die fondsen raken op die manier boordevol.

Wat zal er gebeuren als beleggers besluiten om hun participaties in die fondsen te verzilveren? Op dat ogenblik moeten de fondsen papier verkopen. Maar wie zullen ze als tegenpartij treffen? Fondsen maken officieel geen deel uit van de bankbalansen. Ze worden weliswaar door de banken zelf beheerd en beïnvloeden een hele boel van hun activiteiten. Als de liquiditeit zoek raakt, zullen die fondsen en hun banken in zware problemen komen.

Het ongemak was zowel voelbaar op de kapitaal- als op de wisselmarkt. In tegenstelling tot de week voordien verloor het langetermijnpapier het meeste terrein. Wat tot een stopzetting van de vervlakking van de renteschalen leidde. De Russische emittenten waren een van de enige die puik vooruit boerden, en dat in alle munten, met winsten die soms 10% overschreden. Ook de roebel (RUB) presteerde voortreffelijk, met een winst van 4,3%. Dat was gedeeltelijk te danken aan de forse olieprijsstijging, die het gevolg was van de spanningen in de Golf van Aden, waar zowat een derde van de olievervoer passeert.

Beperkter aanbod

De EUR maakte evenveel bokkensprongen als de week voordien. Hij eindigde niettemin 0,7% hoger tegenover de dollar (USD). De hoogrentende munten hielden goed stand, sommige verdapperden lichtjes, zoals de Braziliaanse real (BRL) die met 1,1% vooruit ging. Alleen de Turkse lira (TRY) moest 1,5% prijsgeven. In deze onzekere omgeving verstevigde de Zwitserse frank (CHF) met 0,7%.

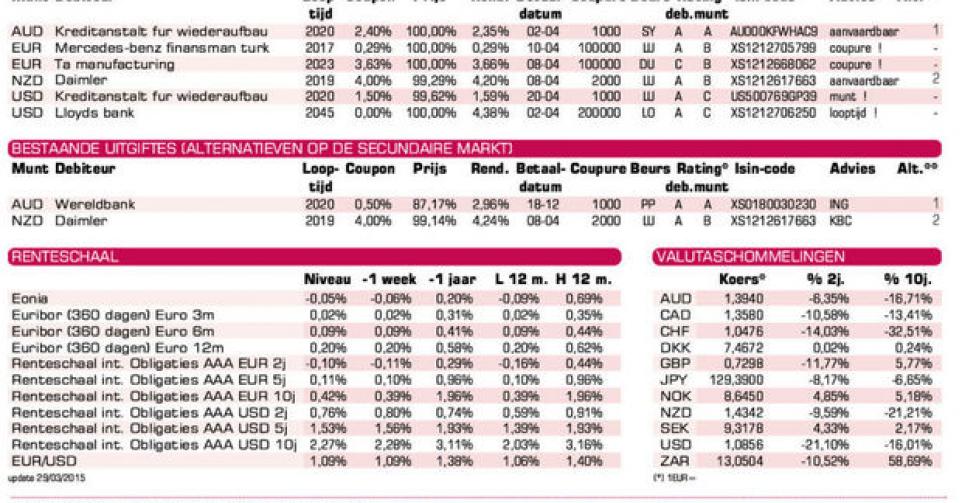

Op de primaire markt haastten emittenten zich om hun nieuwe stukken te plaatsen. De inschrijvingsperiodes krimpen overal fors in. Ze duren zelden meer dan een week. Wat maakt dat het aanbod voor deze week aan de lage kant ligt. De Britse producent van elastomeren bestemd voor de vliegtuigbouw, TA Manufacturing (zonder rating), biedt met zijn achtjarige lening in EUR 3,3% meer aan dan het marktgemiddelde. Het stuk werd erg goed onthaald en wisselt nu al ruim boven zijn inschrijvingsprijs van eigenaar op de grijze markt, tegen 101,14% (3,49%). Het kan vervroegd terugbetaald worden vanaf 2018, tegen 102,71%. Het draagt halfjaarlijkse coupons.

De Turkse filiaal van Mercedes (A-) is minder gul. De nieuwe uitgifte op twee jaar toont een extra rendement van slechts 0,29% tegenover het marktgemiddelde. Daimler (A-), het moederhuis, brengt een vierjarige lening uit in Nieuw-Zeelandse dollar (NZD). De voorwaarden liggen in lijn met de heersende marktvoorwaarden. De Duitse staatsinstelling KfW (AAA) brengt een vijfjarige lening uit in Australische dollar (AUD). Het betreft een buitenlandse lening die op de beurs van Sydney zal noteren. De coupon wordt om de zes maanden uitbetaald vanaf 2 juli 2015. De voorwaarden zijn hier eveneens marktconform. U vindt echter beter op de secundaire markt met de Wereldbank (AAA, supranationaal, alt. 1), een stuk zonder officiële notering. Het blijft koopwaardig, als de kosten en het prijsverschil lager uitkomen dan 3,49%.

Door de marktkrapte in EUR, ondanks de massale geldcreatie van de ECB, zag KfW zich verplicht een lening, oorspronkelijk in EUR bedoeld, in USD uit te geven en de opbrengst ervan via swapcontracten om te zetten in EUR. Nog een teken dat er iets scheelt met het programma van de ECB.