De Noorse centrale bank voorspelt dat de groei in Noorwegen flink zal vertragen in de komende jaren.

Zoals voorspeld is de wisseloorlog volop bezig. Na de Europese Centrale Bank (ECB) veertien dagen geleden en de Bank of England vorige week was de Amerikaanse Federal Reserve (Fed) aan de beurt om haar beleid voor de komende maanden uit te stippelen. Dat de Fed haar maandelijkse bijdrage met 10 miljard zou terugschroeven, had zowat iedereen verwacht. Maar dat ze geen gewag maakte van het optrekken van de rentetarieven, heeft iedereen wel verrast.

Analisten vonden geen verklaring. De inflatie, volgens de officiële cijfers tenminste, bleek al een tijdje opwaarts te ontwikkelen. Het was dan ook aannemelijk dat de Fed zich daarover zorgen zou maken. Haar voorzitster, Janet Yellen, beschouwt de evolutie als “geruis” zonder verdere economische betekenis. Met de stijgende olieprijzen, een gevolg van de onrust in Irak, is die uitlating uiterst verbazend.

Dollar onder controle

Voor wie de monetaire toestand in zijn geheel beschouwt, is de houding van de Fed echter volkomen logisch. Ze doelt slechts op één ding: de instandhouding van de dollar. Sinds de versoepelende maatregelen van de ECB van veertien dagen geleden verstevigde de dollar (USD) gestaag. Hij kreeg weliswaar ruggensteun van het pond (GBP), dat door de aangekondigde monetaire verstrakking een deel van de opwaartse beweging voor zijn rekening nam. Maar dat volstond niet. Te meer omdat de andere landen, waarmee de Verenigde Staten stilzwijgend oorlog voeren, allerhande maatregelen treffen die de dollar of zijn gebruik flink ondermijnen.

Vlak voor de bijeenkomst van het monetair comité van de Fed had de centrale bank van Noorwegen een merkwaardige voorspelling geuit: de groei in Noorwegen zou flink vertragen in de komende jaren. Met als gevolg dat de centrale bank haar rentetarieven zeker niet voor eind 2016 zal verhogen. De verrassing was zo groot dat de Noorse kroon (NOK) meteen 2,6% verloor tegenover de euro (EUR).

Ook de verklaring van Aziatische landen om de handel die ze onderling drijven in hun eigen munt af te wikkelen, was een domper voor de dollar. Tot op heden maakten de Verenigde Staten zich weinig zorgen over zulke voornemens. De dollar bleef drie rollen tegelijk vervullen: hij was de munt waarin internationale handelsverrichtingen worden afgewikkeld, hij was de referentie voor prijszettingen en hij fungeerde als reservemunt. Dat hij een van zijn rollen zou kwijtraken, betekende nog niet zijn doodvonnis. Maar sinds 14 mei zijn de zaken in versneld tempo veranderd.

Nieuw stelsel

Op dat ogenblik zijn Rusland en China overeengekomen hun handelsbetrekkingen in hun eigen munt af te wikkelen. Ze hebben er meteen voor gezorgd dat hun banken dat onmiddellijk konden uitvoeren. Wat sinds afgelopen week daadwerkelijk gebeurde. Beide landen hebben er andere uitgenodigd om die nieuwe handelsbetrekkingen na te bootsen. India, Iran, Syrië, Egypte en tal van Afrikaanse landen die al nauwe relaties hebben met China scharen zich achter dat nieuwe stelsel. Dat maakt dat de dollar noch als handelsmunt, noch als referentiemunt wordt gebruikt.

Erger nog voor de Verenigde Staten is de gestage vermindering van het aandeel dat de overige landen in Amerikaanse staatspapier stoppen. Hij verliest dus stilaan zijn statuut van reservemunt. Volgens de cijfers van het Internationaal Monetair Fonds noteert amper een derde van de reservemiddelen nog in USD. Voor de crisis lag dat aandeel nog boven 50%. Het gaat om meer dan 6000 miljard USD.

De Verenigde Staten kunnen zich dus niet veroorloven dat andere westerse landen intussen van zijn zwakte zouden profiteren. Daarom zal de Fed altijd maatregelen treffen die een te snelle verzwakking van de andere gevestigde munten tegenover de USD counteren. Wat vorige donderdag dus gebeurde. De USD verloor 0,4% tegenover de EUR en 0,45% tegenover het GBP. China van zijn kant heeft de spilkoers van de yuan (CNY) alweer verminderd, zodat het land nog steeds een competitief voordeel blijft behouden tegenover het Westen. De CNY verloor 0,3% tegenover de USD en 0,7% tegenover de EUR. De Russische roebel (RUB) won slechts 0,2% tegenover de USD, maar verloor 0,2% tegenover de EUR. De geopolitieke perikelen, zowel in Oekraïne als in Irak, spelen in het voordeel van de RUB dankzij de stijgende olieprijzen die de gebeurtenissen in de hand werken.

4300 miljard USD

De Fed bezit nu 4300 miljard USD in staatspapier en aanverwante, allemaal gekocht als onderdeel van haar monetaire versoepeling. Ze zal dat papier gebruiken om de markten verder te beïnvloeden de dag dat ze de geldkraan volledig zal dichtdraaien. Vandaag al merkt men dat ze bijzonder actief is op de daggeldmarkt, waar ze deelneemt aan de repo-activiteiten (lenen van geld tegen afgifte van overheidspapier of omgekeerd). Maar in tegenstelling tot wat er vroeger gebeurde, sluit de Fed repo’s vooral af met niet-bancaire instellingen, de zogenoemde schaduwbanken (institutionele instellingen en allerhande fondsen). Die instellingen nemen hoe langer hoe meer de plaats in van de gewone banken in het verlenen van kredieten. De Fed treedt nu dagelijks op de daggeldmarkt op, om te beletten dat die instellingen de rentetarieven naar hun hand zetten.

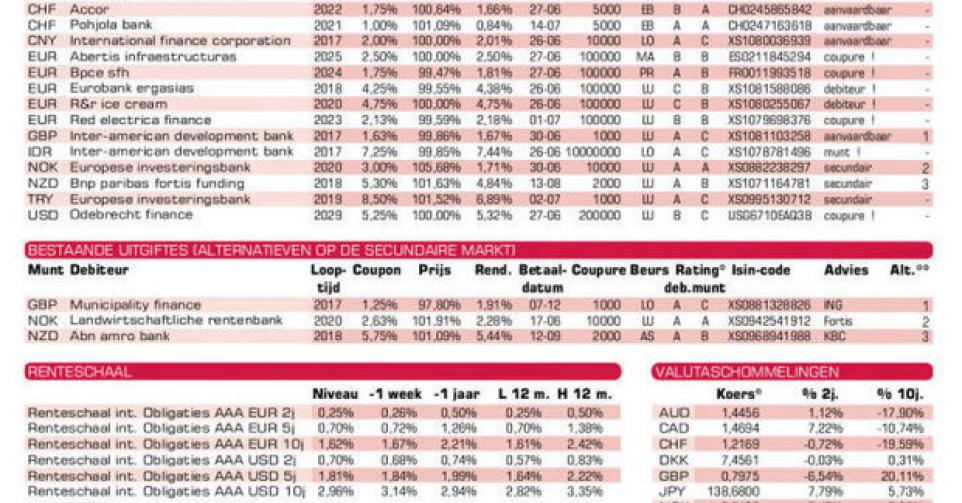

Obligatiehouders die actief met hun portefeuille omgaan, moeten hoe dan ook rekening houden met die nieuwe wending. Ze verkleint de verhandelbaarheid van de stukken. We komen er later nog uitvoerig op terug. Voorlopig heeft de kapitaalmarkt last om de onlangs genomen beslissingen te interpreteren. De operatoren waren dan ook bijzonder terughoudend vorige week. De omzetten daalden en de renteschalen vervlakten overal, met een lichte stijging van de kortetermijntarieven en een daling van de lange. Ook de verschuiving naar kwalitatief hoogstaande soevereine debiteurs duidden op het ongemak. De perifere soevereine emittenten verloren alweer wat pluimen.

Banken blijven uitgeven

Op de primaire markt blijven de banken nieuwe uitgiften aanbieden. Ze zijn meestal gestructureerd of gedekt door welbepaalde activa. Zeker niet weggelegd voor de particuliere belegger. De Britse ijsproducent R&R Ice Cream (B), van bijzonder zwakke kwaliteit, brengt twee leningen uit, in EUR en in AUD, waarvan de opbrengst zal dienen om zijn Australische sectorgenoot Peters Food over te nemen. Het rendement van beide stukken is zo gul dat ze probleemloos geplaatst raakten. Nu noteren ze fors boven pari op de grijze markt. Alleen interessant voor kapitaalkrachtige beleggers die wat risico niet schuwen.

De EIB (AAA, supranationaal) pakt alweer uit met twee aanvullende schijven. De eerste in NOK, waarbij 146 dagen verlopen interesten verschuldigd zijn, is te duur. De bestaande is 1,5% goedkoper op de secundaire markt. U kunt weliswaar opteren voor de Landwirtschaftliche Rentenbank (AAA, met Duitse staatsgarantie, alt. 2) die voordeliger blijft, zolang de kosten en het prijsverschil lager uitkomen dan 3,17%. De andere schijf luidt in Turkse lira (TRY) en is markttechnisch in orde. Er zijn 222 dagen verlopen interesten te vergoeden. We stippen wel aan dat de bestaande schijf zelden wordt verhandeld. Ze wisselde voor het laatst op 29 mei van eigenaar en dit tegen 98,68%.

BNP Paribas Fortis Funding (A) in Nieuw-Zeelandse dollar (NZD) is weinig aantrekkelijk. De omvang van dat stuk zal afhangen van zijn succes bij de beleggers, net zoals KBC Ifima dat vorige week deed en waarbij de schijven niet eens 5 miljoen leverden. U vindt probleemloos beter op de secundaire markt, zoals ABN Amro Bank (A, alt. 3) die vlotter verhandelbaar zal blijven en meer opbrengt, als de kosten en het prijsverschil kleiner uitdraaien dan 2,07%.