Ook in Nederland staat het dividendseizoen weer voor de deur. Dit jaar zien we opvallend veel dividendverlagingen en een paar zeer forse verhogingen. De gevestigde namen stellen opnieuw niet teleur.

Het jaar 2023 is voorbij gevlogen en inmiddels zijn ook de jaarcijfers van nagenoeg alle grotere Nederlandse beursgenoteerde bedrijven binnen. Dat levert altijd een stortvloed aan dividendaankondigingen op, met jaarlijks enkele grote verrassingen en verschuivingen.

Voor de meeste aandelen weten we ook de ex-dividenddatum. Daarnaast zijn er nog enkele aandelen met een gebroken boekjaar die het dividend nog bekend moeten maken, zoals Holland Colours, of waarvan het dividend al bekend is maar waarvan de ex-dividenddatum nog ontbreekt.

Er zijn ook aandelen die het dividend in een andere valuta aankondigen om uiteindelijk uit te keren in euro’s. Denk aan SBM Offshore (0,83 dollar bruto per aandeel over 2023) en de naar het Verenigd Koninkrijk vertrokken reuzen als RELX, Unilever en Shell, die hun dividend in Britse pond of Amerikaanse dollar (Shell) aankondigen. Shell en Unilever hebben het eerstvolgende kwartaaldividend nog niet bekendgemaakt.

Vreemde eenden

Elk jaar zijn er exoten met een afwijkend dividendbeleid of -uitkering. Denk aan Philips, dat het dividend van 0,85 euro per aandeel net als vorig jaar volledig in nieuwe aandelen uitkeert om cash uit te sparen, waarmee het eigenlijk een kapitaalverhoging is. Dat deed HAL Trust ook jarenlang voor de helft van het dividend. Daar is de investeerder dit jaar eindelijk vanaf gestapt en dat resulteert, niet verrassend, gelijk in een flink lager dividendrendement, omdat er nu echt in cash betaald moet worden. Dan zien we met een voorgesteld dividend van 2,85 euro per aandeel ook een aangepaste doelstelling voor het dividendrendement, die van 4 procent teruggaat naar 2,5 procent.

HAL werd vorig jaar wakker door te constateren dat het aantal uitstaande aandelen sinds 2010 met meer dan 40 procent was gestegen door het dividend in aandelen uit te keren. Dat betekent een enorme verwatering en is precies het tegenovergestelde van wat de meeste Amerikaanse bedrijven massaal doen: eigen aandelen inkopen. HAL kondigde het dividend, dat nog wel gebaseerd is op een gemiddelde beurskoers in december, in januari al aan en zal op 20 mei ex-dividend noteren. Door de gestegen beurskoers is het dividendrendement van de beoogde 2,5 procent teruggevallen naar 2 procent.

Een aandeel dat er ook elk jaar uitspringt, is het uitzendbureau Randstad, dat altijd een van de allereerste hoofdfondsen is die ex-dividend (28 maart) noteren. Het is wel een 20 procent lager bedrag van 2,28 euro per aandeel (2,85 euro in 2023), wat een dividendrendement van 4,5 procent geeft. Daar komt in oktober nog een speciaal dividend van 1,27 euro bruto per aandeel bij. Bij elkaar opgeteld stijgt het dividend dan met 24,6 procent en is het dividendrendement liefst 7 procent.

Veel verlagingen

Bij het verwerken van alle dividendaankondigingen valt al op dat er in 2024 opvallend veel, vaak zeer forse en ook onverwachte, dividendverlagingen zijn. We laten de usual suspects buiten beschouwing, waaronder PostNL en in iets mindere mate ook Flow Traders, twee aandelen voor gokkers waar je als dividendbelegger niets te zoeken hebt. De groothandelaar Sligro valt op door het overslaan van het slotdividend, wat voor een krimp van 45,5 procent over 2023 zorgt.

De voornaamste criteria voor een dividendtopper zijn jaarlijkse dividendverhogingen, een sterke dividendhistorie en een ruime kasstroom

Ook Kendrion en het vastgoedfonds NSI, dat na acht jaar het dividend fors verlaagt, vallen op, net als Besi, dat voor het tweede jaar op rij het dividend fors terugschroeft. Dat staat haaks op het ongekende succes van het aandeel op de beurs, maar past nu eenmaal bij het dividendbeleid van het halfgeleiderbedrijf, dat jaarlijks nagenoeg de volledige winst (die twee jaar op rij is gedaald) uitkeert als dividend. Positief is wel dat Besi de komende jaren normaliter sterke groeicijfers zal rapporteren, wat ook het dividend een enorme impuls kan geven na die twee jaar van krimp.

Tot slot is de chemiedistributeur IMCD, ondanks een verlaging van slechts 5,5 procent naar 2,24 euro bruto per aandeel, toch de grote teleurstelling in 2024. Wat vooral steekt, is dat het dividend in de voorgaande acht jaar met gemiddeld 40 procent per jaar groeide, wat ongekend is, en er nu totaal onnodig voor een kleine verlaging wordt gekozen. Daarmee is de dividendhistorie in één klap om zeep. Doodzonde en onbegrijpelijk, gezien de sterke fundamenten en prima vooruitzichten de komende jaren. IMCD houdt echter strikt vast aan het dividendbeleid dat uitgaat van een pay-outratio (deel van de winst dat wordt uitgekeerd als dividend) van 25 tot 35 procent van de aangepaste nettowinst. Over 2023 resulteert dat bij de maximale ratio van 35 procent in een lager dividend van 2,24 euro bruto per aandeel, tegenover 2,37 euro voor boekjaar 2022.

Forse verhogingen

Gelukkig zijn er in Nederland ook genoeg aandelen die wel waarde hechten aan een sterke dividendhistorie met een progressief dividend, wat ook de basis vormt. De hoofdrol is weggelegd voor de financiële sector. De percentages, met ING dat het slotdividend dit jaar bijna verdubbelt van 0,389 naar 0,756 euro bruto per aandeel, zijn vaak indrukwekkend maar zeggen natuurlijk lang niet alles. Het dividend is in de voorgaande jaren in veel gevallen geschrapt, verlaagd of nauwelijks verhoogd.

Zo ging het dividend van Aegon over de boekjaren 2019 en 2020 fors omlaag en is er over 2023 met 0,30 euro bruto per aandeel eindelijk een recordbetaling die slechts 0,01 euro per aandeel (3,4%) boven het niveau van 2018 ligt. Ook bij ABN AMRO groeide het dividend per saldo met slechts 4,1 procent over de afgelopen vijf jaar. Aandelen die wel indruk maken zijn – zoals elk jaar – Wolters Kluwer, NN Group en ASM International, die een mooie verhoging realiseren en het dividend al jaren verhogen.

Onze dividendtoppers

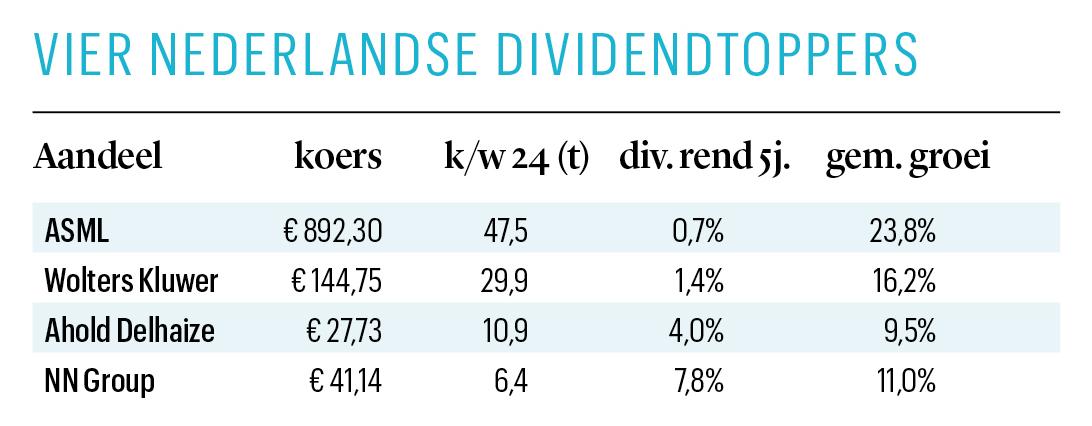

We sluiten af met de in onze optiek beste dividendaandelen in Nederland van dit moment. De voornaamste criteria voor een dividendtopper zijn jaarlijkse dividendverhogingen, een sterke dividendhistorie en een ruime kasstroom die naast een groeiend dividend ook ruimte biedt voor andere leuke dingen als een aandeleninkoop, overnames en eventueel een schuldreductie.

Van het viertal van vorig jaar valt IMCD verrassend weg als gevolg van de dividendverlaging. ASML (dat het dividend nu veertien jaar heeft verhoogd), Wolters Kluwer (15% verhoging en de kampioen van Nederland in dividendhistorie) en de aandeleninkoopmachine Ahold Delhaize, ondanks de dividendverhoging van slechts 4,8 procent over 2023, blijven de crème de la crème op dividendgebied in Nederland.

ASM International en NN Group zijn beide prima vervangers voor IMCD. De keuze valt op de verzekeraar NN, vanwege het veel hogere dividendrendement en de sterkere dividendgroei over de jongste twee jaar. Bovendien koopt NN (dat het dividend sinds de eerste betaling in 2015 elk jaar fors verhoogde met gemiddeld bijna 10% per jaar) ook massaal eigen aandelen in: minimaal voor 300 miljoen euro per jaar. De cashmachine NN Group verwacht tussen 2015 en het lopende boekjaar 2024 10 miljard euro aan dividend en aandeleninkoop gerealiseerd te hebben. Gezien de huidige beurswaarde van 11,7 miljard is dat gigantisch.

Terug van weggeweest

Unibail-Rodamco-Westfield (URW) herstelt het dividend dit jaar in ere met een betaling van 2,50 euro bruto per aandeel, wat bij de huidige koers een dividendrendement van 3,5 procent geeft. Het dividend is slechts een fractie van voor de coronaperiode, toen URW nog 10,80 euro bruto per aandeel per jaar betaalde, verdeeld over twee uitkeringen van 5,40 euro. Dat betekent dat het huidige dividend liefst 77 procent onder het voormalige recordniveau ligt.

Fugro hervat na tien jaar eindelijk weer het dividend. In 2024 wil het bedrijf 0,40 euro bruto per aandeel uitkeren, fors minder dan de 1,50 euro die jaarlijks tot 2014 werd betaald. Net als HAL zorgde de gedeeltelijke dividenduitkering in aandelen ook bij Fugro voor een enorme verwatering. Fugro maakt de zeer verstandige keuze het dividend nu volledig in cash te betalen en wil jaarlijks 25 tot 45 procent van het nettoresultaat uitkeren. Het dividendrendement is bijna 2 procent.