De ontgoocheling was uitermate groot. Alle marktoperatoren hadden meer ingrijpende maatregelen van de Europese Centrale Bank (ECB) verwacht.

Ze waren zelfs zo overtuigd van hun gelijk dat ze heuse speculatieve posities hadden genomen. En dan komt Mario Draghi, het hoofd van de ECB, hen een teleurstellend initiatief voorstellen. Het hoofdtarief van de ECB wordt slechts met 10 basispunten verminderd, tot -0,3%, en in plaats van het maandelijks bedrag aan obligatieaankopen te vergroten, wordt alleen de duur van die aankopen met zes maanden verlengd. Wel voegde Draghi hieraan toe dat hij andere maatregelen in petto heeft, als de huidige ontoereikend blijken.

Lagere winstmarges

Had Draghi iets anders kunnen formuleren? Eigenlijk niet. Jammer genoeg hebben de westerse centrale banken sinds het uitbreken van de crisis eerder de banken geplezierd dan echte maatregelen genomen. En wie daarom zijn verwachtingen te hoog stelt, komt natuurlijk van een kale reis thuis. Het had geen zin het hoofdtarief lager te stellen dan -0,3%. Hoe dieper dat tarief zou zakken, hoe minder kredieten door het bankwezen verstrekt worden. Vooreerst omdat het tarief als maatstaf dient om de interesten op deposito’s te bepalen. En hoe lager die uitkomen, hoe minder de spaarders geneigd zullen zijn om hun geld te deponeren.

Vervolgens, als de tarieven te laag ontwikkelen, komt de winstmarge voor de banken in het gedrang. Lage tarieven helpen alleen de markten, als ze geen toename van de volatiliteit veroorzaken natuurlijk. Dat lukte zo’n vijf jaar geleden nog, vandaag niet meer. Dus had het voor de ECB weinig zin haar hoofdtarief nodeloos te verlagen.

Geen alternatieven

De uitbreiding van de maandelijkse aankopen kon de ECB moeilijk waarmaken. Ze ondervindt vandaag al last om het voorgestelde bedrag van 60 miljard EUR bijeen te krijgen. Dat bedrag verhogen zou de markt nog sneller leegpompen en de volatiliteit voor de resterende waarden flink de hoogte injagen. Dat zou ontegensprekelijk averechts uitwerken. Dus hier eveneens had het weinig zin voor de ECB om haar limiet aan te passen. Natuurlijk wensten de banken dat de ECB het assortiment aan leverbaar papier zou verruimen. Dat helpt de banken misschien, maar het heeft zo goed als geen effect op de conjunctuur en verzwakt de balans van de ECB zelf.

Wat wel als jammerlijk kan worden bestempeld, is dat Draghi geen alternatieve maatregelen aangekondigd heeft. Hij blijft koppig het bankwezen ondersteunen. Zeven jaar van dat beleid heeft de conjunctuur nog geen stap vooruit geholpen. Erger nog, het bankwezen ziet er nog even belabberd uit als voordien, opgezadeld met waardeloze schuldvorderingen die de instellingen ofwel van het ene boekjaar naar het volgende doorrollen, ofwel via gesofisticeerde structuren wegmoffelen. Wat niet belet dat die oorspronkelijke schuldvorderingen blijven bestaan. Ook het feit dat hij geen gewag maakte van wat hij volgend jaar van plan was, wekte argwaan.

Nog een ontgoocheling?

Een gelijkaardige ontgoocheling staat ons te wachten op 16 december, wanneer de Amerikaanse centrale bank (Fed) haar voornemens zal bekendmaken. Hier ook mikken de marktoperatoren op een rentestijging van minimum 0,25%. Ze durven nu al uitspreken dat de stijging 1% zal halen tegen het einde van 2016. Daarom raden ze iedereen aan om dollars (USD) te kopen en in Amerikaanse waarden te investeren. Ze voegen er nog aan toe dat de euro (EUR) gedoemd is te verzwakken, wat de USD nog aantrekkelijker maakt. We mogen veronderstellen dat alweer hopen speculatieve posities in die zin genomen werden.

De kans dat de Fed haar tarieven opwaarts wijzigt, is zeker reëel. Maar hier eveneens zullen de bijkomende maatregelen, of het ontbreken ervan, bepalend zijn. De werkgelegenheid verbetert in de Verenigde Staten. Tenminste, zo wordt het ons voorgeschoteld. We moeten echter aanstippen dat het aantal banen in de primaire en secundaire sectoren blijft dalen. Noch de mijnen en de landbouw en evenmin de verwerkende industrie creëert nieuwe banen. Dat betekent dat zo goed als alle nieuwe banen uitsluitend in de tertiaire sector (de diensten) ontstaan. We merkten al eerder op dat de tertiaire sector zich alleen kan ontplooien als de andere twee groeien. Gebeurt dat niet, dan wil dat zeggen dat de nieuwe banen van korte duur zijn en dat de wedden die eruit voortvloeien niet gegarandeerd zijn. Het is niet op die manier dat Amerika een duurzame groei tegemoet gaat. De beterschap is, zo niet nep, dan toch voor een groot stuk kunstmatig.

Hevige bewegingen

Niemand verbaasde zich erover dat, in die context, de markten flink door elkaar geschud werden. De hevigste bewegingen maakte men opnieuw op de wisselmarkt mee. De EUR won eensklaps 3% tegenover de USD. Het pond (GBP) gaf 2,4% prijs. Tegenover de yen (JPY) was de winst nog mooier: 3,3%. Alleen de Zwitserse frank (CHF) klom tegenover de EUR met 0,2%. Alle andere munten moesten terrein prijsgeven. Hun schommelingen waren stuk voor stuk buiten proportie.

Wie wat goed te maken heeft, moet er snel van profiteren. Zo zonk de rand (ZAR) met 3,7%, de Canadese dollar (CAD) met 2,9%, zijn Australische naamgenoot (AUD) met 1,4%, de Nieuw-Zeelandse (NZD) met 0,8%. De dalende grondstoffenprijzen wogen op de munten die ervan afhangen. De Noorse kroon (NOK) raakte 0,7% kwijt. Het zo goed als onbesproken referendum in Denemarken voor een nauwere samenwerking met de Europese Unie, waarbij 53% van de stemgerechtigden zich ertegen uitspraken, had geen invloed op de DKK, die slaafs de ontwikkeling van de EUR nabootste.

Op de kapitaalmarkt was de stemming ronduit slecht. De activiteit bleef afwachtend tot donderdag. Zodra de beslissing van de ECB gekend was, stortte de markt in, met heuse verliezen over het hele spectrum. Alleen het rommelpapier bleek beter bestand in EUR. Opvallend was echter het algemeen herstel van leningen op naam van Volkswagen en dit ondanks de ratingverlaging die het bedrijf onderging (tot BBB+). De Europese soevereine emittenten en hun aanverwante doken allemaal omlaag, hun langetermijnpapier het ergst. Men telde gemiddeld 10 maal meer dalend gerichte stukken dan omgekeerd. Het beeld was minder opvallend in USD, waar het aantal dalende waarden dubbel zo groot was als dat van de stijgende. De renteschalen gleden overal opwaarts met een lichte vervlakking van hun curve. Ze zullen tot na 16 december blijven bibberen.

Verstarde activiteit

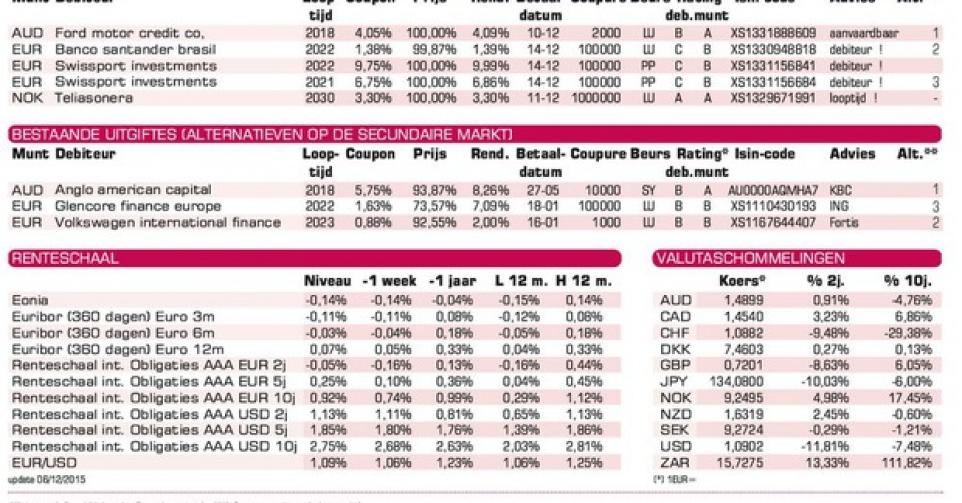

De activiteit op de primaire markt verstarde eveneens; banken blijven weliswaar uitgegeven. Hun stukken zijn zelden weggelegd voor de kleine beleggers. Voor hen biedt Ford (BBB-) een driejarige lening in AUD. De voorwaarden zijn niet bepaald gul te noemen, maar technisch aanvaardbaar. Swissport Investments (B) is uitermate speculatief. De uitgifte met een halfjaarlijkse coupon van 6,75% is traditioneel en kan vervroegd terugbetaald worden vanaf 2018, tegen 105,063%, terwijl de tweede met halfjaarlijkse coupon van 9,75% achtergesteld is en daarom een rating Caa1 meekreeg. De aantrekkingskracht van hun hoge coupon zorgde weliswaar voor een vlotte plaatsing. Beide leningen noteren fors boven hun intekenprijs op de grijze markt. Geen van beide echter is een aanrader.

TeliaSonera (A-) in NOK loopt te lang om interessant te zijn. De kleinste rentebeweging zorgt voor een koersschommeling die 11,6 keer zo groot is, in omgekeerde zin. Let op: de opgesomde alternatieve stukken zijn allemaal speculatief en verdienen dus geen aanbeveling.