Zolang niemand weet welke beslissing de Amerikaanse centrale bank donderdag zal nemen, zullen de markten zich zenuwachtig en volatiel blijven ontwikkelen.

Hoe langer de Fed talmt, hoe gevaarlijker het wordt. De beslissing is echter lastig. De Fed hanteert verschillende macro-economische grootheden om haar beleid uit te stippelen. Zo houdt ze permanent de ontwikkeling van de werkgelegenheid in de gaten, die van de prijsvorming op verschillende markten en de evolutie van de inflatie. Haar monetaire comité wijzigt zijn beleid pas als het overtuigd is van de duurzaamheid van de ontwikkeling.

Inflatie baart zorgen

Aan de hand van de laatst beschikbare cijfers zou de Fed inderdaad tot een renteverhoging moeten doorgaan. Als de cijfers ten minste geloofwaardig worden geacht. Alleen de inflatie baart zorgen. De Fed mikt, zoals de meeste westerse centrale banken, op een inflatie van 2%; momenteel bedraagt die 0,2%. De Fed heeft verschillende tarieven vergeleken. Ze gebruikte de inflatievoet zonder rekening te houden met de grondstoffenprijzen, noch met de landbouwproducten. Die bleek iets hoger maar nog onvoldoende om een rentestijging te wettigen. Ze heeft dan gejongleerd met voortschrijdende gemiddelden en merkte op dat die op 36 maanden beter aan haar beleid beantwoordden. Het gemiddelde over de voorbije drie jaar bedraagt immers 1,8%. Het beleid wordt dus niet langer aangepast aan de heersende omstandigheden zoals ze gemeten worden, wel worden de modellen aangepast aan het beleid. Een wereld op zijn kop.

Grote kapitaalverschuivingen

In de aanloop van de vergadering van donderdag vinden er nu al heuse kapitaalverschuivingen plaats. Zo groot dat sommige centrale banken vertikken tussen te komen om geen nodeloze wisselreserves te verliezen. Er vloeit heel wat kapitaal weg naar de Verenigde Staten, voornamelijk afkomstig van de groeilanden. Investeerders speculeren openlijk op een waardestijging van de dollar (USD) naar aanleiding van een mogelijke rentestijging. China zou naar verluidt 90 miljard USD hebben zien afvloeien sinds het begin van de maand. En de Chinese centrale bank heeft haar tussenkomsten voorlopig stopgezet. Ze zou in drie weken tijd bijna 200 miljard hebben gespendeerd, amper 3,7% van haar tegoed.

Hausseposities op de dollar

Er worden heel wat hausseposities op de USD genomen. Dit maakt dat de markten hevig kunnen reageren, wat de beslissing van de Fed ook moge zijn. Besluit de Fed haar tarieven te handhaven, zoals het Internationaal Monetair Fonds (IMF) en Wereldbank het haar aansporen, dan zal de USD rake klappen incasseren door het versneld afsluiten van die hausseposities. Alle financiële markten zullen hieronder lijden. Komt er een renteverhoging, dan zal de reactie afhangen van haar omvang. Iedereen verwacht een aanpassing in de buurt van 0,25%. In zo’n geval zullen de bewegingen marginaal en kortstondig blijven. Blijkt de aanpassing groter, dan zal de USD fors in waarde stijgen en alle markten verstoren.

Hoe dan ook, het commentaar dat de beslissing moet verduidelijken, zal door alle belanghebbenden minutieus worden onderzocht. Elk woord zal van belang zijn. Aanvullende maatregelen kunnen de toestand zodanig wijzigen dat de marktoperatoren andere schikkingen moeten treffen. En niemand garandeert dat de eerste interpretatie de juiste zal zijn. De onstabiliteit zal dus toenemen. Zeker als men rekening houdt met de verkiezingen in Griekenland volgend weekeinde.

Sterkere euro

De onstabiliteit zegevierde al op de wisselmarkt waar, opvallend genoeg, de euro (EUR) zijn rol van tegenmunt opnieuw overgenomen heeft van de yen (JPY). De gemeenschappelijke munt verstevigde op het einde van afgelopen week met 1,15% tegenover de USD, terwijl de JPY 2,35% achteruit boerde. Ook de Zwitserse frank (CHF) gaf terrein prijs en verloor 1,7%. De grondstoffenmunten verloren overal terrein, hoofdzakelijk omdat hun centrale banken vertikten tussenbeide te komen. De Nieuw-Zeelandse dollar (NZD) verloor 2,4%, nadat de centrale bank haar rentetarief met 0,25% had verlaagd. De ratingverlaging van Brazilië door het ratingagentschap Standard & Poor’s kostte de real (BRL) wat pluimen. Hij verloor 2,8%. De politieke onrust in Turkije weegt nog steeds op de lira (TRY), die 3,3% prijsgaf.

De kapitaalverschuivingen blijven de obligatiemarkt storen. In afwachting van de verwachte rentestijging werd het langetermijnpapier geruild voor kortere leningen. Het rommelpapier presteerde overal uitstekend, met voorbehoud voor het Braziliaanse. De trend was niettemin neerwaarts gericht, behalve in roebel (RUB) en in NZD.

Reuzenuitgiften

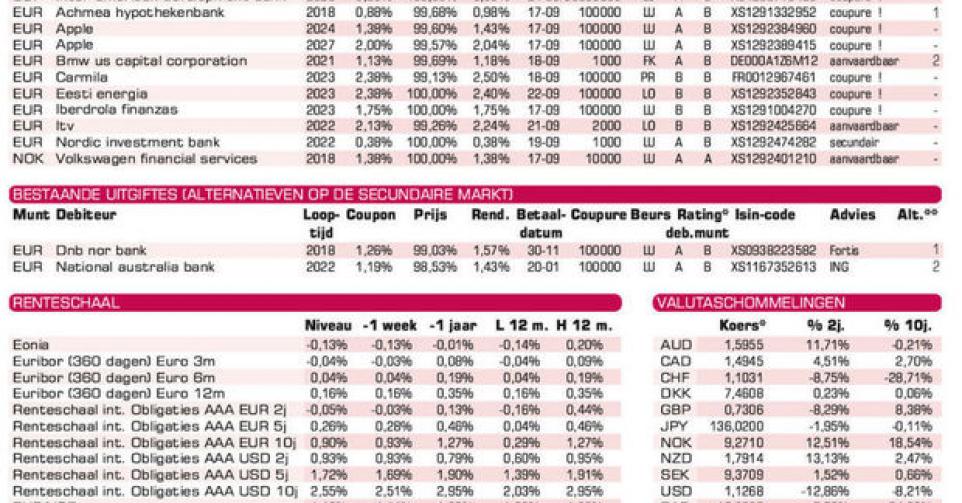

De primaire markt heeft een van zijn drukste weken gekend. Reuzenuitgiften daagden overal op, hoofdzakelijk in EUR en in USD. In vijf dagen tijd werd voor ongeveer 80 miljard EUR uitgegeven, waarvan iets meer dan een derde in EUR, de rest in USD. Banken blijven de grootste uitgevers, maar ze worden nu op de hielen gezeten door multinationale bedrijven. Er moet behoedzaam worden omgegaan met die nieuwe uitgiften.

Apple (AA+), dat enkele weken geleden al reuzenleningen in USD op de markt bracht, stelt twee leningen van 1 miljard EUR voor. Hun voorwaarden zijn marktconform. Maar alweer zal de opbrengst worden benut om de aandeelhouders te behagen met een verhoogd dividend en met de inkoop van eigen aandelen. De leningen hebben dus geen economisch doel, alleen een zuiver financieel. Carmila (BBB), de vastgoedbeheerder van de Franse groep Carrefour, brengt 600 miljoen uit op acht jaar. Tegen inschrijvingsvoorwaarden brengt de uitgifte 1,87% meer op dan het marktgemiddelde, wat eveneens marktconform is. De lening wisselt thans lichtjes boven zijn intekenprijs van eigenaar op de grijze markt. ITV (BBB-), de Britse televisieketen, brengt 600 miljoen EUR op zeven jaar uit. De lening geeft 1,68% meer dan het marktgemiddelde, wat redelijk is. De opbrengst ervan zal de aflossing toelaten van bankfaciliteiten aangegaan in het kader van de aankoop van Talpa Media in april van dit jaar. Wie hogere rendementen verlangt, moet Russische emittenten opzoeken.

BMW US Capital (A2) in zes jaar is scherp geprijsd en vertoont een koersverschil van 1% tussen bied- en laatkoers op de grijze markt. Eesti Energia (BBB), de Estse energieleverancier, biedt 1,78% meer dan het marktgemiddelde. Wij verkiezen Carmila, van gelijkaardige kwaliteit. Volkswagen Financial Services (A) in Noorse kroon (NOK) is koopwaardig, zeker nu de NOK onder druk staat. Ze verloor 0,6% afgelopen week. IADB (AAA, supranationaal) in Colombiaanse peso (COP), past alleen in grote portefeuilles. Houd er rekening mee dat de betalingen in USD plaatsvinden.