Banken moeten ijverig hun balansen opsmukken om aan hun verplichtingen te kunnen voldoen. Dat loopt niet van een leien dakje.

Beleggers en investeerders mogen op hun beide oren slapen: de centrale banken zullen de geldkraan niet snel dichtdraaien. Ze hanteren desnoods negatieve rentetarieven. Ze willen het economische herstel begeleiden, tot elke prijs. Dat verklaarden ze de voorbije week allemaal op hun eigen manier. Sommige centrale bankiers zien zelfs beterschap vanaf volgend jaar. Dat refrein krijgen we elk jaar opnieuw te horen. Die centrale bankiers ontkennen ook unaniem dat hun monetaire beleid financiële zeepbellen voedt. Volgens hen is er geen vuiltje aan de lucht. Met een deflatiegevaar dat overal loert, is hun standpunt beter te begrijpen: een herstel dat de inflatie een beetje aanwakkert, kan volgens hen geen kwaad. Zal het baten? Wij betwijfelen het.

Intussen blijven de schuldproblemen bestaan. Banken moeten ijverig hun balansen opsmukken om aan hun verplichtingen te kunnen voldoen. Dat loopt niet van een leien dakje. Banken brengen het liefst hybride stukken uit, zoals converteerbare leningen en aanverwante. De bedoeling is investeerders te lokken met heel aantrekkelijke voorwaarden. Als de toezichtinstanties die leningen als volwaardig kapitaal aanvaarden, hebben de banken het overgrote deel van hun bekommernissen opgelost. Volgens de laatste ramingen moeten ze tegen eind volgend jaar zowat 1000 miljard dollar (USD) aan zulke leningen uitbrengen. Een bedrag dat kan oplopen als de banken nog door het gerecht worden geviseerd wegens hun malafide activiteiten.

Barclays Bank bracht vorige week zo’n hybride lening uit. De bank moet tegen midden volgend jaar haar eigen vermogen optrekken tot 3% van haar verbintenissen (nu 2,2%). Barclays heeft al aardig wat verlieslatende posten – met verlies – verkocht en probeert op allerhande manieren aan vers geld te geraken. Vandaag ziet het heil in die lage rentetarieven. De vraag naar hoogrentend papier neemt daardoor overal toe. Barclays was daarom in staat een splinternieuwe contingent convertible of coco uit te brengen.

Er bestaan al veel obligaties van die aard. Ze verschillen soms van structuur, maar hebben altijd tot doel het kapitaal in barre tijden te verstevigen. De meeste coco’s worden automatisch omgezet in aandelen op de dag dat de bank een verbintenis niet kan nakomen. Blijkt haar eigen vermogen bijvoorbeeld onder een bepaalde drempel te zakken, dan wordt de coco onmiddellijk omgezet in aandelen. Sommige coco’s worden in zo’n geval zelfs niet terugbetaald of omgeruild.

Dat soort stukken is dus niet vrij van risico. Ze dragen daarom bijzonder hoge coupons. Barclays heeft een nieuwe soort ontworpen. Het stuk is het allereerste dat eeuwigdurend is en dat twee afzonderlijke voorwaarden bevat die onafhankelijk van elkaar tot de omruiling in aandelen kunnen leiden. De eerste is de conventionele drempel tussen de verbintenissen en het basiskapitaal (Tier one), die nooit onder 7% mag dalen. De tweede heeft betrekking op de uitkering van de coupon. De omruiling vindt onmiddellijk plaats als de bank verzaakt aan de uitkering. Ze moet eerst alle andere coupons uitbetalen. Dat maakt dat de lening een achtergesteld karakter krijgt.

Om het succes van de plaatsing te verzekeren, bood Barclays niet minder dan 8,25%. De aankooporders van institutionele beleggers en andere fondsen liepen snel op tot boven 10 miljard. De bank beperkte de uitgifte tot 2 miljard. Dat succes zal wellicht andere instellingen ertoe aanzetten soortgelijk papier uit te geven. Zeker nu de centrale banken vrijgevig blijven. Société Générale, Banco Bilbao Vizcaya en Banco Popular Español staan nu al klaar.

De financiële wereld wordt op die manier met een kolossale zeepbel opgescheept. Het geld van de centrale banken wordt immers door niets gesteund. Normaal moet de geldmassa die in omloop is beantwoorden aan de economische activiteit in haar geheel. Met een groei kleiner dan 1% in het Westen kan men moeilijk een gestage expansie van de geldmassa wettigen, zelfs al zou die groei vanaf volgend jaar versnellen. Dat maakt dat alle activa, en meer bepaald de financiële, waardeloos worden. De dag dat de centrale bankiers dat zullen inzien, zal het vermoedelijk te laat zijn. Dit heeft bovendien maatschappelijke gevolgen en bevordert de verdere concentratie van de rijkdom. Wat nog meer nefaste gevolgen heeft voor de samenleving.

In afwachting beleeft men een ware spurt op de kapitaalmarkt. Iedereen haast zich om zo snel mogelijk nieuwe leningen uit te brengen. De gevestigde namen profiteren ook van de toestand om hun schulden om te ruilen tegen nieuwe en goedkopere. ING slaagde er afgelopen week in op die manier bijna 3,5 miljard USD aan verschillende achtergestelde leningen te vervangen door twee nieuwe reeksen, de ene in USD, de andere in euro (EUR).

De houding van de westerse centrale bankiers wakkert die wisseloorlog aan. Afgelopen week wist de Japanse yen (JPY) daar het meeste voordeel uit te halen. De munt verloor 2,5% tegenover de EUR. De EUR klom tegenover alle munten, uitgezonderd de Zuid-Afrikaanse rand (ZAR), die een kleine 0,2% verstevigde. Op de internationale kapitaalmarkt namen de beleggers het zekere voor het onzekere. Men stelde heel wat verschuivingen vast, waardoor meer dalend gerichte stukken werden opgetekend dan omgekeerd.

Emittenten kunnen rekenen op de gulzigheid van de bevoorrechte beleggers. Dat leidt tot een verstrakking van de rentetarieven. De schalen glijden niet langer in een of andere richting zonder van vorm te veranderen, maar verstrakken telkens als ze bewegen. Het fenomeen is nog niet duidelijk zichtbaar doordat de tarieven zo laag staan, maar ze is merkbaar bij elke reactie ervan.

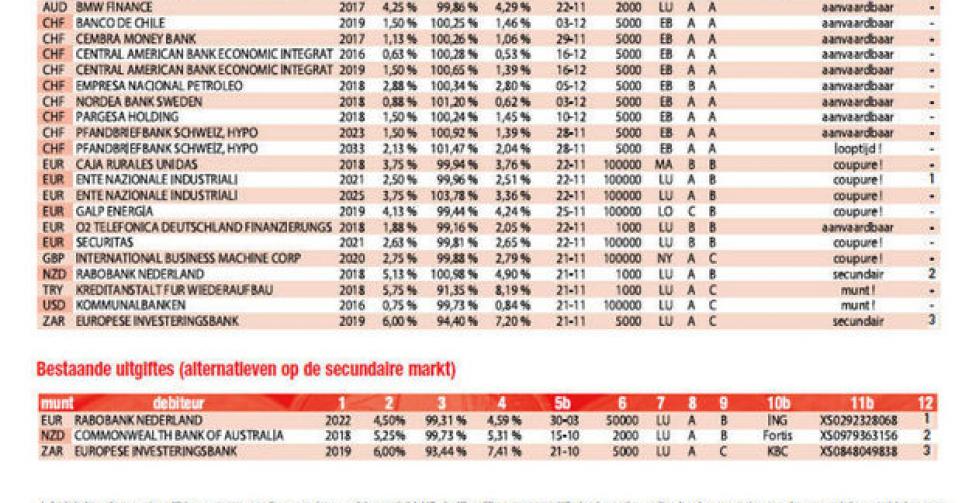

De particuliere belegger krijgt weinig aantrekkelijks aangeboden. BMW (A-) in Australische dollar (AUD) is niet bepaald denderend. Rabobank (AA-) in Nieuw-Zeelandse dollar (NZD) is te duur. U koopt dat stuk het beste op de grijze markt tegen 99,34% (5,28%) of opteert voor CBA (AA-, alt. 2), als de kosten en het prijsverschil onder 1,75% uitkomen. De nieuwe schijf in Turkse lira (TRY) van KfW (AAA, met Duitse staatswaarborg) is technisch in orde. De munt boerde vorige week weliswaar 1% achteruit en vertoeft nog altijd in een dalende spiraal. De nieuwe schijf van EIB (AAA, supranationaal) in ZAR is bijzonder scherp geprijsd. Wie de kosten en het mogelijke prijsverschil onder 1,03% kan houden, koopt het beste de bestaande schijf op de secundaire markt (alt. 3).