Het Griekse papier niet mag deelnemen aan de geplande ECB-interventies.

De Europese Centrale Bank (ECB) heeft zijn bazooka uit de kast gehaald. Vanaf maart zal de ECB maandelijks zowat 60 miljard EUR kopen in ruil voor vers geld, tot de inflatie 2% nadert. Ze geeft zich anderhalf jaar de tijd om dat doel te bereiken. De markten reageerden alvast enthousiast op de aankondiging. Er zijn echter heel wat kanttekeningen bij dit plan, wat de haalbaarheid weleens in het gedrang kan brengen.

Vooreerst de inflatiedoelstelling. Het is een gevaarlijke benadering om inflatie als enige doelstelling te gebruiken, want zodra het monster wakker wordt geschud, is het moeilijk te temperen. Volgens de berekeningen van de ECB zelf zou haar ingreep een groeiversnelling tussen 0,3 en 0,8% teweegbrengen, wat de inflatie tot iets boven 1% zou hijsen. De bank gaat er natuurlijk van uit dat haar geldcreatie voor economische doeleinden wordt benut. Daar wringt precies het schoentje.

Ander bankstelstel

In tegenstelling tot de Verenigde Staten en Groot-Brittannië zit de Europese kapitaalmarkt volledig in handen van de banken. Het Europese financiële stelsel berust eerder op bankkredieten dan op verhandelbare schuldbewijzen. Het overgrote deel van het gecreëerde geld komt dus eerst bij de banken terecht. De vraag is nu of die bereid zijn om daarmee hun kredietverstrekkingen te verruimen. Voor een bank geldt niet alleen de kredietwaardigheid van de debiteur als maatstaf om hem een lening te verstrekken, ook het risico van de belegging speelt een vooraanstaande rol. En sinds de crisis woedt, weten we dat de banken minstens even graag geld aan beleggers en speculanten toevertrouwen als aan bedrijven of particulieren.

Paradoxaal genoeg is het risicogehalte van speculatieve operaties voor het bankwezen kleiner dan dat voor economisch verantwoorde investeringen. Dat heeft te maken met het feit dat het krediet meestal dient als dekking van de operatie. Zodra die averechts verloopt, wordt die stopgezet en recupereert de bank haar krediet. Alleen als de koersbewegingen te snel en te fors ontwikkelen, zoals de week voordien met de Zwitserse frank (CHF) gebeurde, lijden de banken verlies. De kans is dus heel groot dat het overgrote deel van het uitgedeelde geld alweer voor speculatieve doeleinden wordt benut.

De ECB start haar interventies op het ogenblik dat de rentestand al bijzonder laag is. Uit die kant zal de impuls uiterst klein zijn om de inflatie aan te wakkeren. Meer zelfs: de ingreep zal ervoor zorgen dat de renteschaal nog verder daalt. Sommigen vinden dat uitstekend en beweren dat de spaarders daardoor zullen worden aangemoedigd om risicovollere producten te kopen. Maar het is niet omdat de beurs daarvan profiteert, dat de conjunctuur erbij gebaat is. Op een beurs – een secundaire markt – wisselen bestaande stukken van eigenaar. De transacties verrijken de oorspronkelijk uitgever van het stuk niet. Ze genereren alleen wat commissies en belastingen.

Secundaire markt

Om ervoor te zorgen dat het verse geld echt naar de economie vloeit, had de ECB op de primaire markt moeten tussenkomen. Maar dat mocht ze noch van Duitsland, noch van de Europese verdragen. Daarom beperkt ze zich tot de secundaire markt. Ze zal bovendien niet rechtstreeks kopen. Ze belast de aangesloten nationale banken met die opdracht. Die moeten hun toegewezen deel in staatspapier en andere stukken beleggen en dragen 80% van het risico. Met andere woorden, het zijn de lidstaten zelf die hiervoor moeten opdraaien en voor hun deel in het kapitaal van de ECB om de overige 20% te dekken. Er is geen sprake van minnelijke kostenverdeling, wat de markt zal scheeftrekken.

Het plan bevredigt min of meer zowel de behoeftige lidstaten als Duitsland. Het ondermijnt natuurlijk de euro (EUR) op de markten. Het wakkert ook de wisseloorlog aan. Zoals boven aangestipt, het overgrote deel van het verse geld zal benut worden voor speculatieve doeleinden. Het ligt voor de hand dat de banken zich niet tot de eurozone zullen beperken. Met de uiterst lage rentestand zullen ze alle vormen van carrytrade aanmoedigen. Hoogrentende landen zullen opnieuw kapitaal zien toestromen. De kans is klein dat ze dat ongestoord zullen toelaten. Nu de rentetarieven vrij laag staan, zullen andere maatregelen worden getroffen. Het is dus niet zeker dat de huidige daling van de EUR lang soelaas zal brengen voor de Europese uitvoerders.

Om dan te zwijgen over de gevolgen van de Griekse verkiezingen die het geheel volledig om zeep kunnen doen. Te meer omdat, volgens de huidige maatstaven gehanteerd door de ECB, het Griekse papier niet mag deelnemen aan de geplande interventies. De ECB zal zo’n discriminatie niet lang volhouden, wil ze de eurozone ongedeerd bewaren. Zo niet, zal dit plan de eerste stap betekenen van de ontmanteling van de zone en het verdwijnen van de euro.

In feeststemming

Op de wisselmarkt gaf de EUR al heel wat terrein prijs. De Amerikaanse dollar (USD) klom gezwind 3,5% hoger, het pond (GBP) 2,2%, evenveel als de yen (JPY). De CHF verstevigde met niet minder dan 3,2% en is meer dan 1 EUR waard. Bij de exotische munten kregen de Braziliaanse real (BRL) en de Zuid-Afrikaanse rand (ZAR) de eerste kapitaalinvoer te verwerken. Ze klommen respectievelijk met 4,8 en 4,4%. De Russische roebel (RUB) profiteerde van de stijgende olieprijzen in reactie op het overlijden van de Saoedische koning en herwon 4,8%.

Op de obligatiemarkt werd feest gevierd. De Europese soevereine emittenten pronkten met reuzenkoerswinsten. Spaans en Italiaans papier in EUR won probleemloos 9% in een week tijd. Het Belgische verstevigde iets meer dan 3,5%. Het bankpapier daarentegen verloor wat terrein, zeker die banken die hun heil aan de CHF verbonden hadden, zoals de Oostenrijkse Raiffeisen Bank International, waarvan de koersen met 10% kelderden. In USD was de stemming minder positief. Alleen het rommelpapier en dat van de groeilanden trokken wat aan. De oliesector verloor heel wat pluimen.

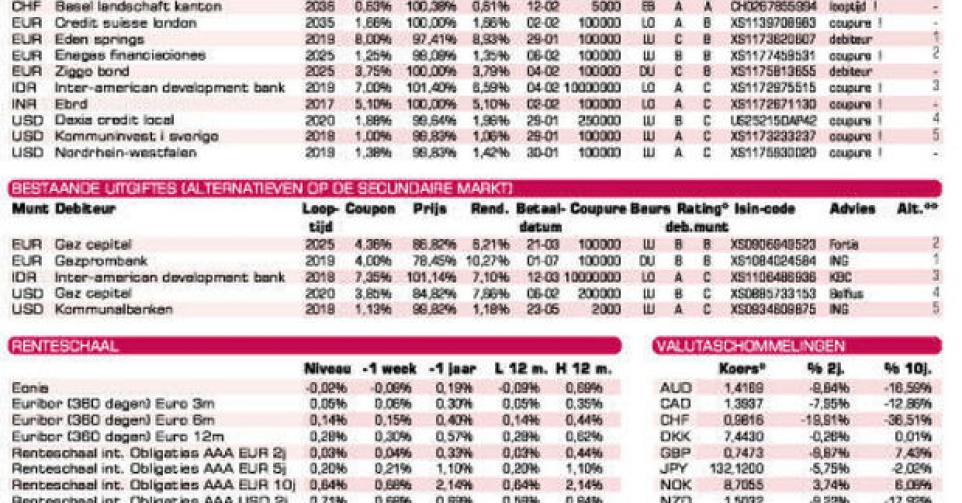

De activiteit op de primaire markt was minder uitbundig dan tijdens de voorbije weken. Banken bleven weliswaar massaal uitgeven. Opvallend was wel dat er steeds meer langetermijnobligaties uitkomen, soms zonder coupon. In EUR maakt de Zwitserse producent van oplosbare dranken Eden Springs (zonder rating) zijn debuut. De vierjarige lening brengt niet minder dan 8,7% meer op dan het marktgemiddelde en maakt dus deel uit van het ‘superrommelpapier’. De lening draagt halfjaarlijkse coupons en is mogelijk vervroegd terugbetaalbaar vanaf 2016 tegen 104%. Op de grijze markt wisselt dit stuk wel onder zijn intekenprijs van eigenaar! U verkrijgt nog meer met Russische emittenten die we toch kredietwaardiger vinden (alt. 1). Volkswagen (A-) in Nieuw-Zeelandse dollar (NZD) is koopwaardig tegen de huidige marktvoorwaarden. Het stuk noteert al boven pari (100%) op de grijze markt.